Los CFDs son instrumentos complejos y conllevan un alto riesgo de perder dinero rápidamente debido al apalancamiento. El 80% de las cuentas de inversores minoristas pierden dinero al operar CFDs con este proveedor. Debes considerar si comprendes cómo funcionan los CFDs y si puedes permitirte asumir el alto riesgo de perder tu dinero.

- Español

- English

- 简体中文

- 繁体中文

- Tiếng Việt

- ไทย

- Português

- لغة عربية

Previa FOMC noviembre 2024: Continuando el camino hacia la neutralidad

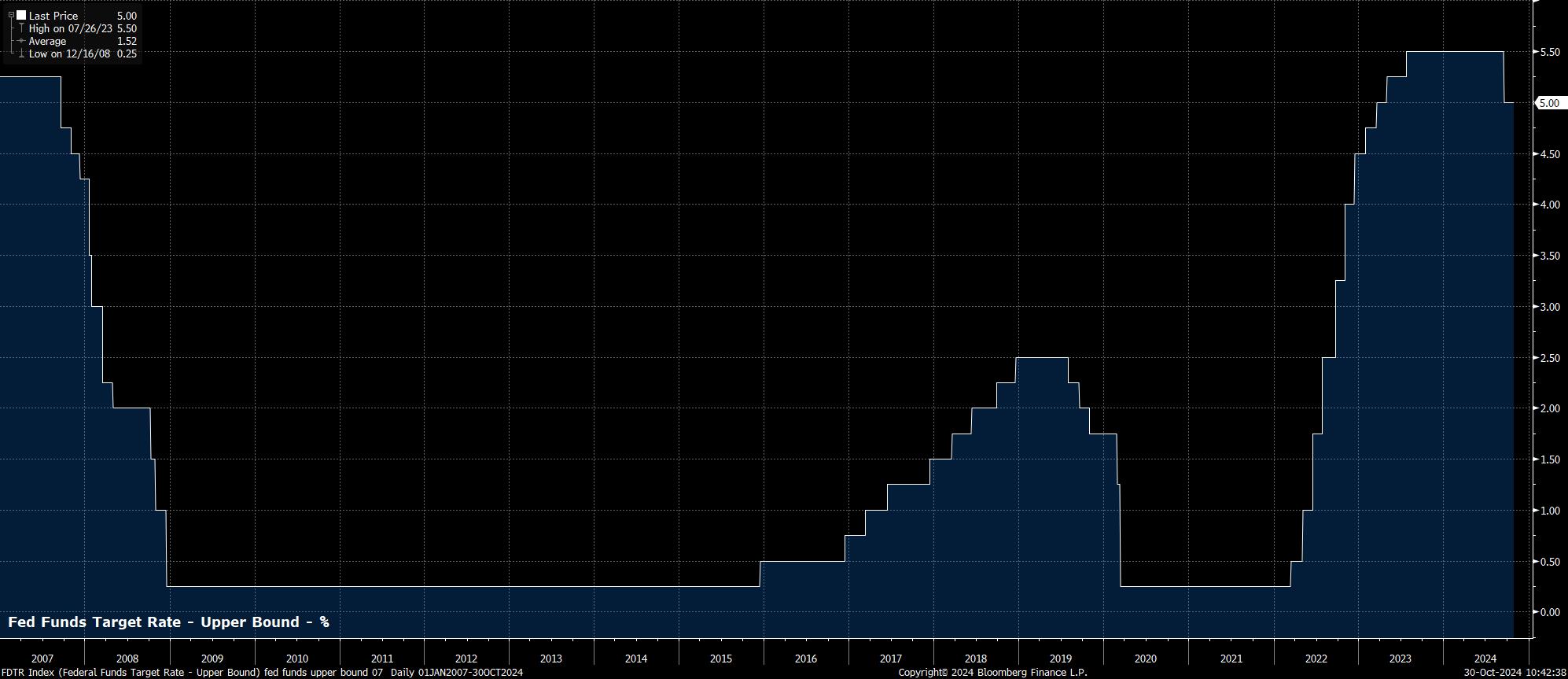

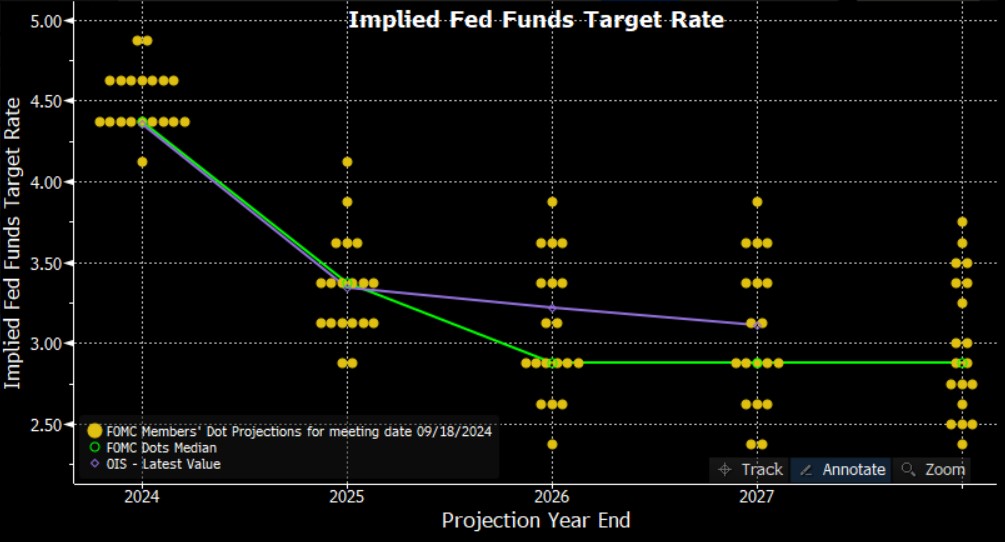

Como se ha mencionado, la FOMC está preparada para reducir el rango objetivo de la tasa de fondos federales en 25 pb, llevándolo a un rango de 4.50% - 4.75% al concluir la reunión de noviembre. Este recorte marcaría el segundo del ciclo, aunque representando también una desaceleración en el ritmo de normalización de la política, después de que el proceso de flexibilización comenzara con un recorte de 50 pb en septiembre. Los mercados monetarios, de acuerdo con la curva OIS del USD, ya descuentan plenamente este recorte, aunque dicho precio puede variar dependiendo del resultado del informe de empleo del viernes.

Mientras que la decisión de septiembre de aplicar un recorte de 50 pb no fue unánime, el recorte de noviembre probablemente sí lo será. La gobernadora Bowman, quien prefería una reducción más moderada de 25 pb en la ocasión anterior, parece que esta vez se alineará con el resto del Comité.

Acompañando el recorte de 25 pb, probablemente se mantendrán las directrices en gran medida sin cambios respecto a las publicadas después de la reunión anterior. Así, la FOMC probablemente reafirmará su compromiso de adoptar un enfoque “dependiente de los datos” para las decisiones futuras de política, reiterando su promesa de "ajustar la política monetaria según sea apropiado" en los próximos meses.

Sin embargo, tomando en cuenta el gráfico de puntos (dot plot) publicado en la reunión de septiembre, que indicaba un total de 100 pb de recortes en 2024, una reducción de 25 pb esta vez dejaría otro recorte similar como base para diciembre, si se sigue el dot plot. Aunque, tomar los puntos al pie de la letra es más bien un error.

De hecho, los mercados son algo más escépticos sobre la futura trayectoria de las tasas, descontando – al momento de escribir esto – solo un 60% de probabilidad de que la FOMC efectivamente aplique otro recorte de 25 pb en la última reunión del año. Tal precio parece sustancialmente demasiado restrictivo, en mi opinión.

Desde la reunión anterior, la economía de Estados Unidos ha continuado evolucionando en línea con las expectativas de la FOMC, reduciendo así la probabilidad de cambios significativos en la evaluación económica del Comité. Claro está, no se espera un Resumen de Proyecciones Económicas en esta reunión.

En cuanto a la inflación, la economía ha seguido avanzando hacia el objetivo del 2%. El IPC general subió un 2.4% interanual en septiembre, la tasa de inflación general anual más baja en más de tres años, mientras que la inflación “supercore” – una métrica que los responsables de políticas siguen de cerca – cayó a 4.3% interanual, su nivel más bajo desde febrero. Las últimas cifras de inflación PCE, el indicador preferido de la FOMC, también han mostrado una tendencia positiva, con el PCE general subiendo solo un 2.2% interanual en agosto, también su ritmo más bajo en más de tres años.

Datos de este tipo deberían asegurar que el Comité mantenga suficiente "confianza" en que la inflación retornará hacia el objetivo del 2% de forma sostenible a mediano plazo, permitiendo así que se elimine aún más restricción de política.

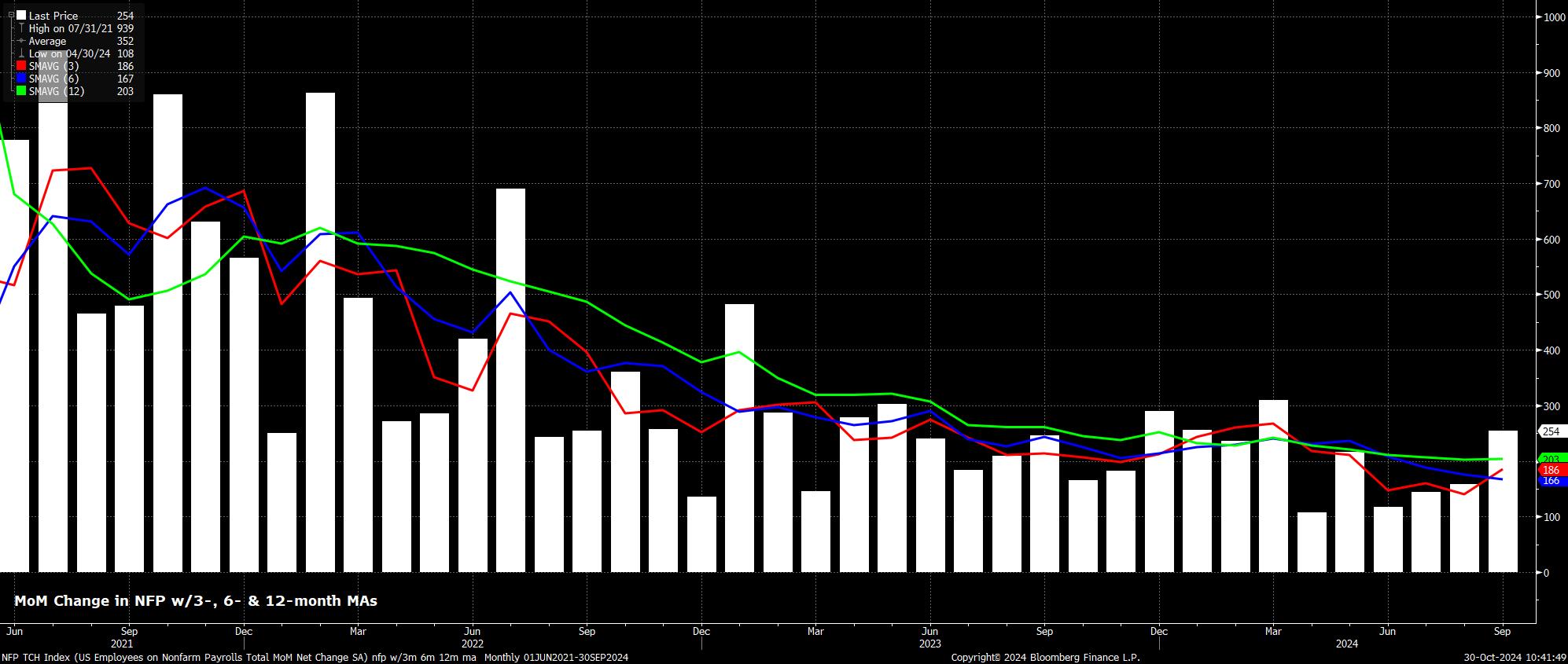

Mientras tanto, los datos laborales recientes han superado las expectativas.

Las nóminas no agrícolas subieron +254k en septiembre, el mayor aumento mensual en el empleo desde marzo, lo que a su vez elevó el promedio de tres meses de creación de empleo a +186k, su punto más alto desde mayo. Al mismo tiempo, el desempleo cayó al 4.1%, un mínimo de tres meses, mientras que la participación laboral se mantuvo sin cambios en 62.7%, apenas por debajo de los máximos del ciclo.

Aunque abundan los riesgos a la baja para el informe de empleo de octubre (programado para el viernes 1 de noviembre), debido a acciones industriales y el impacto de los huracanes Helene y Milton, la tendencia más amplia de un mercado laboral que se normaliza gradualmente, aunque de manera relativamente irregular, se mantiene intacta. Ciertamente, los desarrollos en el mercado laboral no dan motivos de preocupación sobre un resurgimiento de las presiones inflacionarias, con un crecimiento de los ingresos contenido en torno al 0.4% mensual.

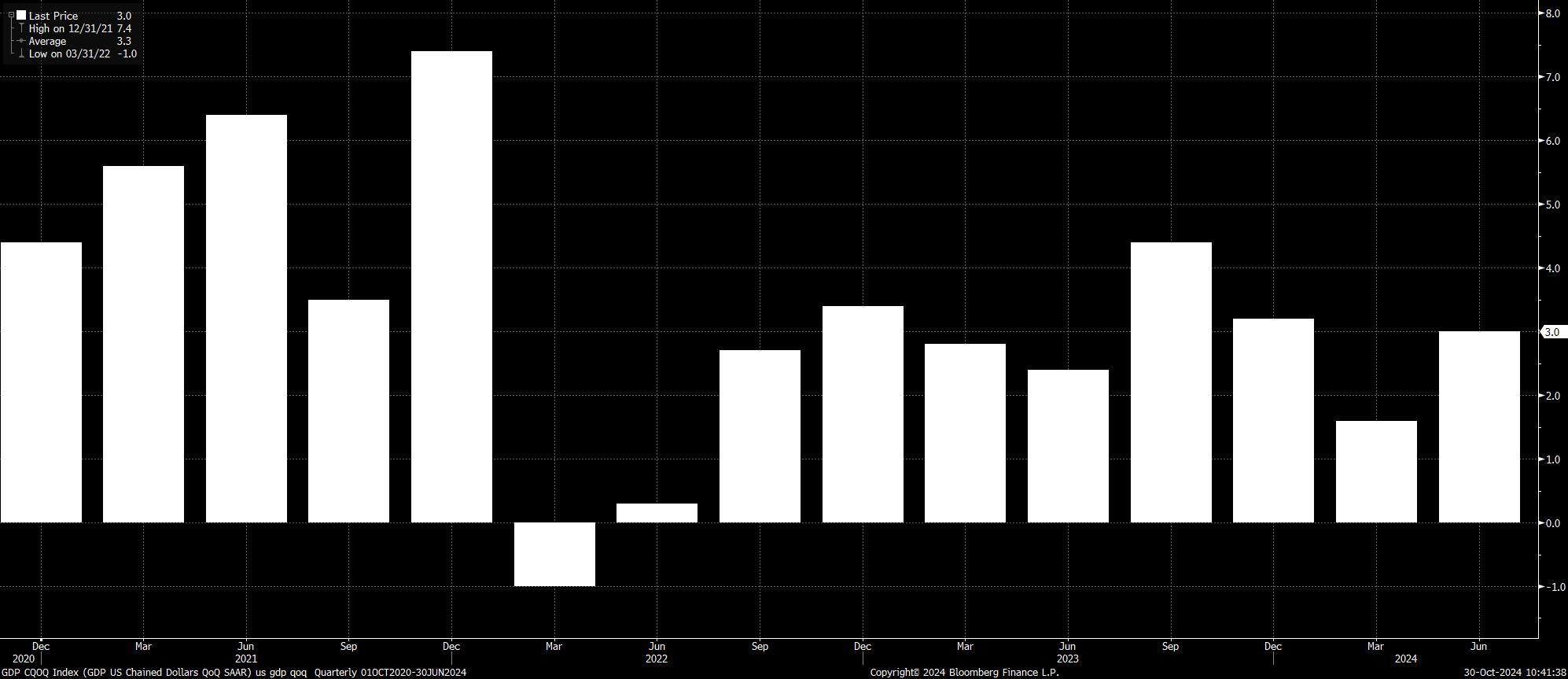

En general, el crecimiento económico ha seguido impresionando.

El PIB ha continuado expandiéndose a un ritmo sólido, superando el 2% anualizado en términos trimestrales en siete de los últimos ocho trimestres (hasta el segundo trimestre de 2024), mientras que el rastreador GDPNow de la Fed de Atlanta apunta a un crecimiento del 2.8% en el tercer trimestre. La descripción previa de la FOMC de la actividad económica como en expansión a un “ritmo sólido” sigue siendo adecuada.

Para el presidente Powell, el momento de la reunión de la FOMC de noviembre presenta un reto, ya que la decisión se anunciará tan solo dos días después de las elecciones, con la posibilidad de que el resultado no sea conocido, o confirmado por los medios, para cuando Powell dé su conferencia de prensa posterior a la reunión.

En cualquier caso, Powell probablemente hará todo lo posible por enfatizar la independencia de la FOMC respecto a los desarrollos políticos, manejando estas preguntas de manera neutral, sin importar cuánto los periodistas insistan en el tema.

De manera más general, los comentarios de Powell después de la decisión probablemente reflejarán los emitidos recientemente. Es poco probable que haya un compromiso previo a una trayectoria de tasas específica, con Powell reiterando que la FOMC moverá la política hacia la neutralidad “con el tiempo”, y que la velocidad de dicho proceso dependerá de los datos entrantes. En cuanto al doble mandato, los riesgos para lograr cada objetivo probablemente permanecerán “aproximadamente equilibrados”, aunque la función de reacción implícita de la FOMC de aquí en adelante depende más de los desarrollos en el mercado laboral, dada la declaración anterior de evitar un mayor debilitamiento en las condiciones de empleo.

Para los mercados financieros, el momento de la FOMC de noviembre también plantea problemas, especialmente si el resultado de las elecciones no se conoce para el momento del anuncio. En cualquier caso, con la curva OIS del USD pareciendo demasiado restrictiva, hay margen para una apreciación del USD, particularmente con una economía que continúa superando a sus pares en términos de crecimiento. Mientras tanto, para las acciones, la reunión de noviembre no eliminará el “put de la Fed” que sigue respaldando el sentimiento, manteniendo las caídas relativamente leves y presentando oportunidades de compra.

¿Listo para operar?

Comenzar es fácil y rápido – incluso con un depósito pequeño. Aplique en minutos con nuestro simple proceso de solicitud.

Pepperstone no representa que el material proporcionado aquí sea exacto, actual o completo y por lo tanto no debe ser considerado como tal. La información aquí proporcionada, ya sea por un tercero o no, no debe interpretarse como una recomendación, una oferta de compra o venta, la solicitud de una oferta de compra o venta de cualquier valor, producto o instrumento financiero o la recomendación de participar en una estrategia de trading en particular. Recomendamos que todos los lectores de este contenido se informen de forma independiente. La reproducción o redistribución de esta información no está permitida sin la aprobación de Pepperstone.