- Español

- English

- 简体中文

- 繁体中文

- Tiếng Việt

- ไทย

- Português

- لغة عربية

A diferencia de la gran mayoría de nuestros amplios pares de divisas, es posible que estas divisas (ex-MXN) no operen durante las 24 horas del día, cinco días a la semana, por lo que esto puede tener implicaciones para la brecha de riesgo y la capacidad de reaccionar continuamente a las noticias.

Los spreads suelen ser más amplios que el EURUSD o el GBPUSD, y esto puede parecer desalentador, especialmente para los scalpers y operadores de mayor frecuencia. Sin embargo, los operadores se ven generosamente compensados por los rangos diarios de negociación relativamente más grandes y una mayor volatilidad.

Lo que le interesa a muchos traders es el hecho de que se ven compensados por la relativa facilidad con la que se mueven los precios. Esto puede resultar muy atractivo para los traders intradiarios; muchas de cuyas estrategias ven un mejor rendimiento a través de una mayor expansión del rango y a través de períodos de tendencia agresiva de la acción del precio intradía.

Vemos estas condiciones comerciales en juego en la actualidad, ya que la volatilidad de las divisas ha recibido un impulso, por lo que posteriormente estamos viendo grandes movimientos en nuestras divisas de LATAM.

LATAM FX: Vehículos de preferencia para expresar oportunidades de trading tácticas

- Sentimiento de mercado y cambios en la volatilidad

- Monedas carry trade preferidas

- Alta sensibilidad a los movimientos del crudo y cobre.

- Sentimiento comercial hacia China a través de LATAM FX

Una dinámica de beta alta sobre el sentimiento de mercado

En el reciente entorno defensivo durante la previa dinámica de aversión al riesgo, los operadores tácticos han expresado esto a través de posiciones en corto en monedas de mayor riesgo. El COP, MXN, BRL y CLP están a la altura de las monedas de mayor volatilidad de nuestro universo.

Por lo tanto, las monedas latinoamericanas son excelentes indicadores de riesgo y normalmente tendrán un mejor desempeño cuando las acciones están subiendo y atraerán un mayor flujo de ventas cuando aparezca la aversión al riesgo.

Por ejemplo, la correlación móvil de 10 días entre el MXN y el índice VIX (volatilidad implícita de 30 días del S&P500) se sitúa en 0.70. Esta relación es significativa y la más alta de todas las operaciones cambiarias en nuestro extenso universo.

.png)

Monedas 'carry' predeterminadas

Si bien una desenfrenada liquidación de los bonos del Tesoro estadounidense ha estado detrás de la reciente e insaciable apropiación de dólares, la mayor volatilidad observada en los mercados ha presionado a las monedas con altos tipos de interés. LATAM FX, con tasas de interés relativamente altas, ha despertado un gran interés por parte de los operadores que buscan posiciones en corto en divisas de alto carry.

La baja volatilidad de mercado y los índices bursátiles con tendencia positiva son un telón de fondo esencial para que los fondos de cobertura tengan un "carry" largo como estrategia comercial. Sin embargo, con el VIX alcanzando el 20% en medio de una caída del 8.5% en los futuros del S&P500, el mercado se apresuró a deshacer estas operaciones, optando por estrategias más defensivas que obtener los ingresos ofrecidos a través de diferenciales de tipos de interés.

Una razón fundamental adicional detrás de las ventas en CLP, COP, MXN y BRL es que muchos de los bancos centrales correspondientes de LATAM se encuentran ahora en su ciclo de flexibilización. Como vemos a través de la fijación de precios de los swaps de tipos de interés, se espera que estos bancos centrales sigan recortando los tipos, y se espera que el central chileno recorte otros 50 puntos básicos en la reunión del 26 de octubre. El banco central de Colombia esperaba recortar 25 o 50 puntos básicos para fin de año y, en Brasil, otro recorte de 100 puntos base para fin de año.

Sensibilidad a las dinámicas comerciales

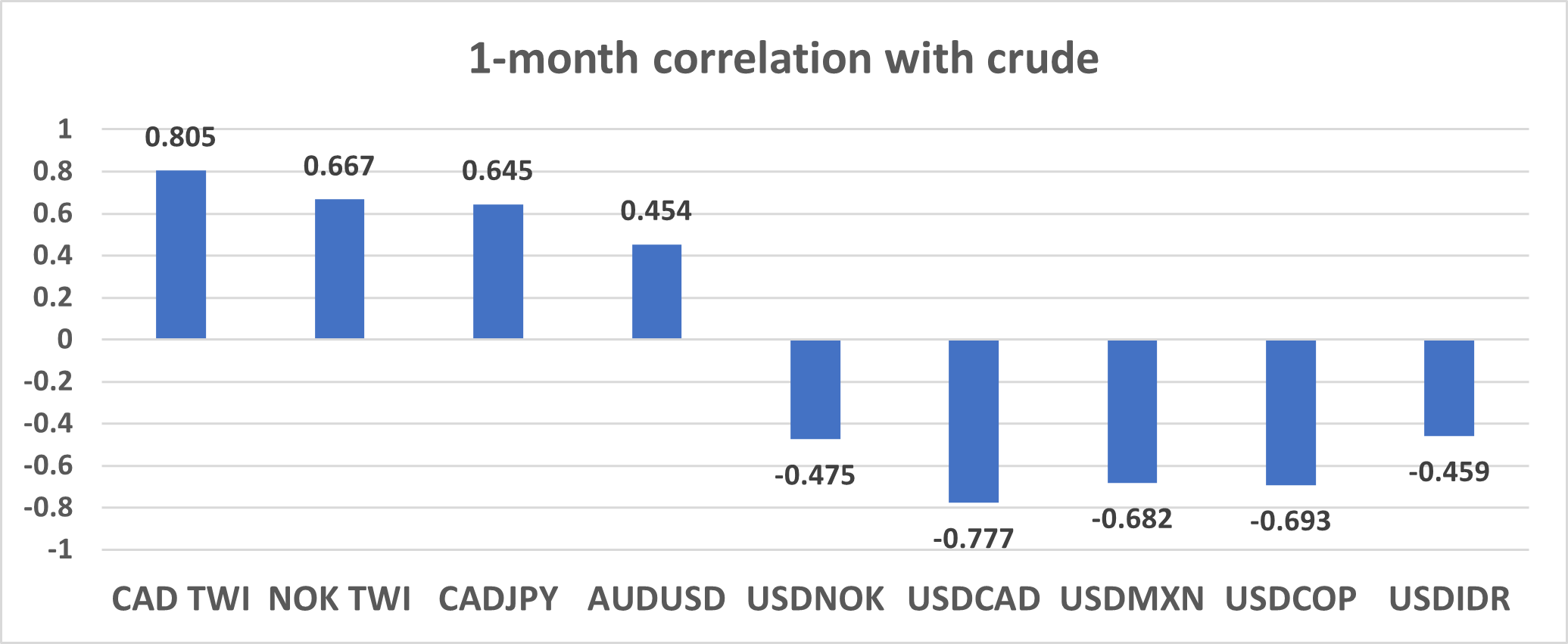

Tácticamente, los operadores pueden expresar una visión del crudo a través del COP y el MXN, dado su estatus como "petromonedas". Podemos ver que ambas monedas mantienen una relación estadística muy estrecha con el Brent y el crudo estadounidense. Muchos también operarán con el CAD o la NOK como expresión de la dirección del crudo a través de los canales cambiarios. Sin embargo, para aquellos con mayor tolerancia al riesgo, el COP y el MXN normalmente otorgarán mayores cambios porcentuales ese día.

Un representante de China

El CLP (peso chileno) se rige principalmente por el sentimiento de mercado, pero en ocasiones puede tener una fuerte correlación con el cobre, dado que Chile es el mayor productor de cobre del mundo. Cuando casi el 40% de las exportaciones totales de Chile se comercializan con China, el CLP – al igual que el AUD y el NZD– actuará como un sustituto de China. Por ejemplo, cuando vemos una reacción a la publicación de datos económicos chinos, o cuando vemos movimientos descomunales en el yuan o en los mercados de valores, a menudo podemos ver este impacto en el CLP.

Una vez más, esto puede hacer del CLP una expresión temática táctica convincente y de mayor riesgo para los traders.

Pon a LATAM FX en tu lista de seguimiento

Para aquellos con mayor tolerancia al riesgo y cuya estrategia lo permita, nuestras monedas LATAM podrían ser vehículos comerciales atractivos. No sólo tienen un mayor movimiento, sino que son grandes expresiones de una macro temática. Echa un vistazo a la gama y familiarízate con ellos hoy.

Related articles

Pepperstone no representa que el material proporcionado aquí sea exacto, actual o completo y por lo tanto no debe ser considerado como tal. La información aquí proporcionada, ya sea por un tercero o no, no debe interpretarse como una recomendación, una oferta de compra o venta, la solicitud de una oferta de compra o venta de cualquier valor, producto o instrumento financiero o la recomendación de participar en una estrategia de trading en particular. Recomendamos que todos los lectores de este contenido se informen de forma independiente. La reproducción o redistribución de esta información no está permitida sin la aprobación de Pepperstone.

.jpg?height=420)