差價合約(CFD)是複雜的工具,由於槓桿作用,存在快速虧損的高風險。80% 的散戶投資者在與該提供商進行差價合約交易時賬戶虧損。 您應該考慮自己是否了解差價合約的原理,以及是否有承受資金損失的高風險的能力。

這意味著,如果本周美國CPI數據強勁,市場參與者將增加對收益曲線陡峭化交易的敞口,減少對美國2年期國債空頭的興趣- 反過來,因為美元與2年期和10年期利差曲線之間的相關性接近零,這應該會限制美元的上漲。

關注美國債券市場,考慮到美國財政部將在本週發行總額高達1010億美元的3年期、10年期和30年期國債,這可能會引起市場波動。

白線 - 美國2年期及10年期利差曲線

紅線 - 美元指數(DXY)

從技術上來看,美元似乎正在鞏固,儘管伴隨著相當大的風險,但動能帳戶再次看跌日圓。雖然風險因素可能受到地緣政治消息的影響,但NZDJPY多頭看起來可能會推動潛在的突破,尤其是在中國市場重新開盤之際,我們可以看到經濟出現「綠芽」。對於那些策略在高波動性環境中表現出色的投資者來說,他們可以將目光投向拉丁美洲貨幣,其中 COP、CLP 和 MXN 的大幅波動已引起日間交易者的注意。

除了美國CPI外,本週將是中央銀行的盛宴,聯準會、英國央行和歐洲央行官員將在NABE(國家商業經濟學家協會)和國際貨幣基金組織的會議上發表演說。市場似乎堅信歐洲央行和英國央行的升息週期已經結束,因此聯準會官員可能會更積極影響市場。

此外,我們還將迎來美國第三季的企業財報,其中大型金融機構將成為焦點,這也使得美國30指數成為本週指數交易者的中心關注點。對於政治觀察家來說,尋找新的眾議院議長的過程將不斷推進,這可能會對11月17日的下一輪政府關門談判產生重大影響。

在地緣政治擔憂加劇的情況下,原油仍是人們關注的焦點。我們關注期貨開盤的反應,標準普爾 500 指數和 NAS100 期貨在重新開盤時小幅走低。

需要關注的主要經濟數據:

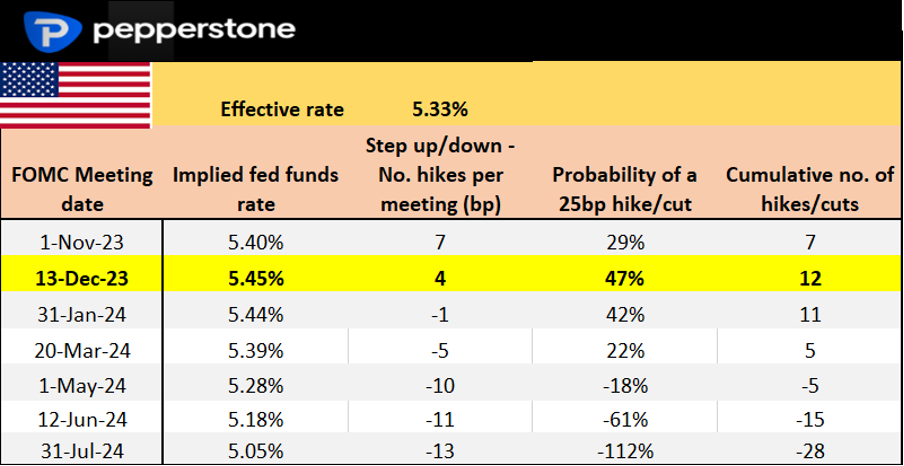

美國消費者物價指數(10月12日 23:30 AEDT) –這可能是本週最重要的事件風險。經濟學家的共識是,廣義CPI和核心CPI都將較上季增加0.3%。這將使廣義CPI的年度年漲幅達到3.6%(相較於3.7%),而核心CPI漲幅降至4.1%(相較於4.3%)。市場對廣義CPI的定價(反映在CPI比價)為0.25%的環比增長和3.54%的年同比增長。

以「3」作為百分比開頭的核心CPI將受到市場歡迎,可能導緻美元多頭回補,從而推高XAUUSD和NAS100。核心CPI達到4.3%以上可能會導致對11月FOMC的升息機率預期上升至約40%(目前為29%),並推動債券收益率上升,從而提振美元的上漲。

美國掉期市場對每場FOMC會議的定價

美國PPI通膨(10月11日 23:30AEDT)- 預期總需求較上季成長0.3%,核心PPI年度年增幅為2.3%。市場對PPI的敏感度不如CPI數據,但與共識相比的大幅增加或下降可能會對經濟學家如何估算PCE通膨(於10月27日公佈)產生影響。

中國新增貸款(本週無具體日期)- 做出預測非常困難,但市場預計信貸會出現反彈,預期新增人民幣貸款為2.5萬億元(相較於之前的1.35萬億元)。如果數據超出共識預期,可能會推動中國/香港股市繼續上週五的強勁漲勢,並使澳元和紐西蘭元表現出色。

中國CPI/PPI通膨(10月13日 12:30AEDT)- 中國的低通膨持續存在,但消費價格可能會從0.1%輕微上漲至0.2%,生產者價格可能為-2.4%。 USDCNH在中國的黃金周假期內盤整,但如果我們看到趨勢出現,其交易方向對G10貨幣對的走勢可能產生影響。

中國貿易數據(10月13日 無明確時間)- 中國經濟數據流應會繼續小幅改善,預計出口將下降7.3%(從-8.8%),進口將下降6%(從-7.3%)。優於預期的數據可能會推動中國股市上漲。

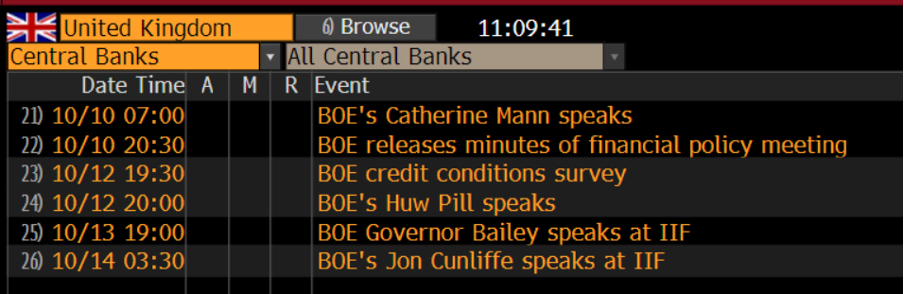

英國央行信貸狀況報告(10月12日 19:30AEDT)- 我們將獲得英國月度GDP和工業生產數據(均於17:00ASDT公佈),這兩個數據都預期保持疲軟。考慮到最近的抵押貸款批准數據,英國央行的信貸數據可能也會偏低。在利率互換市場基本上認為英國央行的升息週期已經結束的情況下,交易員仍需要關注本週的英國央行演講。

墨西哥CPI(10月9日 23:00AEDT)- 市場預期廣義CPI為4.5%(相較於4.64%),核心CPI為5.75%(相較於6.08%)。因為原油價格疲軟 ,MXN缺少支撐,但本周本地數據可能會發揮更大的作用。 USDMXN在18.40附近出現賣壓,但搖擺交易員可以考慮回檔時在17.90區域買入,以獲得更多上漲動力。

本週美國第三季財報 –花旗、摩根大通(10月13日)、美國銀行、富國銀行、聯合健康

本週我們將獲得美國大型金融機構的最新財報。關注點主要集中在資產品質、貸款需求、淨利差(NIM)以及對最近金融條件收緊的相關評論。

關注US30指數

當我們看US30成分股中的公司時,其中只有兩家銀行 - 高盛和摩根大通。然而,US30指數與XLF ETF(標普金融部門ETF)

本週對US30指數交易者來說另一個重要的風險是市場對聯合健康集團(UNH - 10月13日發布財報)的財報反應如何。 UNH在US30指數中佔據10%的巨大權重,可以說是該指數中最重要的股票。 UNH不像特斯拉或英偉達那樣備受差價合約交易者密切關注,因為它的價格走勢更具防禦性。這是適合區間交易者的股票,過去12個月內,以460美元買入和520美元賣出的策略表現良好。然而,考慮到其權重,US30交易者應該注意該股票可能造成的影響。

市場對UNH發布財報當天的隱含波動定價為2.6%,與過去8季報告期間的平均價格變動相符。 UNH股價曾受財報影響出現較大的百分比波動,還記得在上一個財報發布後,該股上漲了7.2% - 因此,考慮到其權重,較大的上漲/下跌將影響US30指數。

雖然宏觀因素,如債券收益率、美元和油價的波動,將影響US30指數,但可以看出,本週的財報也可能發揮重要作用 - 是時候買入還是我們即將看到該指數下跌?

央行發言人

聯準會發言人 – 第一眼看上去,聯準會理事Christopher Waller的演講可能最值得關注。

歐洲央行發言人– 本週歐洲央行發言人眾多,對於歐元交易者來說,您喜歡聽到這種噪音嗎?如同先前所提到的,市場相當確信歐洲央行將長期維持政策不變。

英國央行發言人 – 鑑於市場普遍認為英國央行(BoE)不會再次升息,投資者將密切關注BoE官員Mann、Pill和Bailey的評論,以增強對這一市場定價的信心。

澳洲儲備銀行發言人 – 助理行長Christopher Kent(10月11日 12:00AEDT)

Related articles

Pepperstone不代表這裡提供的材料是準確、及時或完整的,因此不應依賴於此。這些資訊,無論來自第三方與否,不應被視為建議;或者買賣的提議;或者購買或出售任何證券、金融產品或工具的招攬;或參與任何特定的交易策略。它不考慮讀者的財務狀況或投資目標。我們建議閱讀此內容的讀者尋求自己的建議。未經Pepperstone的批准,不允許複製或重新分發此信息。

_(1).jpg?height=420)