分析

目前的市场状况是有利的,但是风险资产的趋势表明增长可能会继续。作为风险管理者,考虑到即将到来的事件风险,减少曝露可能是明智的。在此时,采用购买弱势风险资产的策略是一种明智的做法,因为它提供了在市场状况发生变化并在低波动率被低估时的灵活性,然后重新评估短期风险的空间。根据可用数据,市场似乎预期风险资产的积极结果,预计将有较小的回调预。

近期大宗商品价格的上涨是令人担忧的,虽然汽油价格已经比12月低点低了27%,但是原油却比低点增涨了13%。尽管今日大宗商品的价格全面有所回调。尽管通胀预期市场指标正在上升,但尚未引发警报。然而,如果由于需求增强而导致商品价格继续上涨,则可能给中央银行和金融市场带来风险。因此,重要的是要考虑商品和服务以及工资等其他因素,因为市场预计核心PCE通胀将在2023年底或2024年初达到目标。任何重大干扰市场的因素都可能导致市场重回震荡。

综上所述,通胀正在下降。但如果2022年教给我们了什么,那就是要预期意料之外的事情。目前,趋势是我们的朋友。因此,看空美元,看涨NAS100是顺势交易。GBPUSD上方1.2435处有支持,突破以便进一步看涨至1. 3000。白银是非常值得关注的一个交易产品,价格在24.50美元至23.15美元之间徘徊。如果突破上涨阻力,白银可能会一路高歌猛进。

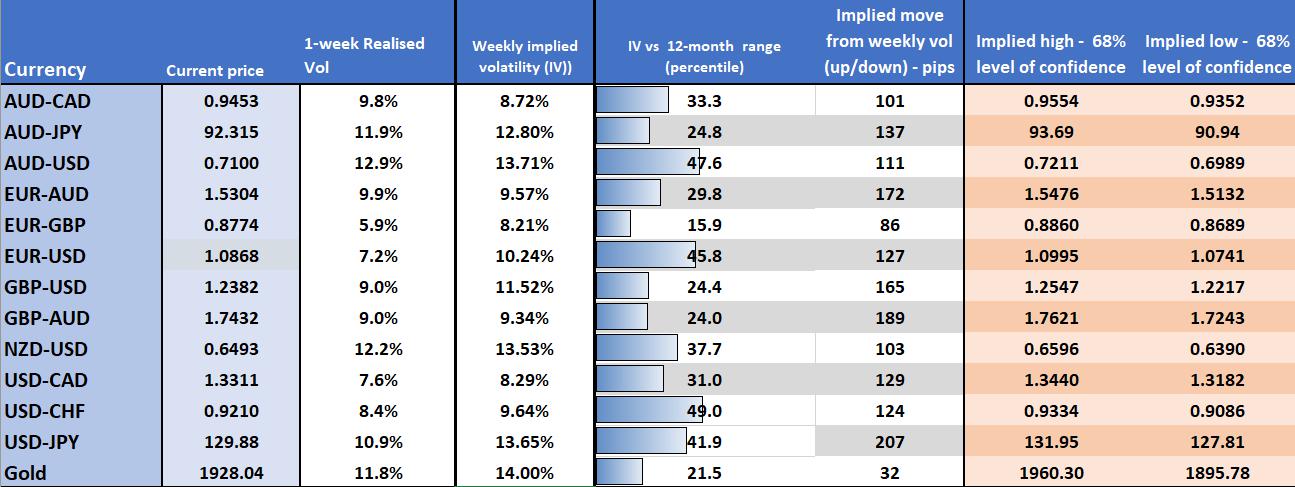

波动矩阵

我们根据本周内查看波动性的期权定价,以此可以计算出隐含波动和交易范围。

关键风险事件汇总:

美国

• 第四季度劳工就业成本指数(ECI - 2月1日00:30 GMT+8)

市场预计ECI将降至1.1%(从1.2%)。由于ECI是美联储密切关注的工资数据之一,因此,这是可以推动市场的数据并且可以给交易带来风险的数据。预估值通常是准确的,因此极端情况会对市场产生巨大影响。即读数低于1%时美元急剧下跌,读数高于1.3%时美元有机会上涨1-2%。

• ISM制造业(2月1日23:00 GMT+8)

市场预计制造业放缓的步伐将加强,预估值为48.0 (前值48.4) 。该基于调查表所得的数据再次强调了下降,表明更大的衰退风险。通过相对预估值的潜在反应,不良数据对美元和股票不利,因为美国的增长再次成为议题。

• 美国JOLTS职位空缺(十二月)(2月1日23:00 GMT +8)

市场预计将看到10293个工作机会(对比前值10458)虽然这在FOMC会议之前,但仍可能对美元空头有激化作用。如果数据低于预期值,空头美元积极应对风险资产的配比,从而抛售美金。

• FOMC会议(2月2日03:00 GMT+8)和Jay Powell新闻发布会(03:30 GMT+8)

虽然目前25个基本点的加息已经被完全被市场折算,但是50基本点的加息不能被完全排除。如果加到了50个基本点,那将是极为出乎意料。观察利率曲线,看到2023年中期有两次25个基本点的加息,这个定价将受本周ECI和非农数据的影响。

一方面,经济状况已放缓到鲍威尔可能详细说明放宽的程度是“不合理的”。不确定市场是否会因为听到这个而过于谨慎。由于连续三次CPI数据的下降、数据疲软令人担忧,消费出现收紧的迹象,这导致市场预期加息周期将在近期暂停。然后随即而来的是滞后效应,大约还有425个基点的利息需要完全消化到经济中。如若进一步证明上述观点,我们可能会在接近加息尾声的FOMC声明中看到其声明将有会有所改动:利联储声明“委员会预期目标范围的持续增加是适当的”-其中“持续”一词要么删除,要么改为“进一步增加。

由于杠杆资金和真实资金在不是极端做空美元的基础上,以及联邦基金主席鲍威尔保持鹰派立场的可能性从而进一步抵制宽松金融环境,存在适度美元强劲的风险。然而,市场很容易仅出于美联储可能采取更建设性的口吻并承认已经反映在利率中的预期而出售美元。因此利联储决议当天的推荐做法不过多建仓,等待做空美元的入场机会。

- 非农数据 (2月3日21:30 GMT+8)

美国非农业工资数据1月份报告将于2月3日北京时间晚间21:30公布,预计将显示1月份创造了185k个工作岗位,低于过去3个月的平均值253k。市场预期失业率为3.6%。平均时薪同比上月从4.6%降至4.3%,为2021年8月以来的最低同比水平。平均时薪可能是市场对非农报告的反应的关键因素,如果读数低于4.2%,可能引发NAS100、黄金和风险货币(如AUD、NZD、MXN、NOK和CAD)的重要反弹。相反,如果读数高于4.5%可能会对美元产生积极影响,尽管USD买入的规模将取决于失业率和非农数据。

- 美国ISM非制造业PMI (一月) (2月3日23:00 GMT+8)

将于2月3日晚间23:00公布,市场预期将有所改善,指数预期为50.5,预计1月份服务业有小幅扩张。

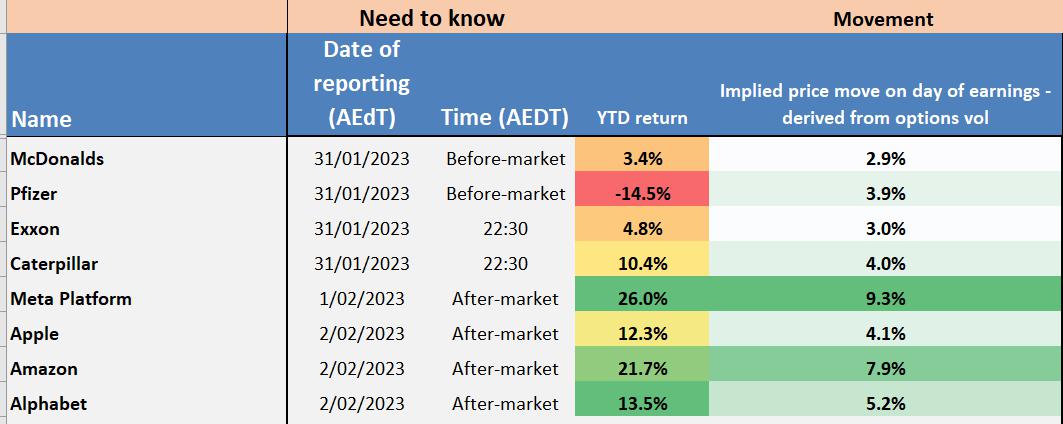

美国公司财报盈利

目前,S&P 500 公司有29%已经报告了他们的季度业绩。其中,69.7%的公司超过了每股收益 (EPS) 的预期,平均多出2.1%。50%的公司超过了销售预期,平均多出0.9%。尽管市场预期已经降低,但公司的指导方针仍然相对中立。这个星期是收益的关键时刻,有31%的S&P 500市值将报告,其中包括Meta、Apple、Amazon和Alphabet等知名公司。市场参与者应该密切关注这些盈利报告以及它们对盘后交易的影响。

欧洲

- 欧元区CPI年率(%)(2月1日18:00 GMT+8)

欧洲央行通胀预估欧洲通胀有所缓解,预期头条通胀指数同比上月下降至9%(前值9.2%),季末核心通胀指数为5.1%(前值5.2%)。如果通胀高于预期,欧元会出现更大的反弹;而如果通胀低于预期,不会有太大的下跌。

- 欧洲央行新闻发布会(2月1日21:45 GMT+8)

市场普遍预期欧洲央行将在即将举行的会议中将利率上调50个基点,并在3月份再次上调50个基点。对于可能的25个基点上调存在一定的争议。周三将公布的欧盟通胀数据可能会影响这一决策。尽管一些供给方面的问题有所改善,但ECB主席拉加德预计仍将保持坚定的立场,并可能表达快速调整资产负债表的意愿。EUR/USD的1周隐含波动率在第45百分位,表明会议后欧元有小幅上行风险,但市场不预期出现显著波动。

英国

- 英国央行利率决议(2月2日20:00 GMT+8)

市场预计此次会议将提高利率45个基本点,并且由于GBPUSD 1周IVOL的报价为11.5%(12个月的范围的25%),交易员们强烈相信不会有意外结果。然而, 10/34名经济学家呼吁更小的25个基点的加息。如果实现该呼吁,这一因素可能导致英镑开局时遭到严重打击。投票分裂将受到密切关注,其风险在于我们看到3名MPC成员异议,其中2人呼吁不变,1名成员呼吁25个基点的加息。

- 英国央行货币政策委员会委员Huw Pill讲话(2月3日20:15 GMT+8)

虽然该讲话在BOE银行会议后不太可能造成太大的市场波动,但是相较其他委员会会员,Huw Pill被市场的交易者们广泛重视。

日本

关注头条新闻,因为市场对日本央行行长的前瞻性提名愈发期待。据路透社报道,我们将在2月10日之前了解四位候选人的名单,可能更早。外汇策略师已经制定了自己的短名单,评估每位候选人退出收益曲线控制和摆脱负利率政策的意愿。显然,这可能是一个重要的日元驱动因素。

Related articles

Pepperstone不保证这里提供的材料准确、最新或完整,因此不应依赖这些信息。这些信息,无论来自第三方与否,不应被视为推荐;或者买卖的要约;或者购买或出售任何证券、金融产品或工具的邀约;或者参与任何特定的交易策略。它不考虑读者的财务状况或投资目标。我们建议阅读此内容的任何读者寻求自己的建议。未经Pepperstone批准,不得转载或重新分发这些信息。