分析

EURUSD收于先前的上升趋势之上(自3月低点绘制),目标为1.0960(7月至10月卖空的61.8%斐波那契水平),而USDCHF看起来将跌破0.8850,保持熊市趋势不变。GBPUSD 收于200日均线之上,对1.2500的突破将使我们走向1.2560。USDSEK上周是百分比变动最大的货币对,我们关注瑞典央行的会议,25个基点的加息成为可能。

USDCNH也开始下行,并有望突破7.2000。中国人民银行已经明确表示他们偏好低波动性,且在基本上抹去了人民币的任何脉冲后表现得相当出色——自8月中旬以来交投在狭窄范围内,他们现在会阻止美元的疲软吗?

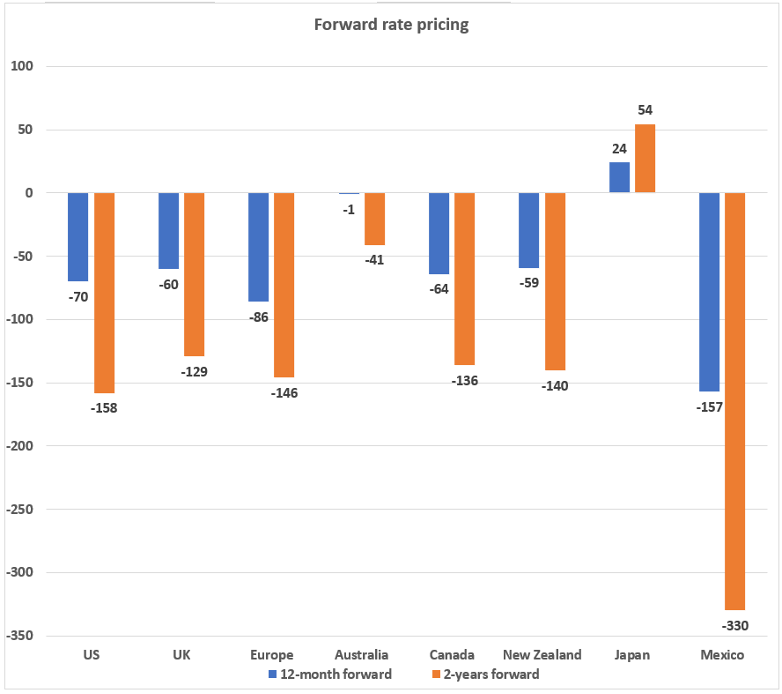

美元的命运取决于数据流和美联储发言人——到目前为止,对于2024年定价的100个基点的降息阻力有限,美国掉期市场将首次“实时”联邦公开市场委员会会议(FOMC)定价在5月。许多人会认为这太快且太激进,但市场正在就“高息长期”打赌,这在欧洲、英国、加拿大、新西兰等地也是如此,市场预计欧洲央行将于四月开始发达经济体的宽松周期。

2024年央行宽松将是一个备受关注的主题,关于市场为何对这种宽松进行贴现存在一些辩论。核心观点是,绝对确信通胀正在朝着目标前进,劳动力市场足够冷却,而增长水平要低得多,这就是将利率提高到更均衡的状态并摆脱限制性的根本原因。

当市场贴现前期降息时,我们看到宽松成为衰退对冲的一种方式,央行需要将政策利率降至通货膨胀以下。

如果我们看一下远期利率差异——我们观察1或2年欧元远期利率与美国远期利率之间的差异——会发现美国利率在相对基础上没有真正偏向更积极的移动,这解释了美元的抛售。但显然,美国CPI产生了共鸣,美元微笑理论右侧的观点(即美元数据比其他国家更为例外)正在失去美元的支持。

有人可能会说,如果我们完全依赖央行背离——这是捕捉 2022 年和 2023 年汇率波动的一种有利可图的方式——那么2024年可能是日元的一年。然而,生活很少是那么简单的。

GER40 日线图

在股票领域,我们看到美国指数盘整,并以美国国债市场的走势为指导,其中10年期国债跌破4.37%将有所帮助的,随后我们会关注NAS100涨破16,000点——Nvidia的季度业绩可能是关键。目前欧洲股市的势头正盛,GER40、EUSTX50和SPA35处于强势模式,摆盘交易者将寻求回调以在12月启动新的多头头寸。

我曾期望中国/香港指数会表现强劲,但这是一个糟糕的判断,我对此持观望态度,等待看到更有建设性的资金流入。

本周的重大事件风险:

OPEC会议(11月26日)– 该联盟在维也纳举行会议,由于布伦特原油一直呈陡峭下跌趋势,并已从9月高点下跌20%,有报道称此次会议可能会出现即将实施的额外供应削减。在周末会议开始之际,持有原油仓位的交易者需要考虑原油可能出现的跳空风险。

英国秋季声明(11月22日)– 大臣亨特将提出秋季声明,有传言称政府将重点对那些申请福利的人实施制裁,并鼓励人们就业。尽管这对英镑可能不会构成波动事件,但交易者将密切关注可能刺激经济增长的任何切实可行的财政措施。

英伟达第三季度财报(11月21日盘后发布)– 市场期待2023年表现最佳的美国股票再次发布强劲的财报 - 根据期权定价推导出英伟达当天的隐含波动率为7.1%。市场将会在报告中为相对于共识的上行惊喜调整仓位,预期我们将看到数据中心销售额达到150亿美元。人们将密切关注关于美国对向中国出口AI芯片的限制的影响以及这可能对2025/26年数据中心销售的影响的展望。看涨者希望在季度业绩上连续四次看到股价上涨,并自然希望看到股价突破500美元的关口,这个关口已经七次限制了股价的上涨。

美国感恩节假期(11月23日)– 现货股票休市,期货市场有部分结算。

经济数据导览:

- 美国标普全球制造业和服务业PMI(11月25日 01:45 AEDT)– 市场预计制造业指数为49.9(从50.0)/服务业为50.3(从50.6) - 我们应该会看到美元和风险资产对服务业数据更为敏感,特别是如果指数低于50.0 - 在这个水平上,我们看到与上个月相比的增长/下降水平。

- 中国1年和5年期基准利率决定(11月20日 12:15AEDT)- 当市场对进一步的政策宽松,尤其是对银行存款准备金要求的进一步削减持谨慎态度时,很少有人预期会降低基准利率,预计1年期利率将保持在3.45%,5年期利率将保持在4.2%。

- 澳大利亚联储会议纪要(11月21日 11:30AEDT)- 在上涨 25 个基点后,我不确定我们是否会从会议纪要中了解到很多新信息,交易者最好听取澳大利亚联储行长Bullock的讲话,因为那更可能成为澳元波动事件。

- 美国领先指数(11月21日 02:00AEDT)- 共识是我们在10月看到领先指数下降0.7% - 一些人认为这个数据点是衰退条件的先兆,因此大幅度的下行可能会影响美元。

- 加拿大CPI(11月22日 00:30 AEDT) – 经济学家的共识是,我们将看到广义CPI为3.1%(从3.8%),核心CPI为3.6%(从3.8%)。预期的通胀下降支持了加拿大的利率定价,首次降息被定价在2024年4月,而未来12个月被定价了64个基点的降息。

- 美国FOMC会议纪要(11月22日 06:00 AEDT)– 在最近的美联储讨论后,尤其是克利夫兰联储主席Loretta Mester(一位知名的鹰派)未能打压市场对降息的预期,并暗示现在的争论是保持利率限制多久,很难看到FOMC会议纪要会对市场产生太大的影响。

- 美国耐用品订单(11月23日 00:30 AEDT)– 市场预期为-3.2%(从4.6%)。由于美国第四季度GDP增长在2.2%左右,这里的疲软数据可能使GDP Nowcast模型被下调,或将导致美国债券收益率走低,引发美元抛售。

- 英国标普全球制造业和服务业PMI(11月23日 20:30 AEDT)– 共识是制造业数据为49.9,服务业为50.4 - 服务业PMI低于50可能会导致债券收益率走低,从而拉低美元。服务业PMI高于51.0将重新考虑美国的例外主义,并促使美元买家入市。

- 欧元区HCOB制造业和服务业PMI(11月23日 20:00 AEDT)– 共识是制造业PMI略微改善至43.4(10月份为43.1),尽管仍然是一个糟糕的结果。服务业PMI预计为48.1,同样略微改善自47.8 - 欧元将对服务业数据产生敏感反应,欧元互换市场预计欧洲央行将在4月首次降息,并在未来12个月内削减86个基点。

- 瑞典央行会议 – 瑞典央行是否将利率上调至4.25%存在较大不确定性,互换市场预计将上调11个基点,彭博社调查的50%的经济学家呼吁上调25个基点。我们可能会在瑞典克朗上看到一些波动,因此请关注相关头寸。USDSEK一直处于强劲的下行趋势中,因此市场可能在会议前做多瑞典克朗的头寸。

央行发言人

澳联储 – Bullock行长讲话(周一 10:00 AEDT 和周二 19:35AEDT)

英国央行 – Bailey行长讲话(11月21日 05:45 AEDT)

欧洲央行 – 10位发言人 – Schnabel(11月22日 04:00 AEDT)和 Lagarde(11月22日 03:00)最受关注

Pepperstone不保证这里提供的材料准确、最新或完整,因此不应依赖这些信息。这些信息,无论来自第三方与否,不应被视为推荐;或者买卖的要约;或者购买或出售任何证券、金融产品或工具的邀约;或者参与任何特定的交易策略。它不考虑读者的财务状况或投资目标。我们建议阅读此内容的任何读者寻求自己的建议。未经Pepperstone批准,不得转载或重新分发这些信息。