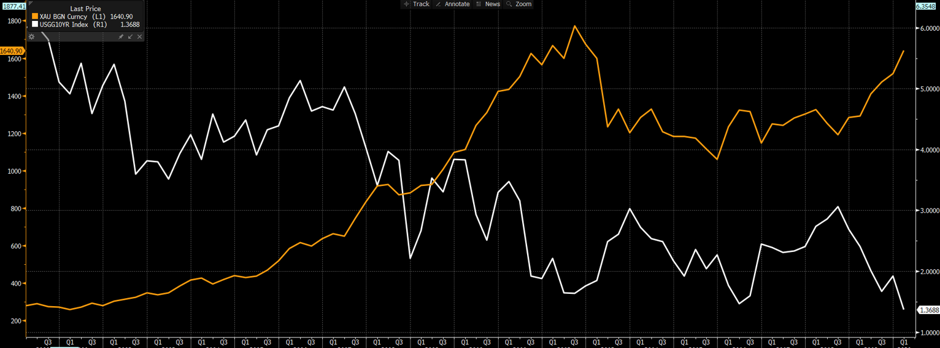

美国国债收益率

黄金本身不产生诸如股票分红或债券利息等收入。但是相比低收益率甚至是越来越多的负收益率债券,持有黄金本身就是一种“收益”,机会成本也相对较低。这就是为什么在下图中,我们可以看到黄金(黄线)和10年期美国国债收益率(白线)之间呈现了负相关性。

如果投资者继续涌入债券市场以对冲风险资产或者经济放缓的风险,债券收益率将持续下行,从而对黄金形成较好的支撑。

另外,利率期货市场显示美联储四月降息的概率逐步升高,这也吸引了更多的黄金买盘。

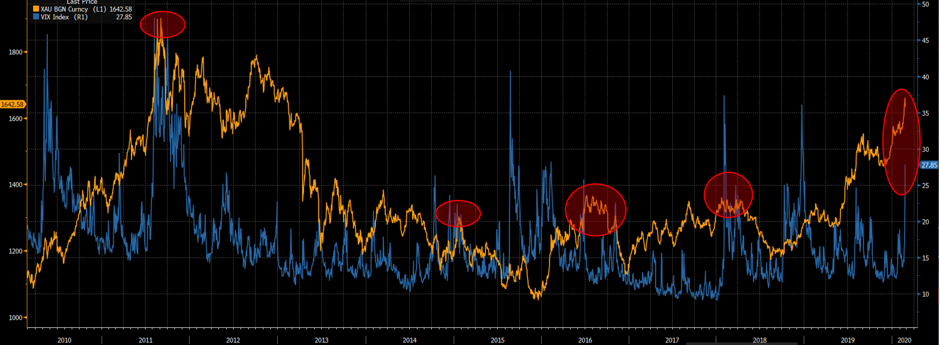

波动率指数(VIX)

芝加哥期权交易所的波动率指数(VIX)衡量了标普500指数期权在未来30天内的隐含波动率,这是一个非常直观的可视化工具。它反映了市场对标普500未来走势的观点。

由于我们通常会在股市下跌的时候看到VIX上扬,因此VIX又被称为恐慌指数。从上图可以看出,在股市遭遇抛售而VIX(蓝线)拉升时,黄金(黄线)往往走势强劲。

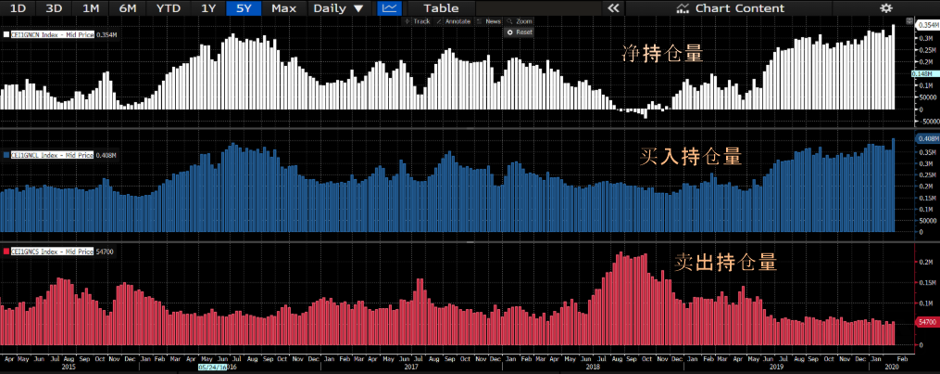

期货持仓

美国商品期货交易委员会(CFTC)提供每周交易者承诺报告(COT),其中列出了美国期货市场中“非商业”(投机)交易者的净头寸。

下图中,中间和下方的柱状图分别显示了截至2月21日当周,黄金非商业期货合约的买方和卖方的总持仓量。将两者相减后,最上方的柱图显示了当周非商业合约净持仓量为354,000份合约。

这一历史新高反映了市场对黄金的乐观情绪,助涨了黄金近期的升势。

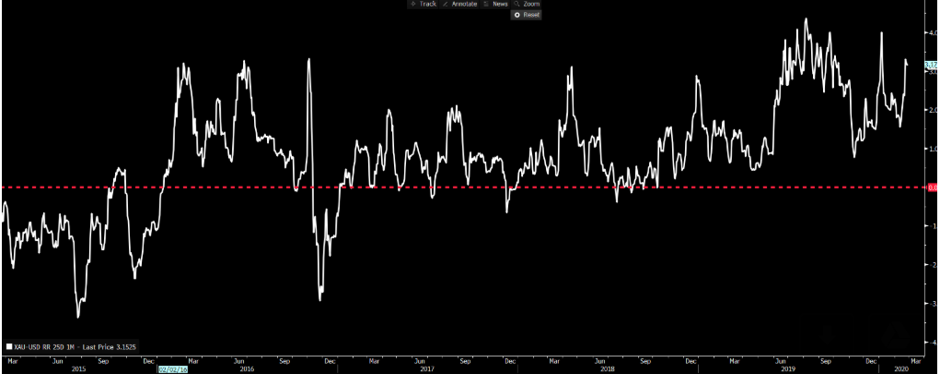

隐含波动率

隐含波动率是期权定价模型中最重要的参数。越高(低)的隐含波动率代表了越高(低)的期权价格。

下图显示了一个月到期的黄金看涨期权和看跌期权(25 delta)之间的波动率差。

具体来看,当前看涨期权的隐含波动率高出看跌期权3.17,处于过去五年内的较高水平。该数值越高,表示目前看涨期权更受欢迎,价格更高,且市场对黄金后市更为乐观。黄金价格在同期也站上了七年来的高位。

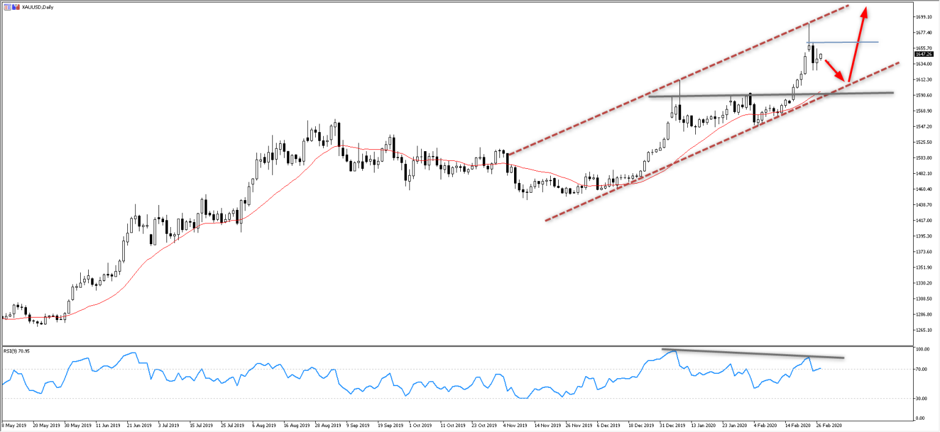

XAUUSD

日线图显示,黄金的价格走势与RSI指标发生了背离。在触及$1689的阶段高位后,上行动能有所减弱。金价近期可能面临回调压力。下方重要支撑在$1588附近,上方关键位阻力为周二高点$1663。

另外,我们也建议交易者可以关注以澳元计价的黄金(XAUAUD)。澳元目前正处于金融危机之后的新低。

准备享有更好地交易体验了吗?

立即切换至 Pepperstone,加入我们超过 62 万名交易者的全球社区。3简单申请,仅需几分钟即可开启交易之旅!

Pepperstone不保证这里提供的材料准确、最新或完整,因此不应依赖这些信息。这些信息,无论来自第三方与否,不应被视为推荐;或者买卖的要约;或者购买或出售任何证券、金融产品或工具的邀约;或者参与任何特定的交易策略。它不考虑读者的财务状况或投资目标。我们建议阅读此内容的任何读者寻求自己的建议。未经Pepperstone批准,不得转载或重新分发这些信息。