熔断与熊市

自3月9日开始的十个交易日内,我们有幸见证了四次美股熔断,同一时间段内的泰国、菲律宾、韩国、印尼、巴西等国的股市也都陆续触发了熔断。

更糟糕的是,巨量的抛售潮终结了美国史上最长的牛市。与此同时,全球各地的股指纷纷迈入技术性熊市(在持续一段时间内从最近的高点下落20%)

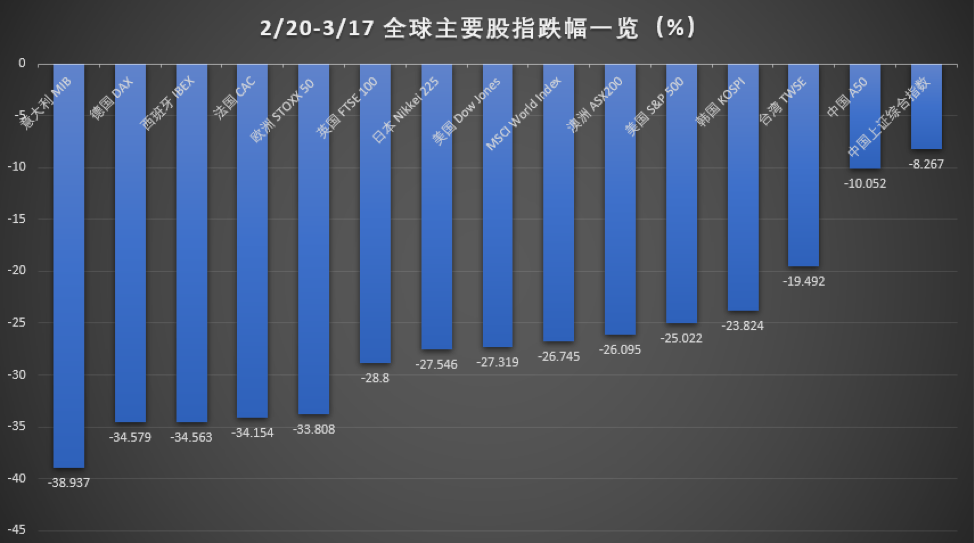

下图显示了今年2月20日至3月17日这段时间内,全球主要股指的表现。我们惊讶的发现,作为疫情最初爆发地的中国,其股市跌幅(上证指数跌8%)远远小于其他主要股指。

联合抗疫 大招不断

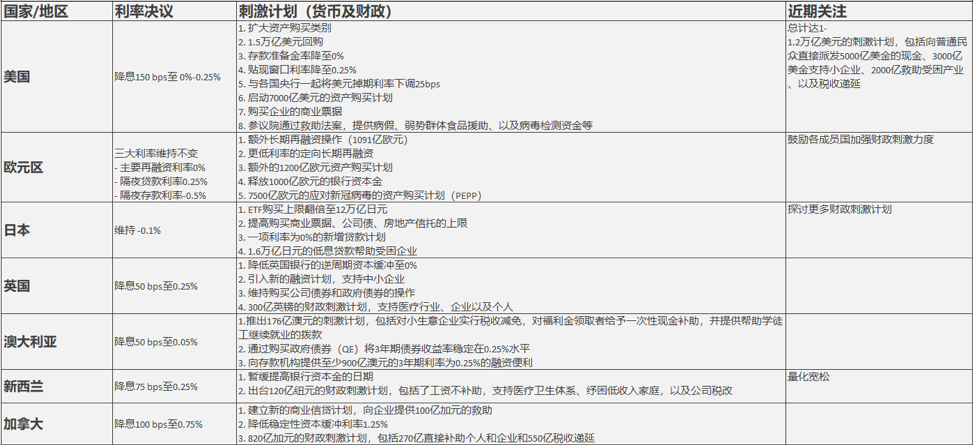

为了稳定金融市场,全球央行从三月初就开展了联合救市行动,纷纷选择了非常规的降息并向市场注入了巨额的流动性(具体见下表)。就在今天亚市早盘,欧洲央行宣布了7500亿欧元的紧急购债计划。午后,澳洲联储宣布降息至0.25%,并启动资产购买计划(QE)将3年期国债收益率稳定在0.25%的目标水平,同时向存款机构提供3年期利率为0.25%的融资便利。

各国央行大招不断,几乎用尽了工具箱中所有的工具。问题是这些货币政策是否足够挽救在悬崖边的全球经济呢?这段时间的股市已经告诉了我们答案。货币政策的失灵同样体现在美联储的回购操作中。在3月12日和16日的回购申请中,一级交易商十分谨慎,分别提交了不到1000亿美金的投标单,远低于5000亿美元的额度。

全球主要国家/地区的经济刺激计划

此次疫情引发的全球恐慌与2008年的全球金融危机不同。当时是银行体系发生了流动性危机,而现在所面临的全球公共卫生事件可能彻底改变人们的生活方式、消费习惯、以及经济活动的形态。面对这种巨大的不确定性,需要更多的财政刺激方案来支持医疗体系、受影响的公司、中小企业、以及低收入家庭。市场正在密切关注美国白宫和国会正在协商的约1万亿美元的财政刺激计划,其中包括了向美国居民派发的总计5000亿美元现金的提案。

当然,最终能挽救全球经济的终极大招,还要属彻底消灭疫情。因此各国对疫情的管控以及药物和疫苗的研发刻不容缓。

中国股市为何能走出独立行情

1. 疫情初步控制

当疫情在中国之外的地方正在爆发式增长的时候,中国似乎已经控制住了疫情的传播。过去用以应对疫情蔓延的强力管控措施也已经慢慢放宽,复工率逐步提升。一个能反映中国与其他地区疫情形势最为显著的一个参考就是苹果,其在本周初宣布在中国的门店将重新开始营业,而中国之外的将全部关闭直至3月27日。

2. 早已就位的刺激措施

中国的救市措施早在2月初就已经陆续出台。央行通过7天和14天的逆回购向市场投放了2.8万亿的资金,利率分别降至2.4%和2.55%。中期借贷便利(MLF)余额增加至4万亿元人民币,一年期利率降至3.15%。本周央行通过定向降准,释放了5500亿的资金。

宽松的货币政策加上巨额的财政刺激计划(如减税、发行地方债、转移支付、新基建投资等)有效提振了市场的信心。

3. 估值优势

中美两国的股市在本轮下跌之前所处的周期不同。

美国股市史上最长的11年牛市是由流动性投放(QE)和公司股票回购所支撑的。在2月20日股市创下历史新高的时候,标普500的市盈率高达24.5,一轮快速下跌后目前已经降至17.3。

反观中国的股市。以沪深300为例,自2015年达到5230的高点之后,指数一直徘徊于3000至4300范围内。其在今年1月14日的阶段性高点时市盈率只有12.7,目前小幅下降至11.7。从估值来看,中国股市比欧美股市更具有投资价值。

4. 经济前景日趋明朗

本周中国公布了一系列极为惨淡的经济数据。1至2月份,规模以上工业增加值同比下降13.5%,社会消费品零售总额下降20.5%,固定资产投资同比下降24.5%,失业率6.2%。 因此,第一季度的经济很有可能创下自1989年有同比数据统计以来的首次负增长。

另一方面,昨天公布的美国2月份零售数据-0.5%,不及预期0.2%。这显示了在美国还没有开始实施大规模管控措施以前,消费者支出已经有放缓迹象。市场普遍预期欧美2-3月的经济数据会非常糟糕,关键是会差到什么程度。

中国的宏观经济环境和疫情一样,似乎都已经逐渐见底,而欧美国家此时正面临疫情蔓延和经济衰退的双重考验。有时候,相比于糟糕但明确的现实状况,市场对于未知和不确定性更加恐慌。

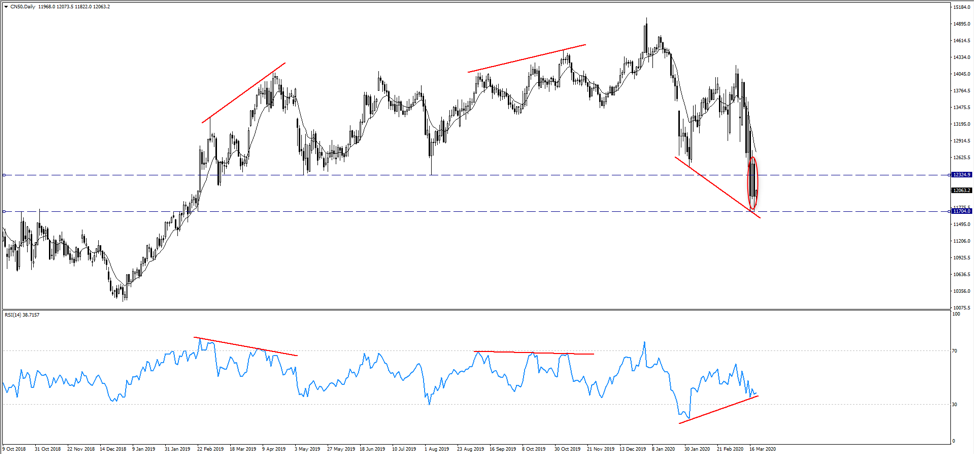

CN50

对于那些受制于资本管制而很难直接投资中国股市的交易者来说,Pepperstone提供了CN50指数差价合约(CFD)的交易机会。CN50的报价来自于在新加坡上市的中国A50指数,其纳入了来自沪深两地A股市场中市值最大的50家公司。

周三,CN50在日线图上的阶段性低位走出了阴线吞噬的技术形态,回吐了周二的全部涨幅,这暗示了如果境外疫情无法得到控制且波动率一直高企,股指短线仍看空。日线图走势受到10EMA的压制,RSI指标在40下方不断下探,股指将在11704附近寻找支撑。

当然,结合上述提到的积极因素,CN50大概率将继续其相对独立的走势,预计表现将好于欧美及亚洲其他股市(涨幅更大或者跌幅更小)。图中看到的底背离甚至预示着趋势有反转的可能。

准备享有更好地交易体验了吗?

立即切换至 Pepperstone,加入我们超过 62 万名交易者的全球社区。3简单申请,仅需几分钟即可开启交易之旅!

Pepperstone不保证这里提供的材料准确、最新或完整,因此不应依赖这些信息。这些信息,无论来自第三方与否,不应被视为推荐;或者买卖的要约;或者购买或出售任何证券、金融产品或工具的邀约;或者参与任何特定的交易策略。它不考虑读者的财务状况或投资目标。我们建议阅读此内容的任何读者寻求自己的建议。未经Pepperstone批准,不得转载或重新分发这些信息。