本文中,我们将考虑最近的驱动因素,并且探讨可能在进入第四季度时导致美元进一步上涨的情景。其中一种情景是通货膨胀可能上升,这种结果或将在市场中引发真正的动荡。

(美元指数- 日线图)

美元在第三季度顺风顺水

一个明显的美元杠杆是美国经济的“例外主义”故事,可以说美国是所有经济体中表现最好的。

作为例证,联邦储备委员会最近将2023年的GDP预测上调了1.1个百分点至2.1%,同时将2024年的预测上调了0.4个百分点至1.5%。与美联储的积极行动形成对比的是中国经济的疲软以及对房地产市场的担忧。而欧洲央行下调了增长预期,欧盟和英国服务业采购经理人指数出现了收缩,通货膨胀下降也导致英国央行在9月份会议上维持了利率。

美联储还在其“点阵图”预测中对2024年的预期降息幅度减少了50个基点。虽然对许多人来说是个意外,但这一变化是为了强化长期高息的政策立场,同时表明他们不打算很快降息。

此举还导致美国国债的名义和实际收益率在“收益率曲线”各个时期达到多年来的高点,其中美国10年期国债的表现特别不佳,收益率达到了4.70%,创下了自2007年以来的最高水平。国债的波动支持了美元的估值,而且增加了对美元作为对股票下跌的避险手段的需求。

美国劳动力市场紧张但在逐渐降温

随着第四季度的开始,美国劳动力市场将继续受到密切关注。尽管我们正在等待9月份的非农就业报告,但我们在报告发布前已经看到劳动力市场正在降温。

预计通胀将走低 - 但如果情况有变呢?

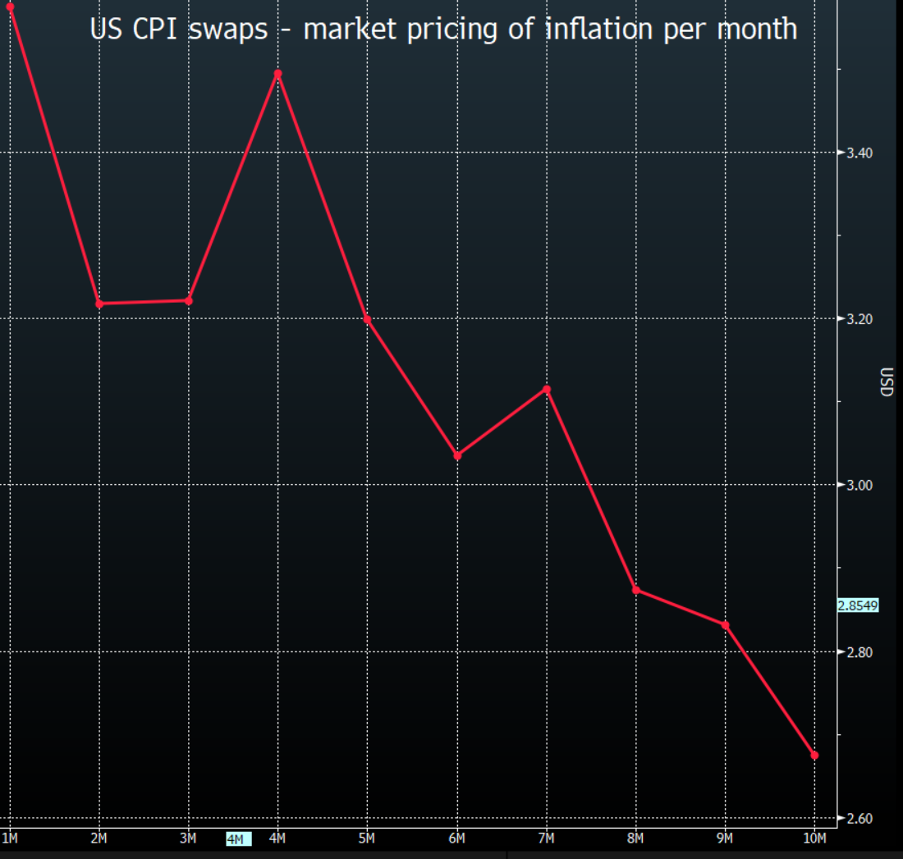

当美国劳动市场进一步降温但通胀仍然上升时,事情将真正变得棘手。根据市场共识预期(反映在CPI“比价” 中),未来6个月内美国CPI总体预计将下降至3%,未来12个月内下降至2.25%。如果有任何情景让我们质疑这种定价,则可能会增加不确定性,并导致市场波动上升。

在10月12日,我们将看到美国9月份的CPI数据发布。当前预期如下:

- 经济学家的共识是我们将看到广义CPI月度增幅为0.3%/年同比增幅为3.6%(相较于3.7%),核心CPI月度增幅预计为0.3%/年同比增幅为4.1%。

- 克利夫兰联储的Nowcast模型预测广义CPI将达到3.7%,核心CPI达到4.2%。

- 美国CPI比价(这是一种让利率交易员设定对数据发布时通胀水平的看法的方式)目前为广义CPI的3.58%。

综合上述市场/经济学家的期望,观点相似表明市场参与者对他们在即将发布的CPI数据上的立场有一定信心。这意味着,如果实际结果与共识预期大相径庭,将会引发市场广泛的大幅波动。

因此,最大的痛点交易可能来自更高的美国核心CPI数据 - 例如超过4.3%,再加上备受关注的“超核心”数据(核心CPI除去服务和住房部分的数据)。这种潜在结果可能会迫使美联储在11月的FOMC会议上采取行动,强制它们再次加息25个基点。这可能会导致美国名义和实际国债收益率创下新的周期高点,美元吸引买盘并进一步上涨。

如果美元的上涨不是由于强劲的经济增长动力(和供应增加),而是由于通胀回升所导致的,可能不会受到股票市场或更广泛的风险资产的欢迎。黄金价格可能会接近1800美元,恐慌指数(VIX)可能会上升至25%左右。这还可能加速日本央行/财务省干预以支持日元的前景。

作为交易员,我们管理风险,努力定价确定性 - 美国核心通胀再次上升的可能性似乎很低,但依然是一个或将发生的情景,风险需要得到管理。任何威胁市场核心观点和定价的情况都将引发市场的大幅波动。

美元是否可能迎来新一轮上涨?有可能,我们还需要考虑通胀是否会如预期的那样下降,劳动力市场是否会降温。然而,如果我们正在评估可能会真正使波动性增加的因素,那就是美联储在11月加息并威胁到市场对通胀走势的看法。

识别风险、保持开放的思维,并做好准备以做出反应是明智之举 - 这将在市场中对您有所裨益。

Pepperstone不保证这里提供的材料准确、最新或完整,因此不应依赖这些信息。这些信息,无论来自第三方与否,不应被视为推荐;或者买卖的要约;或者购买或出售任何证券、金融产品或工具的邀约;或者参与任何特定的交易策略。它不考虑读者的财务状况或投资目标。我们建议阅读此内容的任何读者寻求自己的建议。未经Pepperstone批准,不得转载或重新分发这些信息。