分析

随着美国增长可能已经达到高峰,黄金多头部分撤出,仓位有所减少,多年来情绪也比较悲观,那么我们是否正在见证一个低点?

从战术角度看,我认为现在看到持续上涨的牛市趋势恢复还为时尚早,我更倾向于在黄金上涨至$1925附近时进行抛售。然而,我也对黄金的弹性感到非常振奋,尽管美国债券收益率上升且美元走强,但黄金仅下跌了$100。

除非投资案例发生根本性变化(我将在下文详细阐述),近期的风险仍偏向下行,而逆转和年底强劲反弹的潜在可能性正在增加。

技术设定

自7月20日测试$1981的供应区间失败后,熊市趋势似乎已经出现了疲弱迹象,黄金空头开始减少暴露。空头回补可能推动价格回到$1987和$1884之间的38.2%斐波那契回撤位,即$1925,这可能会为发起短线空头头寸提供更好的水平。

对许多日间交易者来说,日内交易变得富有挑战性,因为市场波动性非常低——黄金的30天实现波动率已下降至8.3%,为自2021年7月以来的最低水平。我们还看到5天平均高低交易区间为14.11美元;这是多年来最低的日内交易范围之一。交易者需要适应这些较窄的范围,许多人已经采用了较紧的止损和增加的头寸规模,以适应低波动率的情况。

鉴于看涨一方的投资理由缺乏,人们很容易可以为上述这种疲软的情况找到合理的解释。要使黄金扭转上涨,这些动态需要发生变化。特别是:

- 黄金的机会成本过高 – 市场参与者可以在美国6个月期国债中获得5.44%的无风险收益。黄金没有收益,因此在利率上升的环境中,黄金常常会面临阻力。

- 债券市场中也存在类似的动态,美国10年期的“实际”利率已上升至2% - 同样,持有没有收益的资产会存在机会成本。

- 黄金一直是一种糟糕的避险资产– 跨资产波动率处于如此低水平,而股票市场最近表现如此强劲,因此需要在投资组合中进行风险对冲的需求减少了。然而,基金已经偏爱美元来对冲潜在的股票回调风险,因为美元与S&P500期货之间存在强烈的负相关关系。黄金与美国500指数(US500)或纳斯达克100指数(NAS100)存在正向的30天相关性。

- 美元效应 - 在过去的一个月里,美元对所有G10货币都进行了反弹 - 随着美国的数据持续走热,我们看到美国第三季度的GDP预期位于趋势之上,约为2.2%。

- 随着美国的增长超越趋势,衰退对冲已被解除。我们可以从利率定价中看到这一点,市场对2024年联邦储备委员会降息预期从6月份的160个基点削减到110个基点。交易员可以通过观察SOFR 2023年12月和2024年12月期货之间的差价来了解预期的降息水平(TradingView代码 - CME:SR3Z2023-CME:SR3Z2024)。黄金 - 另一种经典的经济衰退对冲 - 已被市场遗弃。

头寸布局

在表象之下,我们可以看到多头黄金头寸的明显抛售 - 多头头寸已经被大幅削减。但是头寸是否矫枉过正,这是否能够提供一个更有利地看待上行潜力的机会?

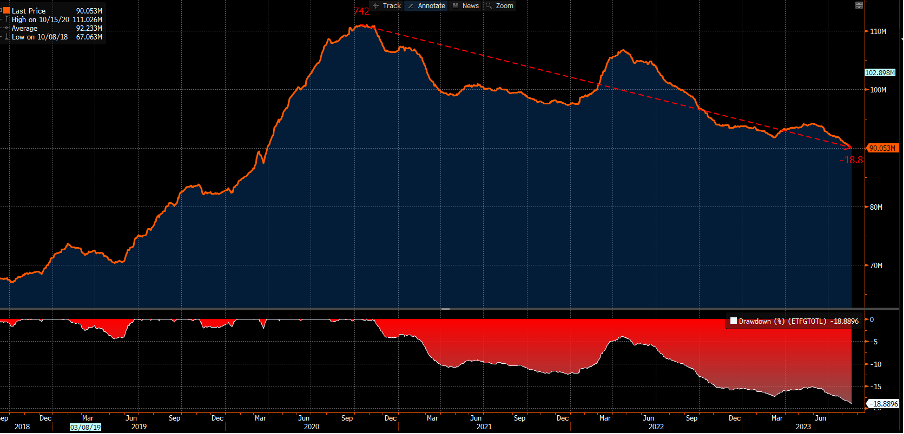

- 黄金ETF的总持仓量(已知)为9005万盎司 - 自2020年3月以来最低,自2020年10月以来下降了18%。

- 我们看到期货市场上的黄金头寸已经减少 - 由管理资金持有的净多头期货合约头寸(在每周CFTC报告中)目前为29,356手 - 7月份净多头合约曾高达11.6万手。

- 商品交易顾问(CTA - 趋势跟踪基金)的账户现在持有最大的黄金期货空头头寸,但可能需要看到期货价格升至1980美元以上才开始减少这个头寸。

- 黄金1个月期权风险逆转(1个月看涨隐含波动率 - 看跌隐含波动率)为0.07 - 自3月以来的最低水平。期权交易员在为上行走势定位方面表现较为谨慎。

我们是否将看到上行的转折

正如里士满联储主席Thomas Barkin于8月22日所说,美国经济可能会进一步加速,这可能对美联储政策产生重大影响,并挑战经济增长放缓和潜在降息的共识。虽然我们持续关注全球增长数据,但我们也有可能在8月份的CPI数据(于9月13日发布)中看到美国的总通胀率从3.2%上升至3.6%。这可能会导致对11月份美联储加息的预期增加,从而提振美元和实际收益率。

在这种情况下,黄金很可能会进一步下跌,但也可能会看到波动性上升和交易范围扩大 - 这对于差价合约交易者来说是更有吸引力的动态。

然而,如果通胀在短期内加速,导致美联储可能再次加息,这将强化对需求下降和衰退风险增加的预期。正是在这个时候,对降息预期的增加将会加速较高的利率和美联储的较长时期的加息立场,从而提高2024年的经济衰退风险。

如果随后看到增长数据点出现逆转,导致2024年进一步的降息预期,那么黄金可能有可能在年底出现强劲的反弹。正如我们经常所说的,对经济变化和随后的黄金投资场景持开放态度将有助于交易者取得良好的表现。

Related articles

Pepperstone不保证这里提供的材料准确、最新或完整,因此不应依赖这些信息。这些信息,无论来自第三方与否,不应被视为推荐;或者买卖的要约;或者购买或出售任何证券、金融产品或工具的邀约;或者参与任何特定的交易策略。它不考虑读者的财务状况或投资目标。我们建议阅读此内容的任何读者寻求自己的建议。未经Pepperstone批准,不得转载或重新分发这些信息。