分析

我们看到,利率期货市场中已经定价了60%的升息概率,市场普遍认为如果下周不升息,那么几乎可以确定12月会升息。根据彭博社调查,24位经济学家中,有21位呼吁加息。

鸽派人士认为RBA应该维持利率不变,但加息的理由似乎更为充分,因为自10月初以来,澳大利亚的经济数据一直优于预期。这或将导致RBA将其2023年12月和2024年6月的通胀预测提高25个基点,其截尾均值CPI估计会上调约50个基点。鉴于第二季度的GDP高于RBA的预测50个基点,我们应该看到其增长预测也会上调。

有人认为将利率保持不变可能会被视为央行落后于通胀曲线的迹象,我们可以看到市场对5年通胀预期的定价上升到2.81% - 接近自2011年以来的最高水平。

一些人还关注了财政部长Jim Chalmers最近的评论,他表示第三季度的CPI数据并没有表现出通胀前景的“实质性”恶化,如果维持利率不变,这可能会被视为央行独立性减弱的迹象。

澳联储将审查家庭的负担情况

我们可以期待即将发布的银行财报,其中包括澳洲西太平洋银行(WBC,11月6日)、澳新银行(NAB,11月9日)和澳新银行(ANZ,11月13日),并且鉴于贷款利率经历的迅速上涨,评估它们的资产质量。在之前的交易更新中,没有明显的证据表明借款人面临大量困难。实际上,根据预测,到2024年,计划中的本息还款总额将占家庭可支配收入的9.75%,表明还款负担仍然可以应付。我们还看到超过40%的家庭提前还款,有足够的储蓄来缓冲进一步的利率增加。

根据APRA 9月的贷款数据,总体毛贷款和预付款环比增长了0.7%,其中个人贷款增长了0.3%,企业贷款增长了1.2%。信用卡交易额增加了1.2%。而且随着房价仍在上涨,这些因素将倾向于使澳洲联储考虑升息。

澳洲联储将会考虑进一步升息对家庭和企业的影响,尽管一些人可能会受到负面影响并承受实际的压力,总体来说,借款人应该能够轻松吸收更多的升息。

交易澳联储会议

考虑到市场的预期和定价,如果澳洲联储保持利率不变但持鹰派立场,那么我们应该会看到AUDUSD汇率在最初会下跌大约50个点,同时AUS200指数可能会出现强劲的上涨。

如果基础情况下我们看到25个基点的加息,同时保持货币政策收紧的倾向,那么其他条件不变的话,澳元应该会吸引买家,AUDUSD汇率可能会上涨30-40个点。

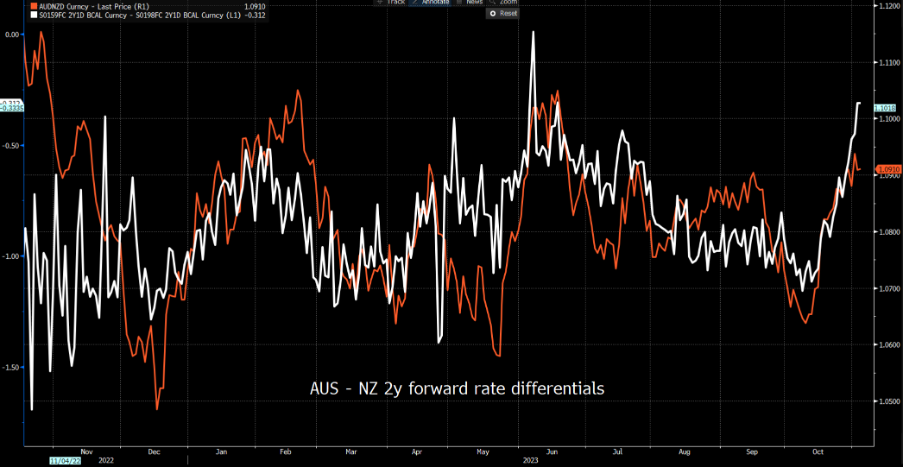

AUDNZD对利率差异最为敏感,正如我们在AUS-NZ 2年期远期利率差异图表中所看到的。如果澳洲联储加息并暗示未来将进一步加息,那么AUDNZD可能会突破最近的高点1.0940。事实上,根据一个简单的利率模型,AUDNZD汇率交易应该更接近于1.1050。

AUDUSD更偏向是一个风险指标,而不是利率交易,其走势更多受标普500期货和香港50指数的影响,但目前的设置更适合看多。我更倾向于从动量角度来操作,等待汇价收盘超过0.6445,以期望可能上涨至0.6600。

EURAUD、AUDCHF和AUDJPY也是风险指标,与VIX指数有很强的关系。当然,如果澳联储加息,那么澳元可能会出现一次性上涨,但短时间后,交易员将会重新将其方向与标普500期货和跨资产波动性挂钩。

隐含波动

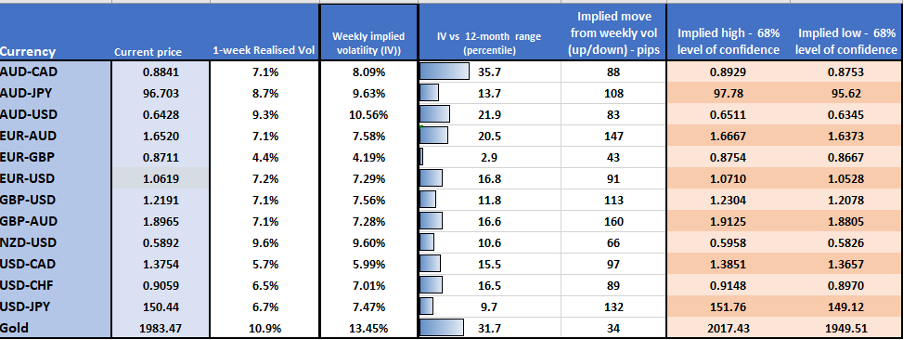

从澳元一周隐含波动率(期权波动率)来看,并未显示出期权市场做市商预计下周交易条件会发生显著变化的迹象。尽管如此,鉴于周二的加息预期分歧,我们可能会在公告发布前后看到一些快速的波动,这是交易者需要控制的风险。

此处提供的材料并未按照旨在促进投资研究独立性的法律要求进行准备,因此被视为营销沟通。虽然它并不受到在投资研究传播之前进行交易的任何禁令,但我们不会在向客户提供信息之前谋求任何优势。

Pepperstone并不保证此处提供的材料准确、及时或完整,因此不应依赖于此。无论是来自第三方还是其他来源的信息,都不应被视为建议;或者购买或出售的要约;或是购买或出售任何证券、金融产品或工具的征求;或是参与任何特定交易策略。它并未考虑读者的财务状况或投资目标。我们建议此内容的读者寻求自己的建议。未经Pepperstone批准,不得复制或重新分发此信息。