分析

回顾2023

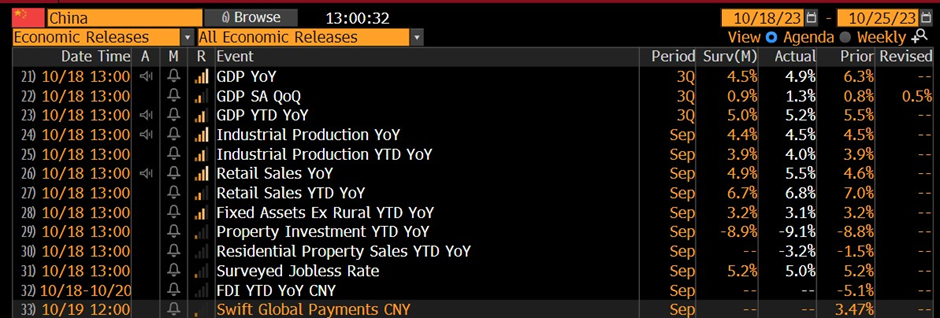

回首2023年,中国在经济复苏方面做出了许多尝试,包括两次降准降息、出台房地产宽松措施、增发一万亿元国债共地方政府使用,以及在外汇市场中积极稳定人民币币值等等。这些举措在刺激信贷需求、保持主权货币购买力和提振市场信心上起到了一定作用。从宏观数据来看,第三季度经调整的季环比GDP增速为1.3%,高于市场预期,而工业生产和零售销售等在下半年也出现回暖。但不得不承认的是,和中央政府以及货币当局投入的规模相比,现在的经济状况和预期依然有一定差距。作为中国股市综合指标的沪深300指数今年以来累计下跌13%,而CN50指数则下跌13.5%,恒生指数今年以来下跌幅度超过17%。

中国正在面临的四大关键问题

纵观2023年,中国有四个问题亟待解决。其一是通货紧缩。2023年,中国CPI和PPI长期保持低水平,国有企业和中央企业带头降低工资,进一步加剧了“通缩”的困境。在这一年中,消费降级成为了主要趋势。尽管中央银行的货币发行量保持在两位数的高增长率,但更多的资金被储存于银行系统,而没有流入消费市场。货币政策陷入“流动性陷阱”,这也从侧面反映出中国经济的下行风险依然存在。

第二,地方政府债务存量过高。根据最新统计,截至2022年末中国城投债规模高达65万亿元,不考虑地方的隐性债务,相当于去年中国全年GDP的一半。如何减轻地方债务负担 - 如进一步降低利率,允许一些地区地方政府债务重组等 - 会成为2024年的重要议题。

第三,人口结构问题日益严峻,劳动力市场受到考验。2023年,中国正式进入到人口负增长的国家行列,人口年龄重心向40岁以上移动,老龄化严重。同时年轻人失业率高,受疫情影响积压了三年的毕业生无法在短时间内被就业市场充分消化。国家统计局自8月起停止发布青年失业数据,而就上半年屡创新高的趋势来看,保守估计数据维持在四分之一以上。

第四,房地产市场风险还未释放完毕。今年,恒大、融创、碧桂园等房企纷纷违约,让人们买房意愿降低,出现供大于求的现象。据中国国家统计局数据,今年前三季度全国商品房销售额同比下降4.6%,房地产开发投资同比下降9.1%,这使得去库存或将成为2024年房地产市场的关键问题之一。作为房地产“去泡沫化”的溢出效应,银行及信托等金融机构的不良资产风险也日益显现。如何刺激居民的贷款意愿,使其与巨额存款水平相平衡,也是2024年的重点。

展望2024

大部分前文提到的挑战留待2024年解决,其中有些问题已经持续多年。当全球其他国家开始考虑从高利率水平宽松政策时,一个相关问题浮现:中国是否在2024年准备好迎来上升趋势?此外,考虑到中国显著的利率差和低估值,如果经济状况改善,我们是否会看到国际资本大量涌入中国市场?

针对这两个问题,12月8号召开的中央政治局会议表示要强化宏观政策的逆周期和跨周期调节,继续实施积极的财政政策和稳健的货币政策。我个人理解的意思是,维持经济的平稳运行依然是重点,财政政策会在明年发挥主导作用。具体而言,我认为财政政策依然会以减税、补贴和增发国债为主,削减政府开支同时刺激消费,让资本流入市场。而货币政策将继续施行量化宽松,同时我也认为有进一步降准降息的可能,降低地方政府的债务负担。

相比于经济周期和政策变化,投资者更在意风险市场在未来的表现。中国股市能否在2024年迎来资金留意取决于房地产市场当前的状况能否得到改善。企业的盈利能力和估值也会影响股市表现。另外,如果中国继续放款货币政策,而且接受人民币在外汇市场的适度贬值,股市可能出现潜在的上行动力。

而在外汇市场中,由于人民币更多是由央行调控,受出口数据和外汇储备影响较大。所以虽然美联储及部分其他发达国家已经开始定价明年的降息,人民币可能会继续承压。在这样的背景下,弱势的人民币有助于外贸出口企业的国际竞争力,也有助于中国走出“通缩”的局面,更加符合中国经济的需求。中国经济的恢复也会影响到其贸易伙伴和风险代理货币的表现。欧元区基本处在经济周期的低点,如果中国需求恢复,有利于欧元区加速摆脱衰退困境。澳元与人民币的低波动息息相关,弱势人民币或将促使澳元在未来12个月更倾向于区间交易。

中国经济拥有强大的韧性,在认可当前成绩的同时,我们也要警惕经济下行风险并提前做好防范。在地缘政治发展依然充满不确定性的背景下,关注中国对上述提到的四个问题的应对方法,同时保持开放的心态,是2024年盈利的关键。

此处提供的材料并未按照旨在促进投资研究独立性的法律要求进行准备,因此被视为营销沟通。虽然它并不受到在投资研究传播之前进行交易的任何禁令,但我们不会在向客户提供信息之前谋求任何优势。

Pepperstone并不保证此处提供的材料准确、及时或完整,因此不应依赖于此。无论是来自第三方还是其他来源的信息,都不应被视为建议;或者购买或出售的要约;或是购买或出售任何证券、金融产品或工具的征求;或是参与任何特定交易策略。它并未考虑读者的财务状况或投资目标。我们建议此内容的读者寻求自己的建议。未经Pepperstone批准,不得复制或重新分发此信息。

.jpg)