分析

本周一个持续受关注的主题是中国市场动向——特别是,中国对做空方采取了几项有针对性的措施。我们还看到,在有报道称中国将为海外国有企业购买中国股票提供2万亿元人民币的方案之际,银行存款准备金率被下调了50个基点——尽管如此,随着大量资金流入内地基金,恒生指数和沪深300指数上周分别仅实现了4.2%和2%的涨幅。

从恒生指数的价格行为来看,市场参与者似乎不确定是否能从15000点的位置上继续上涨,周五的内部小阴线需要得到修正——我会考虑在突破16300点(做多)和15809点(做空)时进行交易。

虽然事后诸葛亮总是美好的,但本周值得做多的股指非欧盟斯托克50莫属,即使以美元计价,该指数也表现强劲。欧洲央行没有对市场定价进行干预无疑起到了帮助作用,同时欧盟的企业盈利也在增加。展望未来,周四的欧盟CPI对欧元和欧洲股市可能非常重要,如果核心CPI数据低于3%,或将为欧洲央行在3月7日会议上发出整体重大变化的信号敞开大门。尽管如此,我们可以通过欧洲央行成员Lane和Centeno在CPI数据发布后的讲话来立即评估对CPI数据的反应。

上周美国的大部分数据给人留下了深刻印象,应该会导致本周联邦公开市场委员会(FOMC)声明几乎没有变化。细微差别和头寸将在利率、美元、黄金和股市的走势中扮演关键角色。除了FOMC外,本周对于美国来说依然是重要的一周,包括一系列关键的劳动力市场数据、增长数据、美国财政部季度融资公告(QRA)发布,同时美国财报季也将迎来高潮,微软、苹果、谷歌和亚马逊将发布财报。

毫不意外,NAS100和US500的多头重新思考是否继续推动市场走向4900点。话虽如此,如果我们观察波动性市场,会发现对冲活动并没有增加,购买看跌期权的倾向有限。实际上,所有的讨论都是围绕基金通过出售指数看涨期权来赚取溢价并提高其基础股票头寸的回报。这随后在抑制波动性方面产生了重大影响。

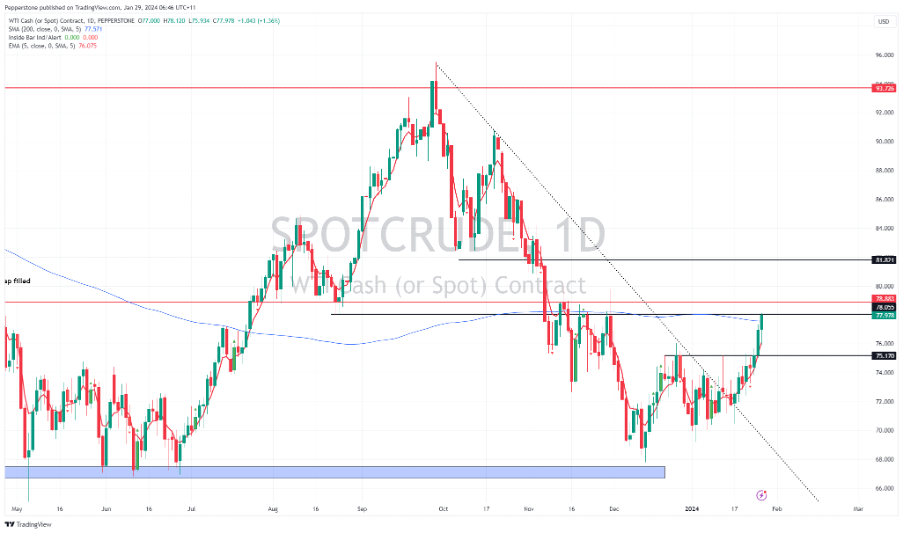

原油和天然气正发生波动,尤其是现货原油上周飙升超过6%,交易触及11月份的区间高点并突破200日均线。美国数据是一个因素,但地缘政治也成为一个日益严重的问题,我们持续关注头条新闻。目前看来多头似乎控制了局面,因此上行风险依然存在——突破走高也可能对未来的广义通胀构成问题,尽管我们目前还没有达到太令人担忧的水平。

总的来说,我们看到新的一周充满了关键事件风险——经济数据流、央行会议和企业财报。无论您进行是日内交易并在一天中应对这些潜在的波动性事件,还是持有头寸但不时时在屏幕前,都有必要了解日程表。考虑事件是否可能引发巨大波动,风险想哪里倾斜,以及这对止损位和头寸规模意味着什么。

本周是风险密布的一周 – 祝好运。

本周值得交易者关注的重大事件风险:

月末投资组合流量 - 投资银行的流量模型暗示需要通过卖出美元来重新平衡投资组合,可能会有伴大规模的日本股票卖出以重新调整权重。

澳大利亚第四季度CPI(1月31日 11:30 AEDT)- 第四季度CPI对澳元和AUS200的影响显而易见。市场预计第四季度CPI环比增长0.8%,同比增长4.3%(从5.4%),修剪平均值也预计下降到年化4.3%。值得留意的是,澳洲央行预测12月CPI为4.5%(两项指标均是),因此CPI实际值低于此值将使澳元呈现更加鸽派的反应。目前,澳洲利率期货市场预计2月澳洲央行会议不会有任何变动,5月会议有四分之一的概率降息25个基点。考虑到如此平静的定价,我们需要看到CPI同比增长低于3%,这才可能在短期内引发降息预期并大幅影响澳元。

中国制造业和服务业PMI(1月31日 12:30 AEDT)- 市场预计制造业指数为49.2(从49.0),服务业指数为50.6(从50.4)。在上周的大规模刺激措施之后,中国/香港股市多头急切希望数据显示出改善迹象,尽管交易员最感兴趣的还是房地产领域。

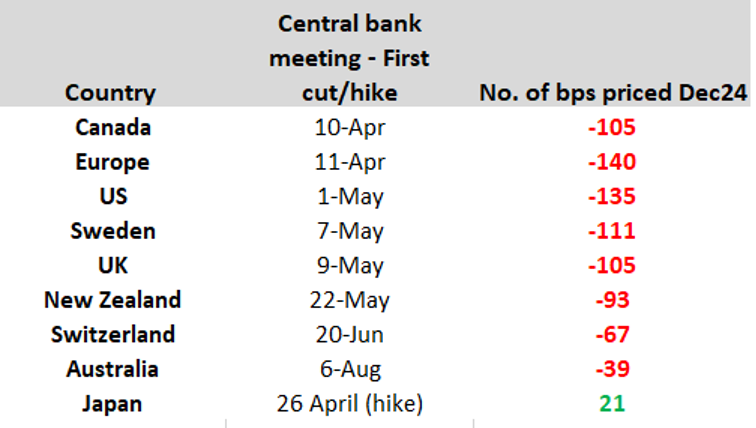

美联储会议(2月1日 06:00 AEDT)及鲍威尔主席的新闻发布会(06:30 AEDT)- 要达到12月美联储会议后市场强烈的鸽派反应将非常困难,尤其是在强劲的第四季度GDP和消费数据发布后,美联储不太可能宣布胜利。随着美联储预计将放弃紧缩倾向,其声明应保持中性。关于调整量化紧缩(或资产负债表缩减)步伐的时间表也将受到广泛关注,尤其是在鲍威尔的新闻发布会上可能会对此进行大量探讨 - 总的来说,虽然头寸总是一个考虑因素,但我认为美元和股市都存在双向风险。预览请见

瑞典央行会议 - 瑞典央行或将利率维持在4%,但在掉期市场预计5月份将进行首次降息的情况下,应该会为降息打开大门。我倾向于看涨USDSEK,并在收盘突破10.5000时增持。

英国央行会议(2月1日 23:00 AEDT)- 英镑受到英国数据流的支持,GBPUSD保持在1.2800 - 1.2600的清晰区间内。市场预计该银行将保持鹰派倾向,并将关注投票分歧变化,可能会变为8-1甚至9-0的投票以维持利率。鉴于市场预计5月英国央行会议有50%的概率降息25个基点,而6月份的第一次降息已被完全定价,我认为这次会议对英镑存在双向风险。预览请见

美国非农就业报告(2月3日 00:30 AEDT)- 中位数预估将创造18万个就业岗位(经济学家的预估范围在28.5万至12万之间),失业率预计将小幅上升至3.8%。我认为美元的反应将更密切地与失业率结果,而非净新增岗位数量相关联。

欧盟CPI(2月1日)- CPI数据对欧洲央行至关重要,可能为银行设定更鸽派的叙述基调。市场预计广义CPI将下降到2.7%(从2.9%),核心CPI将下降到3.2%(从3.4%)。首席经济学家Lane将在数据发布90分钟后发表讲话,因此我们可能会立即看到欧洲央行最有影响力的成员之一对数据的反应。鉴于欧盟CPI数据对欧洲央行利率预期的影响,这将给欧元带来重大风险,因此在新闻发布时考虑欧元的风险暴露。

美国财政融资估计(1月29日)和美国财政部季度融资公告(QRA - 1月31日)- QRA曾在8月和11月触发了持久的趋势条件,并且这次的影响可能非常重大。尽管如此,我倾向于认为这次市场不会看到惊喜。但由于未来几周政府资金预计仍将在很大程度上依赖国库券,因此将进一步增加对逆回购(RRP)余额水平以及最终对融资市场(SOFR-Fed funds)的审查。预览请见

美国本周的企业财报发布 - 目前为止,我们已经看到了S&P500指数中25%的公司发布了财报,其中78%的公司在每股收益(EPS)方面超过了预期(平均超额6%),53%的公司在销售方面超过了预期。公司报告的累计EPS下降了1.6%,销售增长了3.7%。

在接下来的一周,我们将会看到超过S&P500指数市值40%的公司发布财报,包括”七巨头“中的四家知名公司。其中,我认为以下公司的财报将受到格外关注:

周二 - UPS、微软(预计报告当天涨跌幅为-/+4.3%)、字母表(-/+5%)

周三 - 波音(-/+3.8%),万事达(-/+2.9%),高通(-/+5.6%)

周四 - 苹果(-/+3.2%),Meta(-/+6.5%),亚马逊(-/+6.2%)

周五 - 雪佛龙(-/+2.3%),埃克森美孚(-/+2.2%)

其他值得关注的美国数据点:

美国 – 消费者信心指数(1月31日 02:00 AEDT),JOLTS职位空缺(1月31日 02:00 AEDT),就业成本指数(2月1日 01:00 AEDT),ISM制造业指数(2月2日 02:00AEDT)。

拉美汇市:

智利央行(BCCh)将于周三召开会议,预计将降息100个基点至7.25%,尽管有可能降息75个基点 - USDCLP正呈现出积极势头,我短期内看好它走高,但信心有限。

巴西央行在同一天召开会议,预计将把利率降低50个基点至11.25%。

哥伦比亚也将于周三召开会议,我们预计将降息50个基点至12.50%。

此处提供的材料并未按照旨在促进投资研究独立性的法律要求进行准备,因此被视为营销沟通。虽然它并不受到在投资研究传播之前进行交易的任何禁令,但我们不会在向客户提供信息之前谋求任何优势。

Pepperstone并不保证此处提供的材料准确、及时或完整,因此不应依赖于此。无论是来自第三方还是其他来源的信息,都不应被视为建议;或者购买或出售的要约;或是购买或出售任何证券、金融产品或工具的征求;或是参与任何特定交易策略。它并未考虑读者的财务状况或投资目标。我们建议此内容的读者寻求自己的建议。未经Pepperstone批准,不得复制或重新分发此信息。