虽然市场参与者关注的是未来风险的定价,但通过反思过去也可以获得宝贵的见解。研究历史行为、价格变动和反复出现的趋势提供了知识基础,可以增强我们对市场的理解。

通过仔细分析过去的行为,我们可以改进我们的观点和部署交易策略的环境,并希望为来年制定更明智的方针。

2024 年影响我们思维的交易因素

• 推动市场的是流动性和情绪

• 保持开放的心态,成为价格的奴隶

• 后见之明交易者;事后对价格变动进行推理

• 识别市场中可重复的行为和模式

• 恐惧抛售,但事件通常会产生积极结果

• 在历史高点买入股票有效

• 高集中度风险是可以的,但强大的广度更好

• 资本流向增长、创新和高股本回报率

所以请听我说:

• 推动市场的是流动和情绪

美联储、特朗普的政策指令和标志性的经济数据可能被视为指导资本市场货币价格和情绪的最重要投入。然而,正是通过市场进行的日内交易流动推动了价格的变动,价格的水平、方向和变化率推动了情绪,最终价格是交易者做出反应的因素。 虽然这些因素对于 2024 年来说肯定不是新因素,但我们对投资组合和交易流对短期价格变化的影响的理解在全年肯定有所增加。对这些流动的了解和新发现的尊重——其中许多是不透明的,没有实时报告——强化了这样一种观念:对价格行为保持谦虚并与市场的潜在趋势和势头保持一致是值得的。

由于所有市场的每日交易量中,有如此多的资金来自高频基金、0 DTE(到期日)期权和随后的交易商 delta 对冲流以及日终杠杆 ETF 再平衡,我们经常会看到无法解释的日内动量转变甚至逆转。我们可以考虑来自商品交易顾问或“CTA”(系统性动量/趋势跟踪基金)、波动率目标和风险平价基金的资金流,这些资金都可以延续市场的动量和趋势。

• 保持开放的心态,成为价格的奴隶

在整个 2024 年,我们看到许多主要市场都出现了明显持续的趋势,包括美元、标准普尔 500 指数、NAS100 指数、加密货币、Nvidia 和黄金。 许多不遵循基于规则的交易策略的人经常质疑持续走势背后的逻辑,认为市场定价错误,最近的走势不合理,这往往导致交易者采取逆势头寸。

在许多情况下,对这些流量的汇总持反对意见会对账户余额产生负面影响。请记住,价格代表了市场中的集体观点和所有行为的集合,无论这些行为是理性的还是非理性的。然而,对于那些使用杠杆进行交易的人来说,如果市场中的集体行为违背了你的观点,你可能会付出代价。

因此,对集体所表达的内容持开放态度仍然是判断市场走向的最佳指南,无论个人怎么想,交易都是对集体在一定时间范围内可能采取的价格概率的评估。

• 后见之明交易者;事后对价格变动进行推理

这又归结为要保持开放的心态,只看清变动的本质;将所有信念和观点汇总起来,然后成为价格的奴隶。

如果 2024 年教会了美国股票、比特币和黄金交易者什么(通常外汇交易者也是如此),那就是少问“为什么”,并与潜在趋势保持一致。

黄金就是一个典型的例子——市场参与者在当天看到了超大幅度的波动,而基本面主义者试图解释——事后——究竟是什么导致了这一波动。通常,这种推理可以归结为众多原因之一:美国实际利率走弱、美联储降息隐含定价上升、美元走弱、央行购买或对冲美国财政鲁莽或地缘政治焦虑。

然而,不久之后,地缘政治担忧减弱,美国实际利率走高,美联储降息隐含价格被排除,美元上涨,黄金仍成功走高。

我们已经看到,在整个 2024 年,试图找出这一举措的可靠理由几乎没有获得任何优势。让价格引导,而不是事后找出这一举措的理由。

• 识别市场中可重复的行为和模式

了解我们为什么采用技术、价格行为甚至量化方法进行自由裁量或自动交易总是有益的。本质上,大多数策略都涉及以某种形式识别重复。即寻找可重复的行为和动作,这些行为和动作提供了更高概率的重复结果。

这就是为什么许多人关注技术模式、蜡烛图分析、股票之间的统计关系或跨资产基础,或市场在一天中某个时间的一致行为,而不是关键数据发布甚至公司收益。

真正量化可重复行为的最佳方法是使用 ChatGPT 或机器学习,并客观地了解在模式中观察到的一组行为是否有更高的概率重复出现。 当然,如果每个人都在看同一件事,那么我们未来可能获得的任何优势都有可能丧失。然而,我认为重复是技术、价格行为或量化交易的本质,也是开始考虑 ChatGPT 和 GenAI 如何在 2025 年帮助交易的原因。

• 恐惧会抛售,但事件通常会产生积极的结果

考虑负面结果、为最坏情况做准备并认识到发生这种情况的概率更高的触发点本身并没有错。

这些情况通常始于广泛的市场担忧,然后随着流动性条件恶化、去杠杆化、购买波动性激增和期权交易商对冲风险而演变——所有这些都会连锁导致市场出现巨大扭曲。

然而,在最初的“兴奋”发生之后,市场一次又一次地迅速意识到积极的结果,在价格出现 V 型逆转、市场集体“爬上担忧之墙”之后,这一传奇故事很快就被遗忘了。在整个 2024 年,美国经济衰退的呼声(部分原因是收益率曲线倒挂)已被重新定价,美国经济的韧性甚至例外主义再次成为 2024 年的关键主题。

例如,人们越来越担心大量持有的日元套利交易会解除,导致 8 月 5 日日元、NKY225 和许多科技股密集型市场出现极端波动。然而,当一些人仍在兜售厄运时,逢低买入的人群开始行动,消极情绪很快就消散了。

我们还可以加上对中国经济、美国债务水平的可持续性和财政鲁莽、法国政治局势以及现在特朗普的关税政策的长期担忧——事实是,虽然我们看到短期内出现高度焦虑和波动,但这些事情通常会以积极的方式得到解决。

• 在历史高位买入股票是有效的

买入任何以多年高市盈率交易的主要股票指数从来都不是一件容易的事,尤其是处于 52 周高位的指数,更不用说历史高位了。然而,虽然 2025 年可能会看到美国股市牛市的结束,但我们在 2024 年学到的是,交易员应该毫无畏惧地以历史高位买入标准普尔 500 指数、道琼斯指数,甚至 ASX200 指数或德国 DAX 指数。

事实上,标普 500 指数在 2024 年创下了 55 个历史新高,如果我们去掉 8 月初的极端清算,2024 年 4 月份的最大跌幅为 5.9%,第四季度的最大跌幅仅为 3.1%。

• 高集中度风险是可以的,但强广度更好

标普 500 指数今年迄今上涨 27%,令人印象深刻的是,在行业、风格和因素内轮换投资组合持股的方式不断加强。

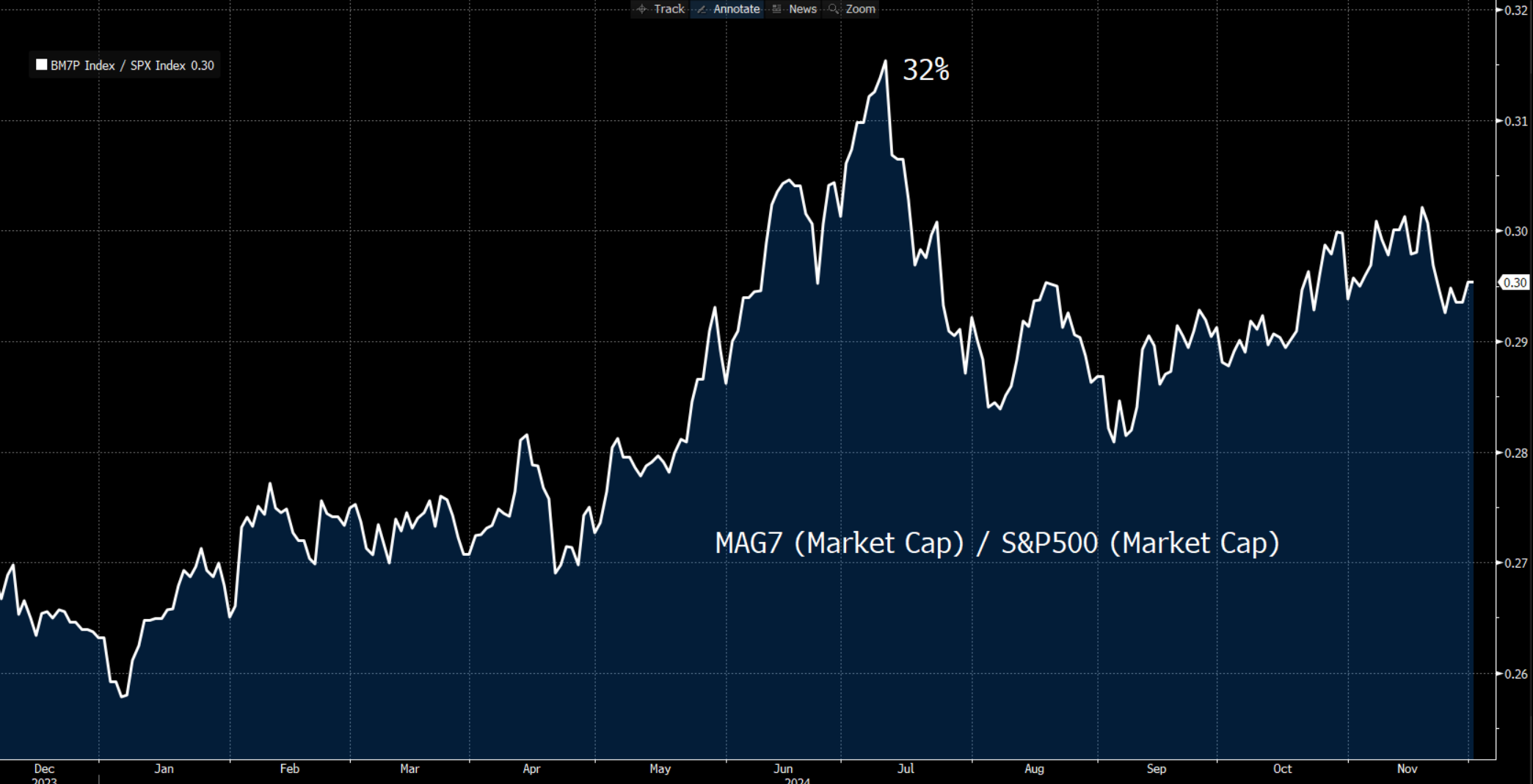

诚然,在整个 2024 年,人们对于集中风险的担忧有所增加,MAG7 股票的市值占标普 500 总市值的 32%。然而,由于集中风险和市场广度较差,标普 500 指数表现最佳。

很明显,当 MAG7 股票(例如 Nvidia、Meta 和 Amazon)变得过于热门或投资主题发生变化时,投资经理就会转向价值、优质防御性股票,甚至是周期敏感的市场领域。这种在行业和因素内轮换投资组合持股的极其积极的方法降低了波动性并限制了指数下跌,应该被视为健康牛市的缩影。

这种趋势是否会在 2025 年持续还有待观察,但除非我们看到从根本上改变美国大型科技/人工智能投资案例的消息,否则我对美国股市集中风险的担忧有限。

• 资本流向增长、创新和高股本回报率

美元在 2024 年大部分时间表现良好,标普 500 指数、道琼斯指数和纳斯达克 100 指数均以如此惊人的幅度跑赢其他主要股票指数,这是有原因的。就内容而言,今年迄今,标普 500 指数跑赢欧盟斯托克指数 26 个百分点,跑赢中国指数 14.8 个百分点,跑赢日本指数 19.7 个百分点。欧盟斯托克 50 指数(以美元计价)/标普 500 指数

投资者被收益增长所吸引,但他们也希望利用国内 GDP 最强劲、风险最小的杠杆。美国经济不仅处于相对强劲的地位,而且美联储承诺在劳动力市场出现任何进一步脆弱迹象时降低利率,从而支撑了风险。美国和国际投资者也被大量优质创新的美国企业所吸引,这些企业的股本回报率普遍较高,这是其他任何全球股票市场都无法比拟的。

这种“购买美国股票”的偏好是否会在 2025 年继续,显然还有待观察,也许相对较高的估值将成为美国股票表现优异的阻力。然而,当我们考虑到放松管制、减税和 2025 年末财政刺激可能带来的积极影响时,很难打赌美国股票表现优异的这 20 年趋势不会改变。

展望 2025 年

我毫不怀疑 2025 年将继续教育所有活跃在市场中的人——我们一直在学习,始终保持谦虚和开放的态度来应对我们面临的挑战。这些是我一路走来学到的一些因素。当然,还有更多,欢迎随时与我联系,告诉我哪些因素引起了你的注意,以及它将如何影响你对 2025 年市场的看法。

此处提供的材料并未按照旨在促进投资研究独立性的法律要求进行准备,因此被视为营销沟通。虽然它并不受到在投资研究传播之前进行交易的任何禁令,但我们不会在向客户提供信息之前谋求任何优势。

Pepperstone并不保证此处提供的材料准确、及时或完整,因此不应依赖于此。无论是来自第三方还是其他来源的信息,都不应被视为建议;或者购买或出售的要约;或是购买或出售任何证券、金融产品或工具的征求;或是参与任何特定交易策略。它并未考虑读者的财务状况或投资目标。我们建议此内容的读者寻求自己的建议。未经Pepperstone批准,不得复制或重新分发此信息。