过去一周,黄金价格先涨后跌,重新站上3,300美元大关,但空头力量依然占优。坚挺的经济数据、美联储对降息保持观望态度,以及股市持续吸金,合力削弱了黄金的短期吸引力。不过,从中期视角看,债务压力、通胀隐忧和关税不确定性依然存在,黄金作为风险对冲工具的需求依旧强劲。

本周,市场将聚焦于关税政策的最新进展及特朗普相关表态,这些消息很可能成为黄金短线波动的催化剂。

$3,300争夺激烈,多空短线博弈升级

从XAUUSD日线图来看,多头上周先后收复$3,300和50日均线两个关键技术水平。尽管一度占据主动,但上涨势头并未持续。自上周四以来,市场多空拉锯,目前正验证$3,300的支撑有效性。

如果该水平失守,5月末和6月末的低点$3,250附近可能成为下一个观察买盘的关键区域。相反,若多头重新占据主导,价格在$3,400附近的表现值得关注。

在我看来,黄金近期承压,是因为三个因素共振:美国经济数据强劲、美联储无迫切降息意愿、美股走强吸引部分避险资金流出金市。

非农优于预期,降息定价转鹰

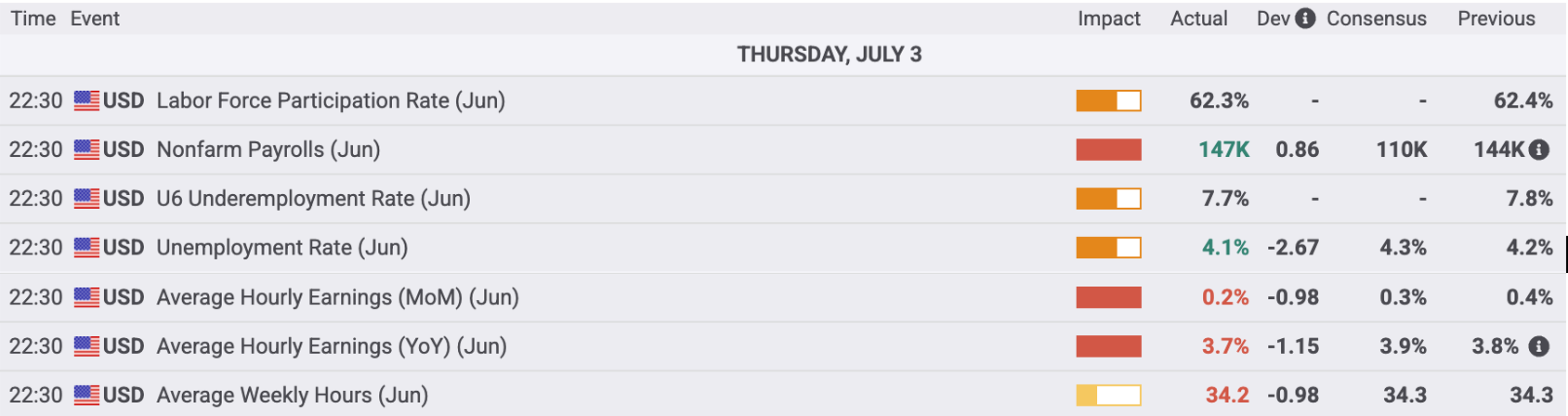

上周公布的美国非农就业数据表现出色:新增就业人数达到14.7万,远超市场普遍预期的10.5万;与此同时,失业率从预期的4.3%意外下降至4.1%,显示劳动力市场依然稳健。平均时薪同比涨幅虽略低于市场共识,但整体维持温和增长。综合来看,这是一份典型的“软着陆”报告——既没有出现严重疲软导致经济衰退风险升高,也没有强劲到引发通胀反弹的担忧。

数据发布后,市场对美联储7月份降息的预期明显降温,降息概率从报告前的约25%骤降至仅5%。不过,尽管短期内降息预期下调,但市场仍未完全放弃年内降息两次的可能性。

这一政策节奏的调整对黄金市场的影响具有双面性。一方面,降息推迟削弱了黄金作为无息资产的吸引力,短期内对价格的直接利好有所减弱。另一方面,未来货币政策路径变得更加不确定和模糊,反而为黄金提供了较好的支撑。

“大而美”法案通过,财政隐忧或为金价托底

正当特朗普呼吁美联储降息300个基点,而鲍威尔依旧选择按兵不动之际,美国的财政政策却早已驶入快车道。“大而美”法案(One Big Beautiful Bill)以微弱优势通过国会,核心内容包括延长2017年减税政策以及大幅提高债务上限至5万亿美元。这一举措预计将使美国财政赤字占GDP的比重攀升至7%以上,财政刺激力度空前。

诚然,该法案在短期内有效缓解了财政部“资不抵债”的困境,也在一定程度上提振了市场信心。一部分市场参与者甚至认为,这种激进的财政扩张有望在短期内支持美国经济增长,推动美股等风险资产不断创出新高,并带动大量流动性从黄金等防御性资产中流出。

然而,这背后也伴随着潜在风险:美债发行规模急剧膨胀可能导致供给压力加大,跨资产的流动性面临收缩,财政可持续性的担忧也开始浮现。正因如此,黄金作为对抗财政扩张风险的工具,仍具配置价值。

美元空头叙事仍在,黄金中期利好

与此同时,美元走势也有利于支撑黄金表现。即便美债收益率全线上行,美元仍无法在非农数据后走出明显反弹,显示其上涨动能正在减弱。

各国央行继续稳步增持黄金储备,新兴市场更将其视为“去美元化”的核心资产。这种结构性需求,为黄金价格提供了坚实支撑。某种意义上说,即使真实利率短期走高,只要全球对美元资产的信任出现任何边际弱化,黄金就会变得更具吸引力。

贸易政策不确定:下一个波动催化剂

这一切仅仅是短期变量的开端。7月9日,被称为“自由日”的关税豁免期限即将到期。特朗普已明确表示,将从7月7日起陆续向多国发出关税通知信,若谈判未能及时达成一致,新的关税措施将于8月1日正式实施。

市场普遍将这视为一场“谈判策略”的老戏法——通过威胁和施压换取让步——导致紧张情绪逐步缓和,对金价形成一定压制。

然而,这种乐观情绪仍不可过于乐观。特别是在企业利润率刚刚企稳、全球制造业供应链逐步恢复的关键时刻,新一轮关税扰动不仅可能推高企业成本,还可能通过进口价格传导至核心通胀,增加通胀压力。在这样的背景下,黄金的避险需求依然真实存在,持有黄金的价值不可忽视。

当政策模糊遇上财政激进,黄金不愁没故事

总的来说,黄金过去一周由涨转跌,目前正在测试$3,300支撑水平。短期内价格仍受制于经济数据坚挺、美联储不急于降息与股市的持续吸金效应。但从更高的时间框架看,财政赤字扩大、央行持续的购金需求和政策路径变数大,三重逻辑为黄金构筑一个稳固的底部。如果价格能站稳$3,300,我仍倾向于将回调看作买入机会。

展望未来,美国与其他经济体之间的贸易谈判进展将是本周关注的重点之一。目前特朗普已将“解放日”关税的执行时间7月9日推迟至8月1日,TACO交易情绪再度升温。若接下来公布的协议内容仍缺乏具体细节或特朗普态度继续软化,“狼来了”的故事讲过太多遍,可能让黄金面临一定压力。

相反,如果后续公布的条款内容偏强硬,特别是涉及更高关税门槛或限制性措施的落实,可能推升避险情绪。这种情况下,风险资产如美股或新兴市场货币可能承压,而黄金则有望获得短线支撑。

紧随其后的是美国6月CPI数据,这将是美联储判断9月是否降息的核心参考指标之一。此前非农报告表面亮眼,但背后就业结构存在瑕疵,因此通胀数据更有可能成为下一阶段利率路径的“定调者”。

如果CPI环比和同比涨幅放缓,市场将进一步加大对9月降息的押注,从而可能推动美债收益率回落、美元承压,而提振黄金。但若数据意外强劲,可能引发市场重新评估美联储的宽松预期,导致黄金下行。

此处提供的材料并未按照旨在促进投资研究独立性的法律要求进行准备,因此被视为营销沟通。虽然它并不受到在投资研究传播之前进行交易的任何禁令,但我们不会在向客户提供信息之前谋求任何优势。

Pepperstone并不保证此处提供的材料准确、及时或完整,因此不应依赖于此。无论是来自第三方还是其他来源的信息,都不应被视为建议;或者购买或出售的要约;或是购买或出售任何证券、金融产品或工具的征求;或是参与任何特定交易策略。它并未考虑读者的财务状况或投资目标。我们建议此内容的读者寻求自己的建议。未经Pepperstone批准,不得复制或重新分发此信息。

.jpg)