分析

五张目前备受关注的图表

黄金

黄金在周一凌晨的早盘交易中一度飙升至新的历史高位,在第四次尝试中突破了每盎司2075美元的关口。然而,这次突破并没有延续最近的上涨势头,很快被卖方抑制,由于市场流动性极度稀薄,反弹迅速消退,导致黄金在现货市场收盘时下跌约2%。值得注意的是,本周初近6%的高低波动幅度是自2020年9月以来最大的。

当然,关键问题是黄金接下来的走势。从许多方面来看,周一的涨势遭到拒绝,收盘价又跌破前高点,可能被视为市场自11月初以来一直持续的、受流动性推动的“买入一切”行情可能即将结束的第一个迹象。此外,随着美元再次显示出一些复苏迹象,而美国国债的风险现在似乎更加双面,黄金的牛市情况显得有些摇摆。要解锁进一步的上行空间,重要的是要收复每盎司2075美元的水平,而如果跌破每盎司2000美元的关口,将吸引更多卖家介入。

_go_2023-12-05_11-03-49.jpg)

美国的金融条件

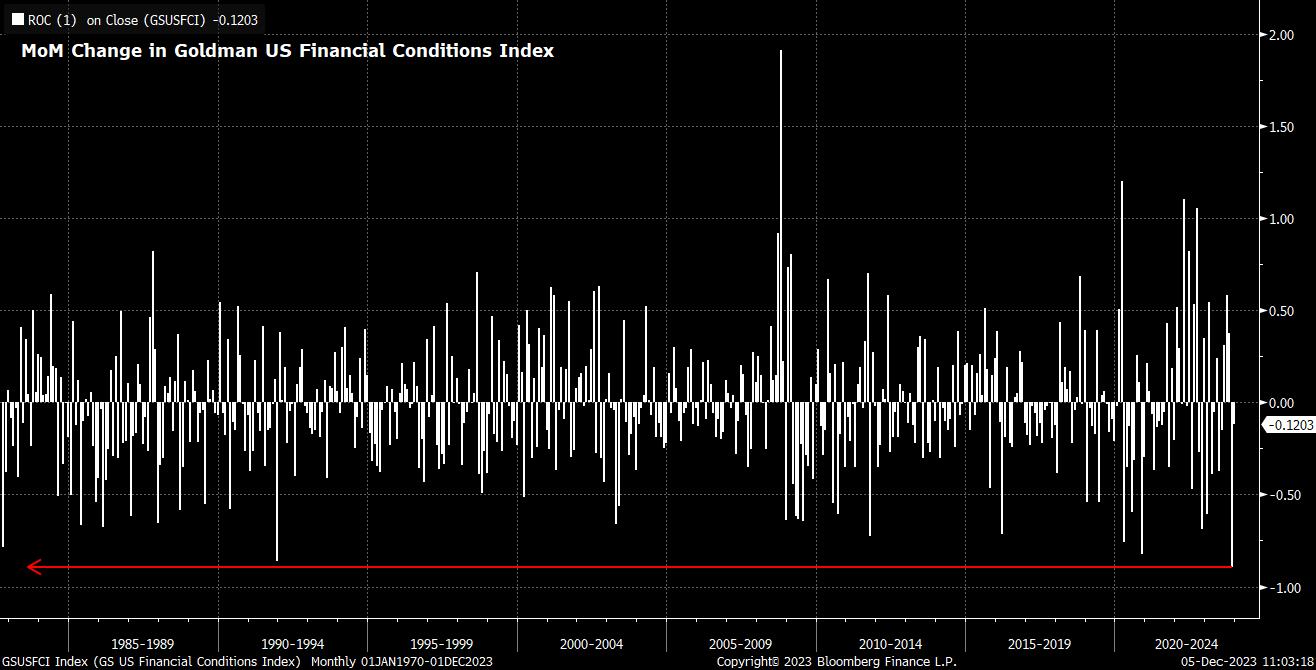

上个月主导金融市场的“买入一切”主题的一个后果是金融条件的显著宽松,这很可能是政策制定者在经济周期的这一阶段最不想看到的事情,因为几乎所有G10经济体的通胀仍然保持在2%的目标水平以上。例如,高盛的美国金融条件指数上个月录得自成立以来最大的一个月降幅,粗略估算,相当于超过三次25个基点的联邦基金利率降息。

显然,如此显著的宽松条件可能会引发政策制定者的抵制,同时也反对市场对 2024 年降息的激进定价,期货合约暗示明年将实施多达130个基点的宽松政策。这对下周即将召开的 12 月 FOMC 会议的政策制定者提出了一个有趣的挑战,指导方针可能会转向确认紧缩周期现已结束,但委员会成员可能会在“点阵图”方面采取保守态度,以避免进一步的显著宽松,冒使通胀再度卷土重来的风险。对目前市场定价的任何挑战都对美元构成上行风险,对股市构成下行风险。

AUD & NZD

如前所述,随着宏观背景逐渐朝着“美元微笑”的中段发展,美元最近已经显著走软,即将公布的数据显示劳动力市场出现越来越多的放缓迹象,经济增长也“赶上”了其他G10国家。美元的涨势已经在市场的高贝塔区域,尤其是澳元和纽元方面最为明显。总体而言,这些美元的涨幅在市场的高贝塔区域尤为明显,特别是澳元和纽元,风险敏感的货币也得到了股市持续强劲的支撑,此前标普500指数录得五周的连涨。

然而,有迹象表明趋势可能在发生逆转。在澳洲央行(RBA)决策不如预期鹰派的情况下,紧缩倾向被削弱了一些,澳元现在正向下测试关键的200日移动平均线,如果收盘跌破这一水平,很可能导致空头将目标锁定在重新回到65关口。尽管事实证明纽元更具韧性,但卖家也在寻求在此占据上风,经过三度尝试,却仍未能突破62关口。

JPY上行趋势

日元(JPY),当然还有黄金,最近在美国国债的强劲反弹中成为最大的受益者之一,因为市场越发相信美联储的紧缩周期已经结束,并且联邦基金利率接下来将会降低。这一反弹使得USD/JPY交易价格比上个月中旬的周期高点低了大约50个基点,那时有很多猜测认为日本财务省通过进行多次“利率检查”进行了干预。

无论如何,现在日元正在测试一个有趣的水平,即自第一季度末以来一直存在的上升趋势,几乎正好位于147关口。共识普遍认为,在未来12个月内,日元将进一步走强,尤其是因为 2024 年最终可能是标志着日本央行结束数十年超宽松政策的一年。尽管这样的退出几乎肯定是缓慢和渐进的,但它可能会在大多数其他G10央行都积极开始放宽政策的时候发生。针对这一主题的仓位调整可能已经在进行中,并且在突破这一关键上升趋势时将有望积聚越来越多的动力。

_j_2023-12-05_11-01-56.jpg)

市场广度

今年以来,市场广度不佳一直是许多人关注的重要问题,众多涨势都被标普500的"七巨头"所主导,它们支撑了整个指数自年初至今令人瞩目的20%的涨幅。然而,最近开始出现一些迹象,表明随着年底的临近,市场广度正在改善。例如,目前超过85%的标普500成分股交易在其的50日移动平均线以上,这是自7月底以来的最高水平。

这意味着股市近期的一些上涨趋势得到了更大、更广泛的参与,可能是因为投资组合经理开始进行传统的年底“门面装点”过程,同时进行一些投资组合再平衡。市场广度的进一步改善可能会为股市提供更多动力,推动股市在年底进一步上涨,而季节性因素通常也会提供积极的推动。

此处提供的材料并未按照旨在促进投资研究独立性的法律要求进行准备,因此被视为营销沟通。虽然它并不受到在投资研究传播之前进行交易的任何禁令,但我们不会在向客户提供信息之前谋求任何优势。

Pepperstone并不保证此处提供的材料准确、及时或完整,因此不应依赖于此。无论是来自第三方还是其他来源的信息,都不应被视为建议;或者购买或出售的要约;或是购买或出售任何证券、金融产品或工具的征求;或是参与任何特定交易策略。它并未考虑读者的财务状况或投资目标。我们建议此内容的读者寻求自己的建议。未经Pepperstone批准,不得复制或重新分发此信息。