- Português

- English

- Español

- 简体中文

- 繁体中文

- Tiếng Việt

- ไทย

- لغة عربية

Prévia do FOMC de Janeiro de 2025: Hora de Pausar

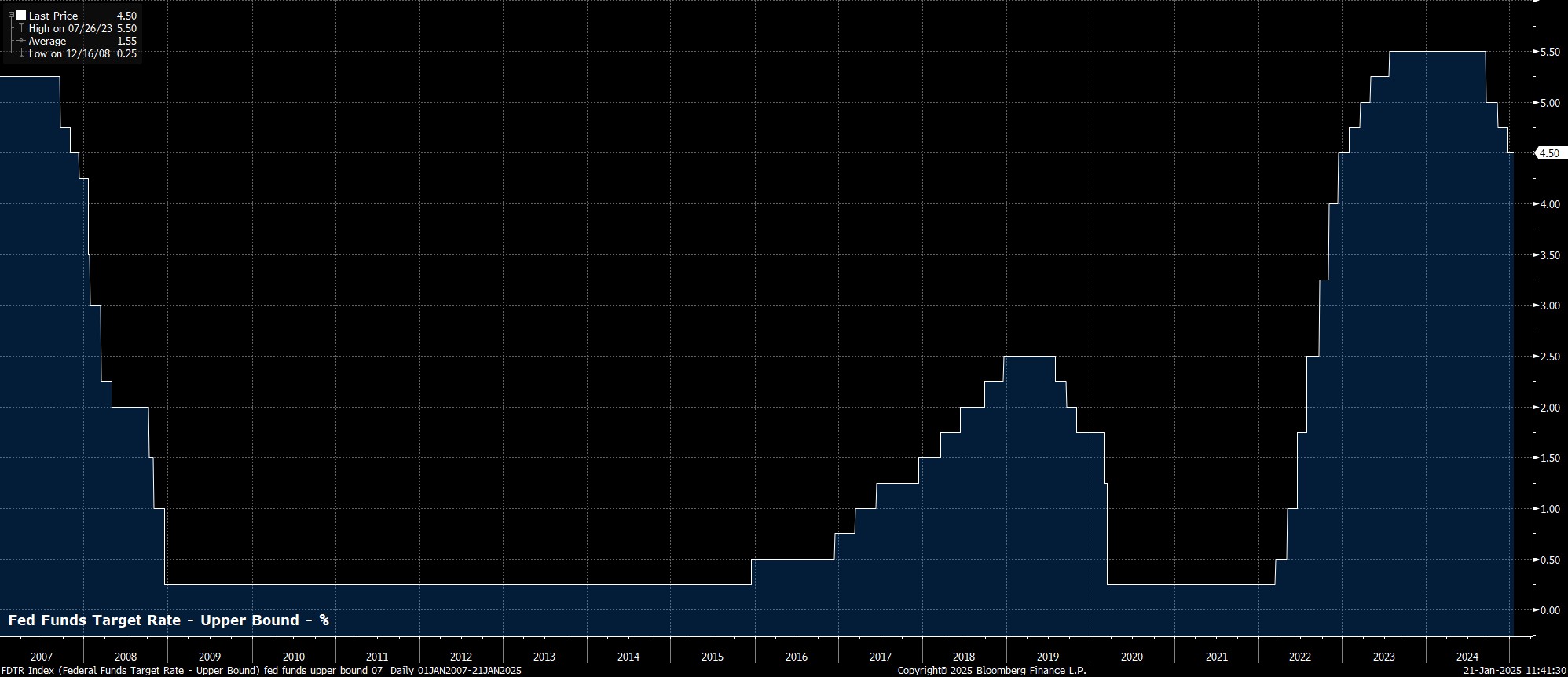

Como observado, o Comitê provavelmente manterá a faixa-alvo para a taxa dos Fed Funds em 4,25% - 4,50% na primeira reunião de 2025, "pulando" a reunião de janeiro, após realizar três cortes consecutivos, totalizando 100 pontos-base de flexibilização no final do ano passado.

A decisão de manter a política inalterada provavelmente será unânime. Contudo, é importante lembrar que a reunião de janeiro, como sempre, marca a rotação anual dos membros com direito a voto no FOMC.

Os presidentes regionais do Fed Barkin (Richmond), Bostic (Atlanta), Daly (São Francisco) e Hammack (Cleveland) perderão seu direito de voto este ano, sendo substituídos por Collins (Boston), Goolsbee (Chicago), Musalem (St. Louis) e Schmid (Kansas City). No geral, isso inclina o Comitê ligeiramente em direção a uma postura mais hawkish do que a vista no ano passado, com Musalem e Schmid, em particular, tendo feito comentários hawkish notáveis nos últimos meses.

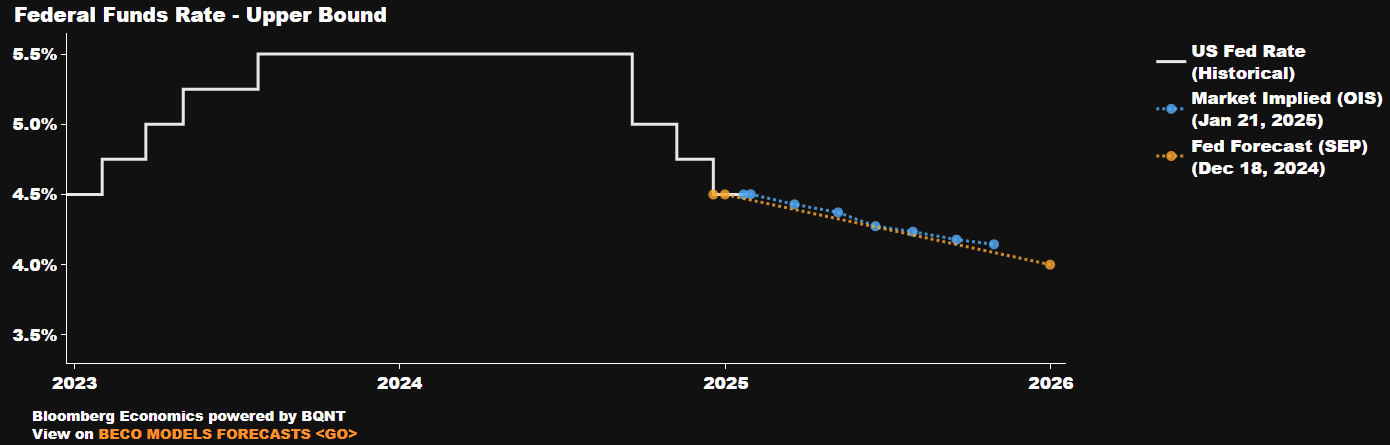

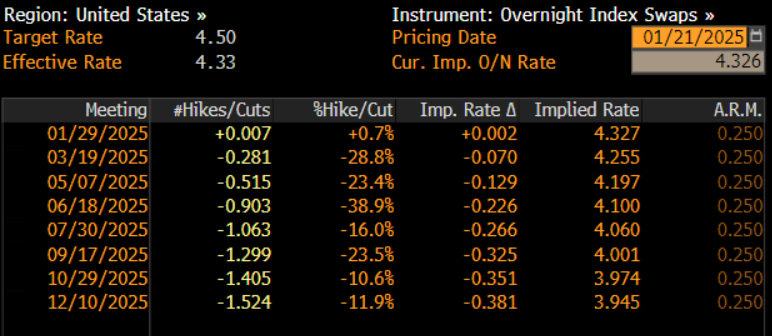

De qualquer forma, além da mudança nos membros votantes, a declaração do Comitê provavelmente será amplamente semelhante à emitida após a reunião de dezembro. Assim, em termos de orientação de política, a declaração provavelmente reiterará a abordagem dependente de dados do FOMC para decisões futuras de taxa, mantendo a porta aberta para uma pausa prolongada no ciclo de flexibilização ou um retorno aos cortes de taxa em breve. Os mercados monetários, aliás, não precificam completamente um corte de 25 pontos-base antes de julho, sugerindo apenas uma chance moderada de que a projeção mediana do "dot plot" de 50 pontos-base de flexibilização este ano seja efetivamente concretizada.

Enquanto isso, a avaliação do Comitê sobre as condições econômicas atuais também provavelmente será, de forma geral, uma repetição da emitida há cerca de um mês.

Assim, é provável que a inflação seja novamente descrita como tendo "feito progressos" em direção a 2%, embora permanecendo "ligeiramente elevada". A leitura do núcleo do IPC de dezembro, juntamente com o índice de preços ao produtor (PPI), ficaram um pouco abaixo das expectativas dos participantes, com o primeiro registrando seu aumento anual mais lento desde o último verão. Dito isso, os componentes dessas publicações que alimentam a métrica de inflação preferida do Fed, o PCE, foram ligeiramente mais elevados, o que provavelmente conterá o otimismo por enquanto.

Além disso, indicadores recentes reforçam a visão do Comitê de que a atividade econômica está se expandindo em um "ritmo sólido". As vendas no varejo, conforme a métrica do grupo de controle, subiram notáveis 0,7% em base mensal no último mês do ano passado, enquanto a produção industrial aumentou substanciais 0,9% no mesmo período. Além disso, os índices ISM de manufatura e serviços surpreenderam positivamente em dezembro, registrando 49,3 e 54,1, respectivamente.

No entanto, é no mercado de trabalho que o comentário do Comitê pode se tornar ligeiramente mais otimista em relação à avaliação atual de condições "geralmente em alívio".

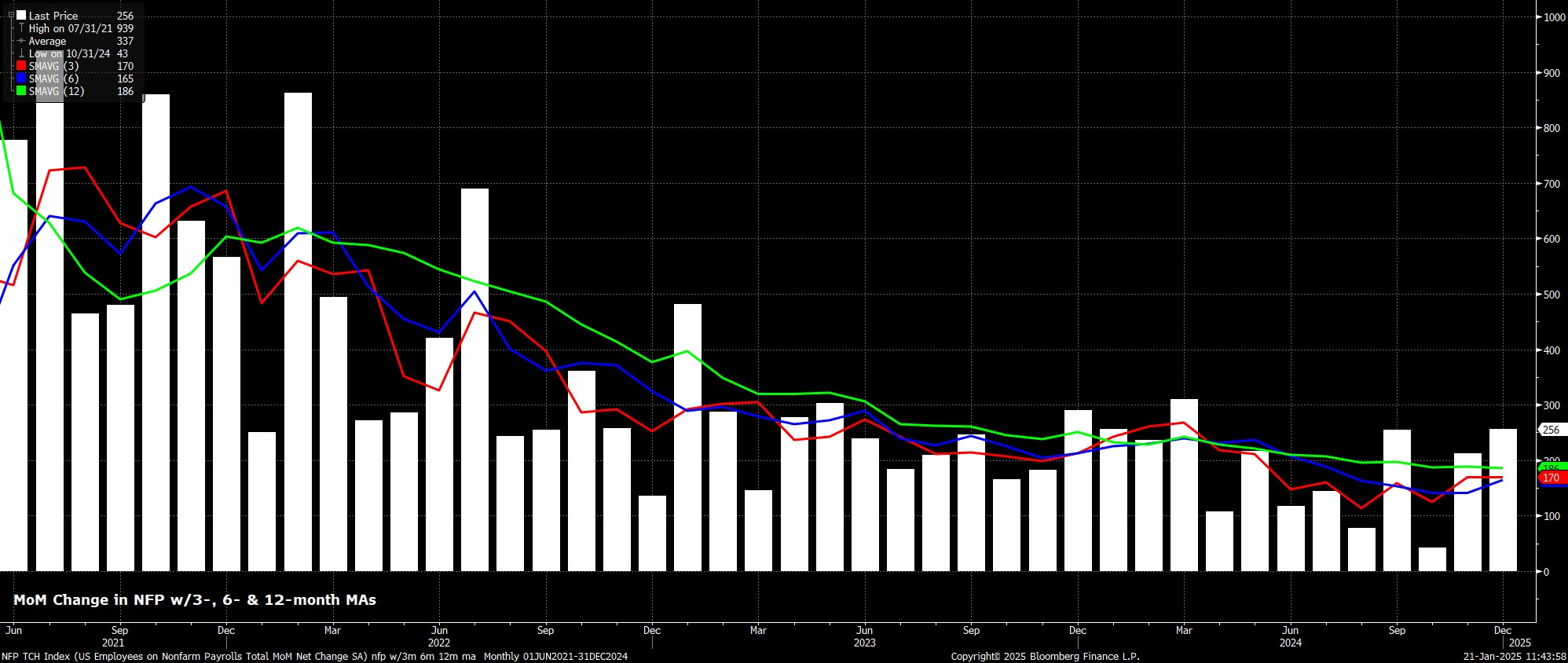

Os empregos não-agrícolas aumentaram significativamente em +256 mil em dezembro, o ritmo mais rápido em 9 meses, enquanto a taxa de desemprego caiu inesperadamente para 4,1%, e o crescimento dos salários desacelerou para 3,9% em termos anuais. No geral, dados desse tipo refletem condições de mercado de trabalho "quase ideais", embora os formuladores de políticas provavelmente não queiram reagir de forma exagerada a um único mês de dados.

Olhando para o futuro, nesse cenário de resiliência econômica ampla e contínua, a questão-chave para os participantes do mercado é se a "pausa" de janeiro se transformará em uma pausa mais prolongada no ciclo de flexibilização.

Naturalmente, os formuladores de políticas permanecerão em uma postura dependente de dados, embora o limiar para novos cortes de taxa seja provavelmente menor do que os participantes pensavam anteriormente. O influente Governador Waller observou recentemente que os números do IPC de dezembro foram "muito bons", e que mais dados desse tipo poderiam resultar em novos cortes na taxa dos Fed Funds na primeira metade do ano, possivelmente já em março.

Ainda assim, os formuladores de políticas provavelmente querem ver progressos desinflacionários substanciais, juntamente com maior clareza sobre os riscos de alta da inflação associados às políticas comerciais e tarifárias da Administração Trump, antes de autorizar um novo corte de taxa. No momento, com a economia "caminhando bem", não há exatamente uma necessidade urgente de implementar mais flexibilização imediata na política monetária.

Nesse sentido, o presidente Powell provavelmente evitará fazer compromissos firmes sobre o caminho futuro da política em suas declarações na coletiva de imprensa pós-reunião, reiterando que a política não está em um curso pré-determinado e que os riscos ao duplo mandato permanecem "aproximadamente equilibrados". Dito isso, de forma mais ampla, Powell deve repetir que a política continua caminhando para uma postura mais neutra e que, à medida que as taxas se aproximam desse nível, o Fed pode se dar ao luxo de ser cauteloso em ajustes futuros.

Naturalmente, também são esperadas perguntas sobre o cenário político, embora Powell provavelmente aborde essas questões de maneira imparcial. Os formuladores de políticas precisarão de tempo para avaliar os detalhes das políticas tarifárias do presidente Trump e como elas impactarão os riscos para ambos os lados do duplo mandato. Além disso, Powell permanecerá resoluto em garantir que o FOMC não seja sujeito a interferências políticas, seja em termos de mudanças de política ou nomeações para o Comitê.

Dando um passo atrás, os riscos em torno do panorama de política este ano são consideravelmente mais equilibrados do que os vistos no ano passado, com um risco hawkish sendo reintroduzido ao caminho da política. Consequentemente, o "colchão" de uma "put do Fed", que esteve sempre presente para os ativos de risco nos últimos 18 meses ou mais, não está mais disponível e desaparece ainda mais a cada mês que os dados recebidos permanecem sólidos. Embora o crescimento econômico sólido e o consequente crescimento robusto dos lucros devam manter o caminho de menor resistência para as ações voltado para o lado positivo, esse caminho provavelmente será mais acidentado e volátil do que os participantes estão acostumados, à medida que a incerteza política aumenta tanto no front monetário quanto no fiscal.

Pronto para operar?

É rápido e fácil começar. Inscreva-se em minutos com nosso simples processo de inscrição.

O material fornecido aqui não foi preparado de acordo com os requisitos legais destinados a promover a independência da pesquisa de investimento e, como tal, é considerado uma comunicação de marketing. Embora não esteja sujeito a nenhuma proibição de negociação antes da divulgação da pesquisa de investimento, não buscaremos obter qualquer vantagem antes de fornecê-la aos nossos clientes. A Pepperstone não representa que o material fornecido aqui é preciso, atual ou completo e, portanto, não deve ser confiável como tal. As informações, quer sejam de terceiros ou não, não devem ser consideradas uma recomendação; ou uma oferta de compra ou venda; ou a solicitação de uma oferta para comprar ou vender qualquer título, produto financeiro ou instrumento; ou participar de uma estratégia de negociação específica. Não leva em consideração a situação financeira ou objetivos de investimento dos leitores. Aconselhamos aos leitores deste conteúdo que busquem seu próprio conselho. Sem a aprovação da Pepperstone, a reprodução ou redistribuição desta informação não é permitida.