- Italiano

- English

- Español

- Français

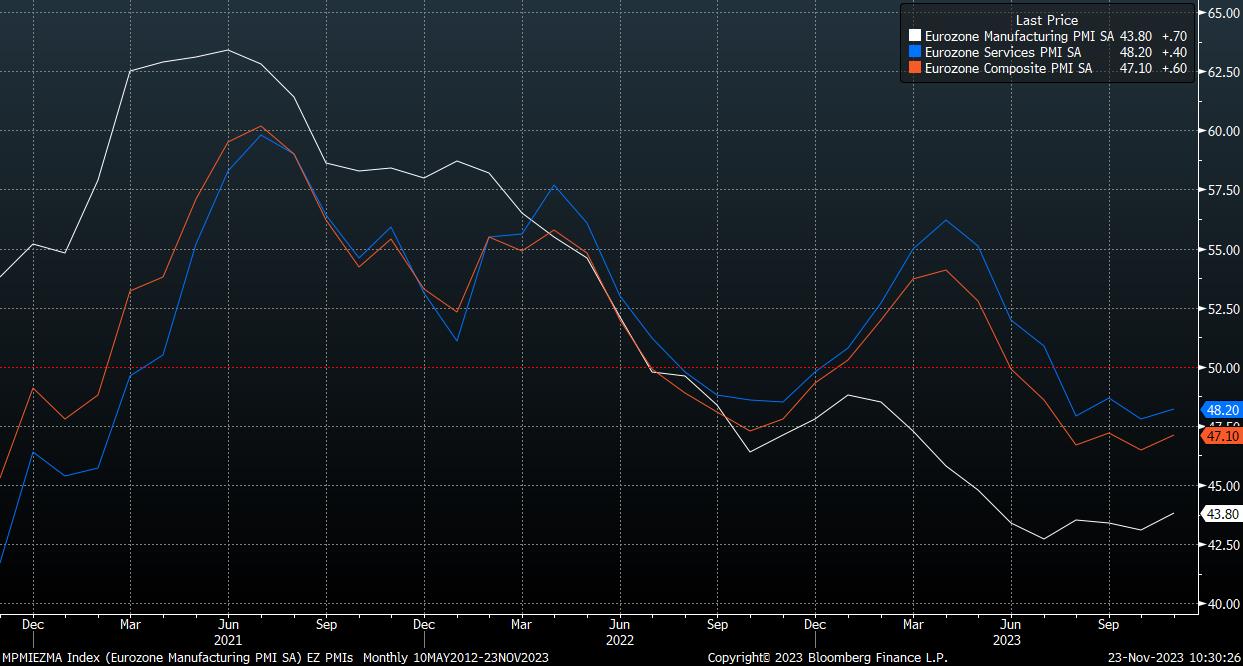

Gli indici PMI indicano un miglioramento marginale

Tuttavia, analizzando i dati, i dettagli del rapporto tolgono un po’ di lustro ai titoli. L'occupazione complessiva, ad esempio, è scesa per la prima volta in tre anni, forse un segnale che la campagna di inasprimento della BCE sta iniziando a esercitare pressione sul mercato del lavoro, mentre l'attività di acquisto è scesa per il 17° mese consecutivo. Anche gli indicatori anticipatori del rapporto sono stati piuttosto deboli, con il sentiment futuro che rimane più debole rispetto alla media, sebbene sia i costi di produzione che i prezzi di vendita abbiano continuato ad aumentare, in particolare nel settore dei servizi – una combinazione piuttosto triste con cui la BCE deve confrontarsi, poiché i rischi per le prospettive rimangono orientati verso il basso.

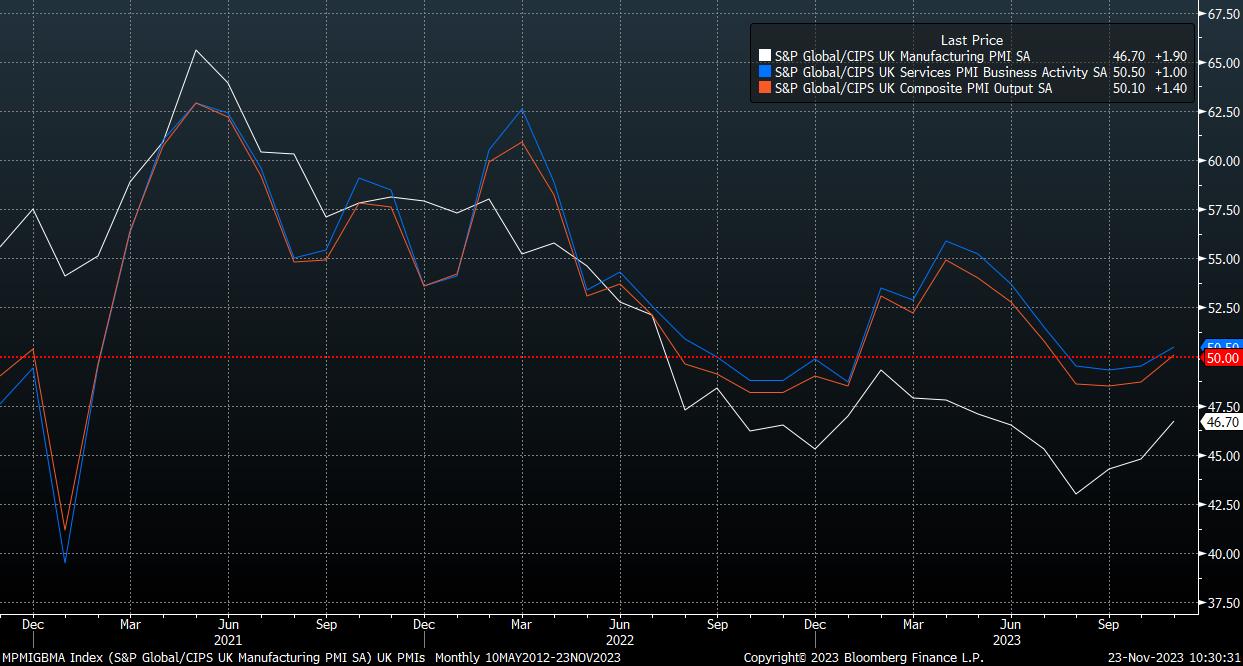

Nel frattempo, nel Regno Unito, gli indici PMI hanno fornito la dose di ottimismo economico più che necessaria, con i servizi e gli indicatori compositi che sono tornati in espansione per la prima volta in quattro mesi.

Ancora una volta, tuttavia, i dettagli del rapporto sono un po’ più pessimistici rispetto ai titoli. Sul fronte dell'inflazione, sono stati ancora una volta presenti segnali di persistenti pressioni sui prezzi, con i prezzi dei fattori produttivi e quelli praticati che sono aumentati a un ritmo più rapido rispetto al mese precedente. Queste pressioni rimangono più intense nel settore dei servizi, dove i prezzi più alti sono in gran parte guidati dall'aumento del costo del lavoro, da qui l'intensa attenzione della BoE su questa misura durante le deliberazioni politiche e nelle recenti osservazioni.

Nel complesso, tuttavia, è probabile che nessuno dei dati PMI alteri in modo significativo le prospettive per la BCE, né per la BoE, che sono entrambe destinate a battere nuovamente il tamburo "al rialzo per più tempo" nelle decisioni di fine anno il mese prossimo. Questo messaggio, tuttavia, continua, in gran parte, a cadere nel vuoto, con i mercati che scontano tagli di 75 punti base al tasso di deposito della BCE e di 50 punti base al tasso bancario entro i prossimi 12 mesi.

Anche se incisiva su entrambi i fronti, sembra probabile che la BCE alla fine finirà per tagliare in modo più aggressivo della BoE, in particolare data la vischiosità dell’inflazione osservata nel Regno Unito, insieme alla continua performance deludente dell’economia tedesca, ponendo rischi al ribasso per il cambio EUR/USD.

_2023-11-23_10-30-37.jpg)

Va riconosciuto, tuttavia, che i prezzi OIS per le future decisioni politiche, in particolare su un orizzonte temporale più prolungato, dovrebbero essere visti più come un riflesso delle probabilità associate alle varie prospettive economiche, piuttosto che come un percorso fisso prestabilito che i tassi aumenteranno. Come avviene da tempo, resta anche vero che l’inflazione, piuttosto che la crescita, sarà probabilmente il motore principale di qualsiasi svolta politica, con i policy maker che rimangono in qualche modo segnati dall’esperienza del 2021, quando le pressioni sui prezzi erano considerate “transitorie” prima che diventasse chiara la necessità di intraprendere il ciclo di inasprimento più rapido degli ultimi quattro decenni.

Pertanto, è probabile che si preferisca correre il rischio di un inasprimento eccessivo, piuttosto che fare troppo poco, e potenzialmente far uscire il genio dell’inflazione dalla bottiglia ancora una volta.

Related articles

Pepperstone non dichiara che il materiale qui fornito sia accurato, attuale o completo e pertanto non dovrebbe essere considerato tale. Le informazioni, sia da terze parti o meno, non devono essere considerate come una raccomandazione, un'offerta di acquisto o vendita, la sollecitazione di un'offerta di acquisto o vendita di qualsiasi titolo, prodotto finanziario o strumento, o per partecipare a una particolare strategia di trading. Non tiene conto della situazione finanziaria o degli obiettivi di investimento dei lettori. Consigliamo a tutti i lettori di questo contenuto di cercare il proprio parere. Senza l'approvazione di Pepperstone, la riproduzione o la ridistribuzione di queste informazioni non è consentita.