- Italiano

- English

- Español

- Français

Playbook per la Decisione della BoJ di settembre

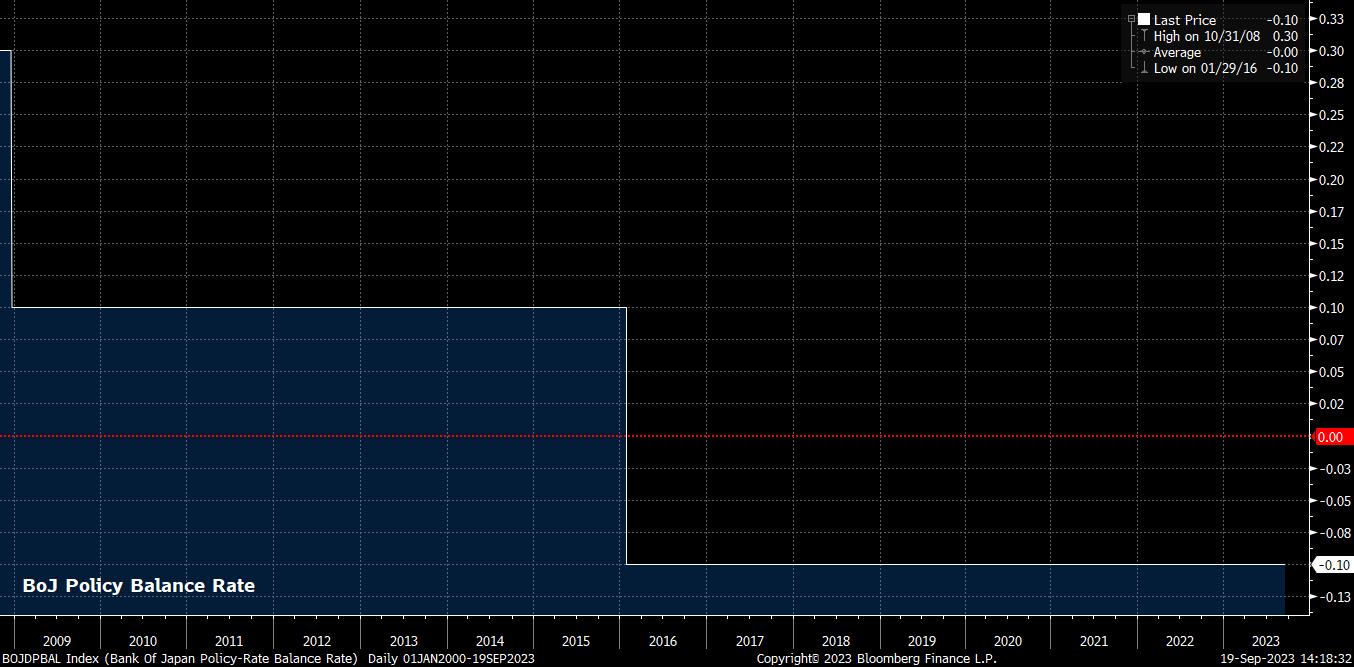

È ovvio che i tassi rimarranno invariati in questa riunione, con i mercati che non prevedono alcuna possibilità di un cambiamento in tal senso, e i decisori politici che molto probabilmente non sorprenderanno, data la gradualità con cui desiderano uscire da decenni di politica monetaria molto accomodante. Tuttavia, i tassi interbancari overnight (OIS) prevedono completamente un aumento di 10 punti base da parte della BOJ entro marzo 2024, una previsione che verosimilmente potrebbe essere anticipata significativamente se le indicazioni che accompagnano la decisione politica risultassero sorprendentemente falconiane.

È anche altamente improbabile che la BoJ apporti modifiche al controllo della curva dei rendimenti (YCC) in questa riunione. Nonostante i rendimenti dei JGB decennali siano saliti al di sopra dello 0,7% dopo le suddette osservazioni di Ueda, essi rimangono ancora ben al di sotto del limite dell'1% introdotto nella riunione di luglio. Attualmente, i decisori politici sembrano soddisfatti di moderati interventi retorici, uniti a occasionali segnalazioni tramite fonti dei media, per tenere sotto controllo il mercato obbligazionario.

Di conseguenza, quasi tutta l'attenzione legata alla decisione sarà incentrata su come verrà formulata, oltre al commento e all'orientamento forniti dalla BoJ. In questo contesto, ci sono tre punti principali.

In primo luogo, c'è come la Banca vede l'equilibrio dei rischi in termini di prospettive inflazionistiche. Sebbene l'IPC headline si sia ridotto dal picco del 4,3% YoY registrato a gennaio, i decisori politici hanno continuato a segnalare rischi al ribasso per la sostenibilità dell'inflazione al 2% alla riunione di luglio, anche se nel complesso hanno visto questi rischi come relativamente bilanciati, compensati da 'segni di cambiamento' nel comportamento della formazione dei prezzi. Tali cambiamenti possono essere osservati attraverso la misura dell'inflazione core, escludendo alimentari ed energia, che è tornata a crescere fino al picco del ciclo dell'4,3% YoY nel luglio.

Se questa descrizione dei rischi dovesse cambiare, indicando una maggiore inclinazione verso l'alto, ciò dovrebbe essere interpretato come un segnale hawkish e un cenno verso la fine della NIRP in linea con il programma di uscita recentemente suggerito dal Governatore Ueda.

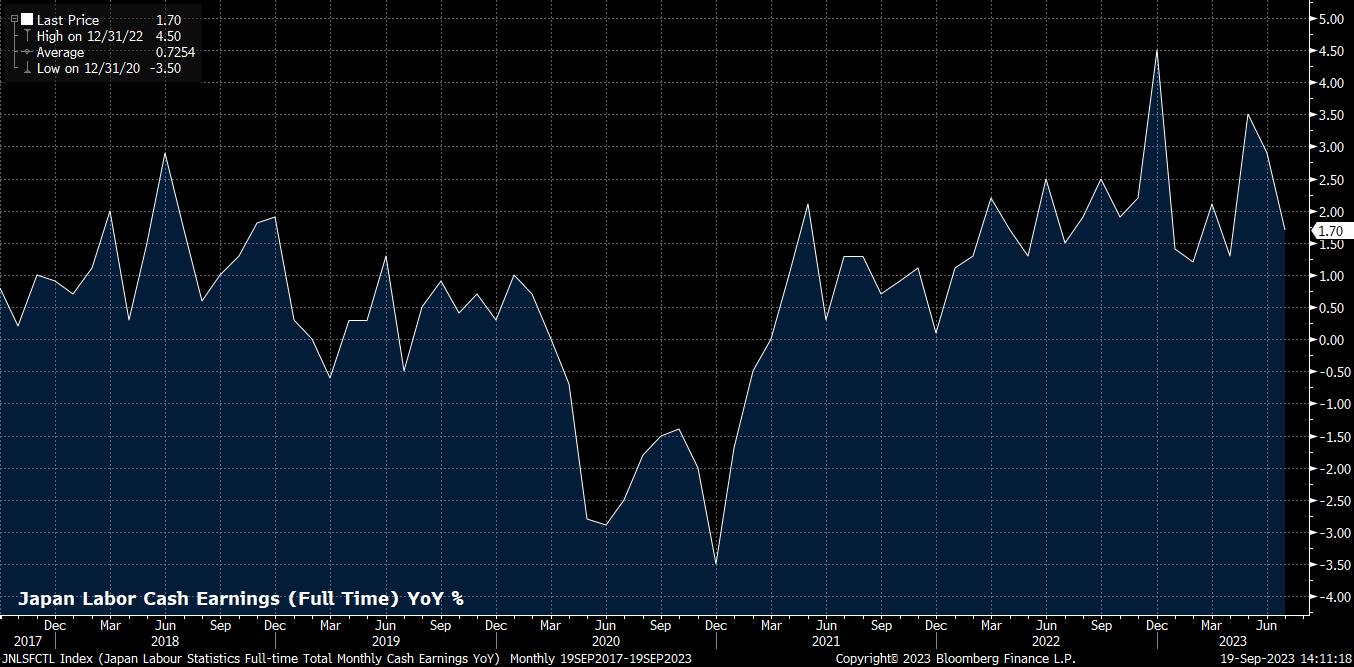

In secondo luogo, c'è come la BoJ valuta gli sviluppi del mercato del lavoro. I decisori politici desiderano non solo vedere l'inflazione raggiungere in modo sostenibile il target del 2%, ma anche un aumento dei salari.

I dati recenti su questo fronte suggeriscono un progresso, con gli stipendi in aumento di poco meno dell'2% YoY a luglio, sebbene su un campione relativamente limitato. Tuttavia, questo probabilmente non sarà sufficiente per i decisori politici, che potrebbero desiderare vedere i risultati delle trattative salariali del prossimo anno, conosciute come "shunto", e le dichiarazioni dei sindacati dei lavoratori riguardo agli obiettivi di aumento dei salari desiderati prima di essere convinti che l'inflazione salariale sostenibile sia ora radicata nell'economia.

Infine, e soprattutto, i mercati presteranno estrema attenzione alla conferenza stampa del governatore Ueda dopo la decisione, con la linea di interrogatorio che probabilmente si concentrerà su ciò che rappresenterebbe le "informazioni e dati sufficienti" necessari per determinare il momento di un eventuale rialzo dei tassi.

Ueda ha ciò che sembra essere una scelta binaria: enfatizzare ulteriormente le osservazioni e fornire ulteriori chiarimenti su cosa esattamente i responsabili politici vorranno vedere per stringere la politica, o cercare di attenuare il tono dell'articolo recente e sottolineare che i dati non indicano ancora la necessità di cambiamenti nella politica a breve termine. La seconda opzione sembra leggermente più probabile, tenendo conto delle recenti segnalazioni da parte di "persone informate sui fatti" che le osservazioni dell'intervista di Ueda sono in gran parte "coerenti" con le osservazioni di routine fatte di recente.

Detto questo, il potenziale della BoJ di sorprendere - come visto con l'aggiustamento del YCC durante l'estate - è ben noto, quindi non si può escludere un cambiamento più attendista. Questo pone la domanda importante su perché i responsabili politici vorrebbero stringere la politica in primo luogo.

Come con la decisione stessa, ci sono tre fattori dietro a tale desiderio.

Innanzitutto, c'è il valore dello JPY, che continua a deprezzarsi man mano che i differenziali di tasso con gli altri G10 si ampliano. Questa svalutazione ha significative implicazioni politiche, anche alla luce del maggior onere nel fornire lo stimolo fiscale pianificato nel caso in cui lo JPY scenda ulteriormente. Il MoF è già intervenuto una volta in questo ciclo e potrebbe volere che la BoJ dia maggiore peso alle considerazioni valutarie per evitare la necessità di farlo nuovamente.

_2023-09-19_14-09-08.jpg)

In secondo luogo, c'è la questione della reale posizione della politica. Con l'aumento dell'inflazione e delle aspettative d'inflazione, mantenere il tasso di politica al -0,10% comporta una maggiore espansione, attraverso un tasso di politica reale in calo. La maggior parte, presumibilmente inclusi i responsabili politici, considererebbe questa maggiore espansione eccessiva nell'attuale contesto, con condizioni finanziarie più lasche e tassi reali sempre più bassi che contribuiscono significativamente alla debolezza dello JPY.

Infine, c'è la questione dei differenziali di tasso. Con la fine dei cicli di stretta monetaria nei paesi del G10 e i mercati che prevedono significative misure di allentamento della politica il prossimo anno, compresi ben 75 punti base di tagli dal FOMC, la BoJ potrebbe iniziare a preoccuparsi che si stia chiudendo la finestra per porre fine all'era dei tassi negativi. Le domande sulla sostenibilità dell'espansione sono già state sollevate e sono ben documentate, mentre potremmo non essere troppo lontani dal punto in cui i mercati inizieranno a prezzare tassi ancora più negativi mentre si intensificano i rischi di recessione nei paesi avanzati.

Per lo JPY, un tono più attendista della BoJ è probabile che dia il via a un rialzo più sostenuto, dato il riposizionamento che scatenerebbe lungo la curva degli OIS. Una mossa verso i bassi 140 in USD/JPY sembra ragionevole nel medio termine, se il discorso attendista venisse supportato dall'azione a tempo debito. D'altra parte, un'inversione delle recenti osservazioni di Ueda riaccenderebbe un altro round di vendite dello JPY, ponendo stabilmente nell'obiettivo del mercato il livello dei 150, e riavviando la discussione sulla potenziale intervenzione valutaria.

Related articles

Pepperstone non dichiara che il materiale qui fornito sia accurato, attuale o completo e pertanto non dovrebbe essere considerato tale. Le informazioni, sia da terze parti o meno, non devono essere considerate come una raccomandazione, un'offerta di acquisto o vendita, la sollecitazione di un'offerta di acquisto o vendita di qualsiasi titolo, prodotto finanziario o strumento, o per partecipare a una particolare strategia di trading. Non tiene conto della situazione finanziaria o degli obiettivi di investimento dei lettori. Consigliamo a tutti i lettori di questo contenuto di cercare il proprio parere. Senza l'approvazione di Pepperstone, la riproduzione o la ridistribuzione di queste informazioni non è consentita.

.jpg?height=420)