- Italiano

- English

- Español

- Français

Macro Trader: Il prezzo della Fed ora si trova dove dovrebbe

Naturalmente, questa è comunque una prospettiva significativamente più aggressiva rispetto a quella che i mercati avevano preventivato gran parte del primo trimestre, con i mercati monetari che erano entrati nel 2024 scontando fino a sei tagli del tasso di interesse del 25bp, e che avevano concluso il primo trimestre con un'indicazione di circa 85bp di allentamento.

Tuttavia, come già menzionato numerose volte in queste pagine, ciò non ha particolare importanza per il rischio. Ciò che conta è che la Fed abbia sia la capacità, sia la volontà di tagliare i tassi, e che il prossimo movimento nel tasso dei fondi federali sarà un taglio. Il calo delle pressioni inflazionistiche di aprile, in particolare il calo del 3,6% nel misuratore core CPI YoY che ha raggiunto un minimo di quasi 3 anni, rafforza ulteriormente questa visione.

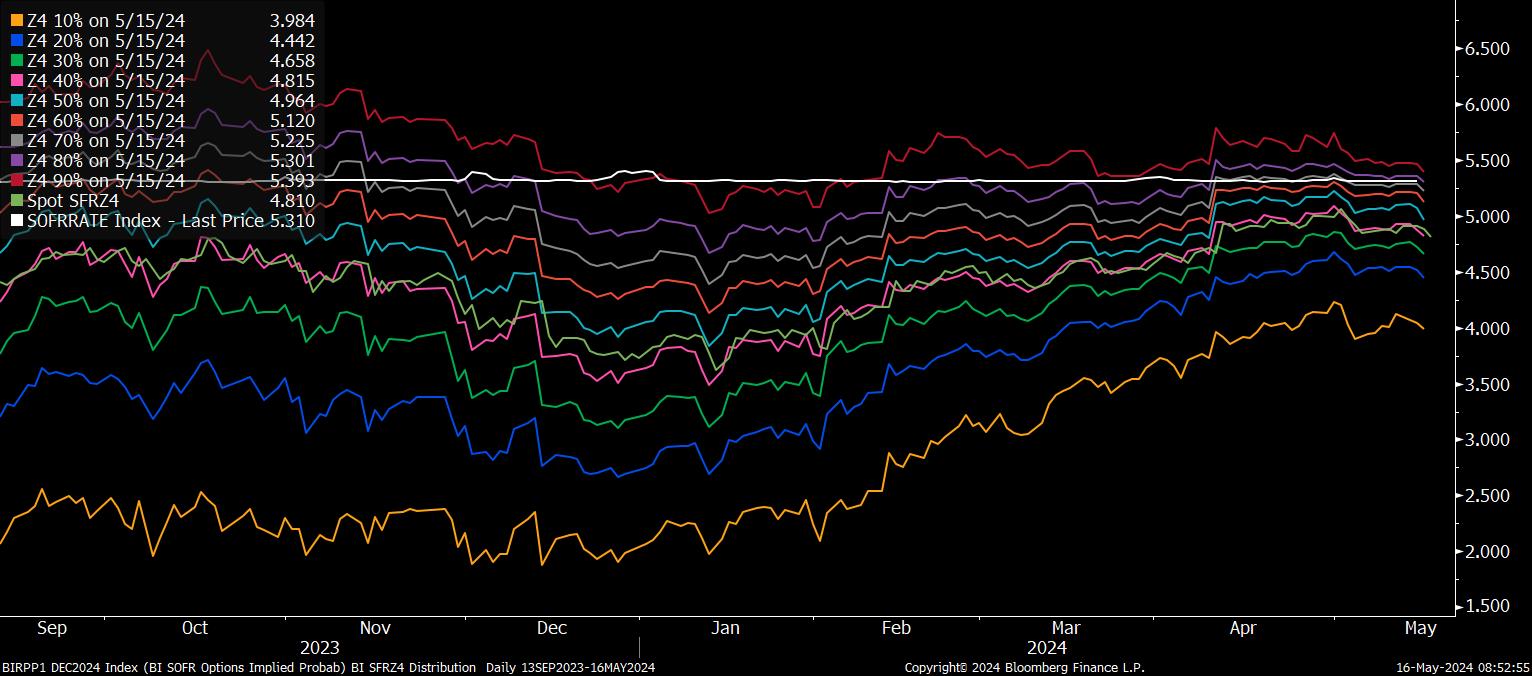

Uno sguardo alle opzioni SOFR aiuta a evidenziare questo punto.

Ora i derivati vedono solo una probabilità del 3% che la FOMC effettui un'altra stretta entro la fine dell'anno, e gran parte di ciò può probabilmente essere attribuito ai flussi di copertura, piuttosto che a scommesse dirette sui responsabili politici che si spostano verso una posizione più stretta. L'affermazione del presidente Powell nella conferenza stampa della FOMC di maggio che il prossimo passo è "improbabile" che sia una stretta, unita a dati sull'inflazione più promettenti e cifre sull'attività in calo (vendite al dettaglio più fredde ad aprile, crescita del PIL che torna sotto il 2% annuo. QoQ nel Q1), hanno contribuito a far pensare che non ci sarà un'altra stretta - sostenendo ulteriormente il rischio nel processo.

Tornando al punto precedente, però, in cui attualmente i prezzi della Fed sembrano 'equi'.

L'ultima 'dot plot' della FOMC, emessa a marzo, indicava un'aspettativa mediana che il tasso dei fondi fed finisse l'anno in un range del 4,50% - 4,75%, cioè 75pb di tagli quest'anno. Sebbene un tale ritmo di allentamento rimanga possibile, specialmente in caso di un rapido e inatteso peggioramento delle condizioni del mercato del lavoro, sembra probabile una revisione dei punti in senso falco alla pubblicazione del prossimo SEP a giugno.

Più probabilmente, i punti aggiornati indicheranno un'aspettativa mediana di soli 50pb di tagli quest'anno. Le recenti dichiarazioni della maggior parte dei relatori della Fed hanno segnalato il desiderio di concedere più tempo alla politica per funzionare, ritardando quindi il momento del primo taglio, riducendo anche l'importo cumulativo di allentamento che può essere consegnato quest'anno, senza dover tagliare in modo aggressivo. Inoltre, bisogna ricordare che basterebbe che un membro del Comitato che sta cancellando un tasso dei fondi del 4,625% alla fine del 2024 rivedesse il suo stimatore di 25pb più alto per spostare il 'dot' mediano più in alto nella stessa misura.

Una revisione del grafico a punti, che sembra quasi certa a questo punto, significherebbe che, in una situazione piuttosto rara rispetto al resto dell'anno, i mercati e il FOMC sarebbero sulla stessa lunghezza d'onda per quanto riguarda le prospettive di politica. Di conseguenza, almeno all'inizio della curva, una posizione neutrale sembra più appropriata per ora, anche se la parte a lungo termine potrebbe continuare a subire una certa pressione al ribasso, poiché i mercati continuano ad adattarsi al fatto che la FOMC sembra mirare a un intervallo di inflazione con il 2% come base, piuttosto che il 2% in modo assoluto, e mentre il tasso neutrale si alza. Naturalmente, il risultato collaterale di ciò è che la volatilità del cambio e dei titoli di stato è probabile che sia leggermente ridotta, soprattutto nel breve termine, con il calendario privo di significativi catalizzatori macroeconomici fino al prossimo venerdì con il report del PCE di aprile (che può essere facilmente previsto dai dati già pubblicati del PPI e del CPI), e il rapporto sui posti di lavoro di maggio successivo il 7 giugno. Tenendo presente ciò e considerando che il ciclo di allentamento del G10 rimarrà relativamente sincronizzato, il dollaro sembra destinato a rimanere relativamente stabile nel medio termine; un intervallo compreso tra 104 e 106,50 sembra un intervallo ragionevole in cui ci si può aspettare che il DXY scambi per ora.

_d_2024-05-16_08-53-32.jpg)

Related articles

Pepperstone non dichiara che il materiale qui fornito sia accurato, attuale o completo e pertanto non dovrebbe essere considerato tale. Le informazioni, sia da terze parti o meno, non devono essere considerate come una raccomandazione, un'offerta di acquisto o vendita, la sollecitazione di un'offerta di acquisto o vendita di qualsiasi titolo, prodotto finanziario o strumento, o per partecipare a una particolare strategia di trading. Non tiene conto della situazione finanziaria o degli obiettivi di investimento dei lettori. Consigliamo a tutti i lettori di questo contenuto di cercare il proprio parere. Senza l'approvazione di Pepperstone, la riproduzione o la ridistribuzione di queste informazioni non è consentita.