- Italiano

- English

- Español

- Français

Anteprima FOMC gennaio 2024: Tagli in arrivo, ma non ancora

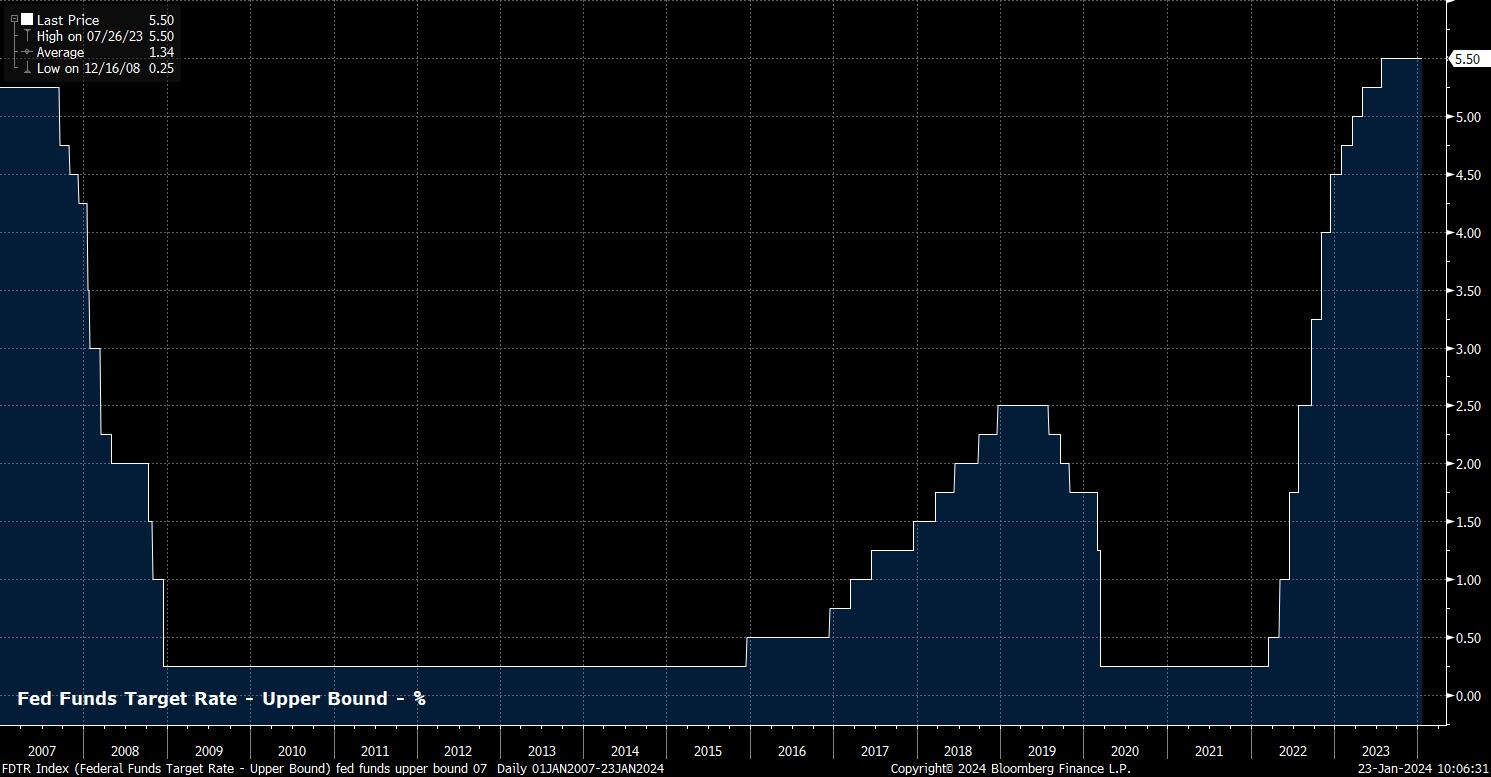

Come si è detto, è praticamente certo che nella riunione di gennaio, con un voto unanime, l'intervallo di riferimento per il tasso dei fed funds sarà mantenuto al livello massimo di 22 anni, ovvero 5,25%-5,50%. A questo proposito, vale la pena notare che, come di consueto, la riunione di gennaio vedrà la consueta rotazione annuale dei voti, con Barkin, Bostic, Daly e Mester che sostituiranno Goolsbee, Harker, Kaskhari e Logan come membri votanti. Al margine, ciò rappresenta una composizione modestamente più restrittiva dei presidenti regionali della Fed, anche se il presidente della Fed di Cleveland Mester, anch'egli restrittivo, andrà in pensione a giugno.

Non sorprende che i mercati monetari non prevedano alcuna possibilità di una mossa dei tassi alla riunione di gennaio, anche se continuano a prevedere un percorso relativamente aggressivo di tagli dei tassi per il resto dell'anno. Al momento della stesura del presente documento, l'OIS implica una probabilità di circa il 45% che il FOMC effettui il primo taglio di questo ciclo nella riunione di marzo, anche se questa si è ridotta rispetto al picco di circa l'80% raggiunto all'inizio dell'anno.

Naturalmente, si tratta di una previsione significativamente più dovish rispetto all'ultimo "dot plot" del FOMC, presentato in occasione della riunione di dicembre, che indicava un'aspettativa mediana di 75 pb di tagli quest'anno, oltre a essere piuttosto in anticipo rispetto alla recente retorica degli oratori del FOMC, la maggior parte dei quali ha continuato a segnalare che è troppo presto per dichiarare la vittoria sull'inflazione. Tra questi, il governatore Waller, le cui osservazioni dovish di novembre hanno contribuito a un forte rally del rischio fino alla fine del 2023, che ha anche sottolineato la necessità di essere "metodico e attento" nell'allentamento una volta iniziati i tagli - due parole che non si potrebbero ragionevolmente usare per descrivere l'attuale percorso dei tassi implicito nel mercato.

In ogni caso, soprattutto alla luce del recente discorso della Fed, sembra improbabile che vengano apportate modifiche sostanziali al documento programmatico del FOMC. È quindi probabile che il comunicato faccia ancora una volta riferimento alla "portata di qualsiasi ulteriore inasprimento delle politiche che potrebbe essere appropriato", con l'aggiunta di "qualsiasi" nella riunione di dicembre, in un apparente cenno al fatto che il ciclo di rialzi si è concluso.

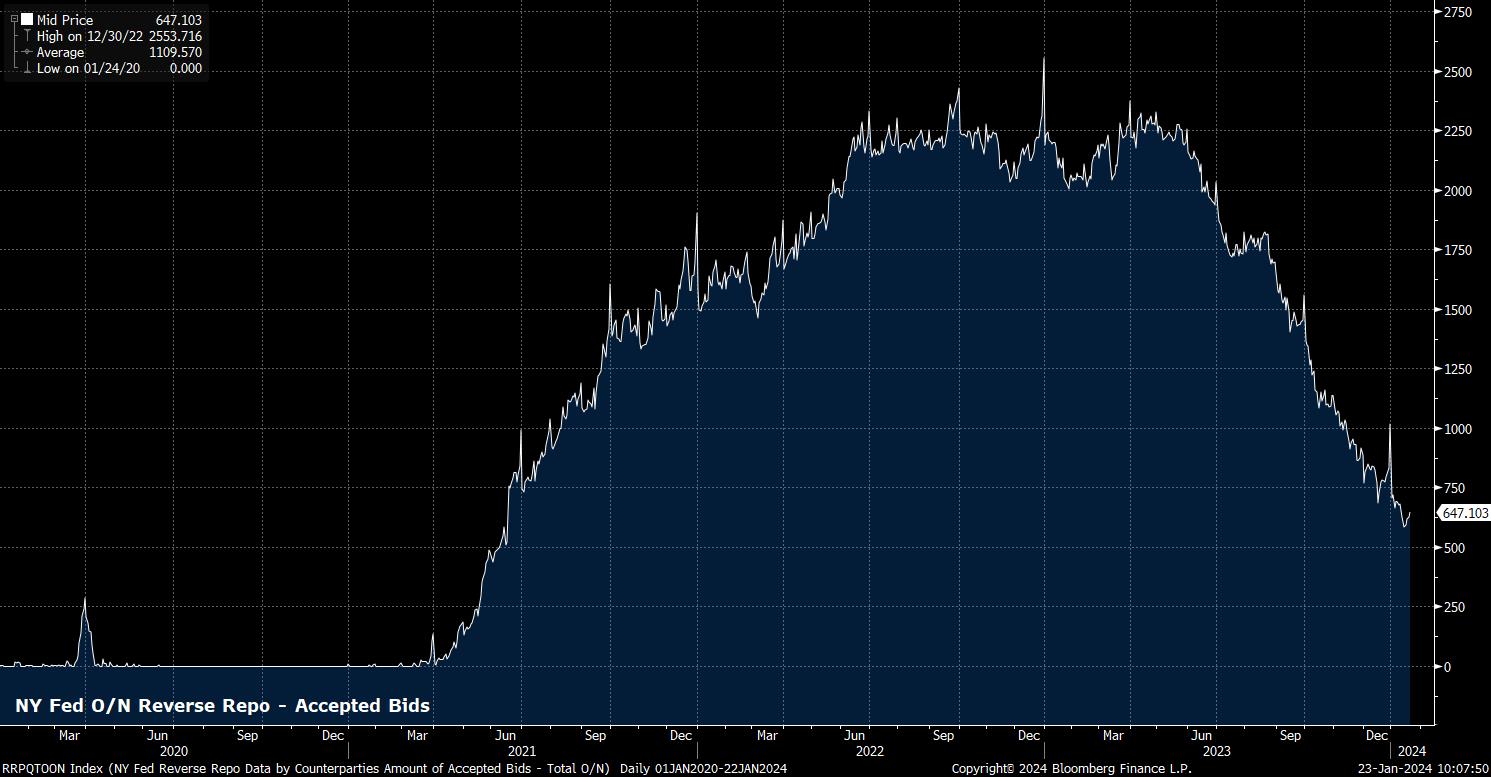

È improbabile che anche le altre indicazioni di policy subiscano cambiamenti significativi: i dati sull'inflazione in arrivo, i rapporti sul mercato del lavoro e gli sviluppi internazionali continueranno a essere i fattori determinanti per le scelte di policy. Inoltre, è improbabile che si facciano nuovi commenti sull'inasprimento quantitativo, almeno nel comunicato, anche se la diminuzione dell'utilizzo dei reverse repo overnight e il fatto che il sistema finanziario, più in generale, continui ad avvicinarsi al livello minimo di riserve (il cosiddetto "LCLoR") fanno sì che questo argomento venga probabilmente sollevato durante la conferenza stampa post-riunione.

La continua tenuta dell'economia statunitense rende poco necessario per il FOMC modificare drasticamente l'orientamento politico nella fase attuale.

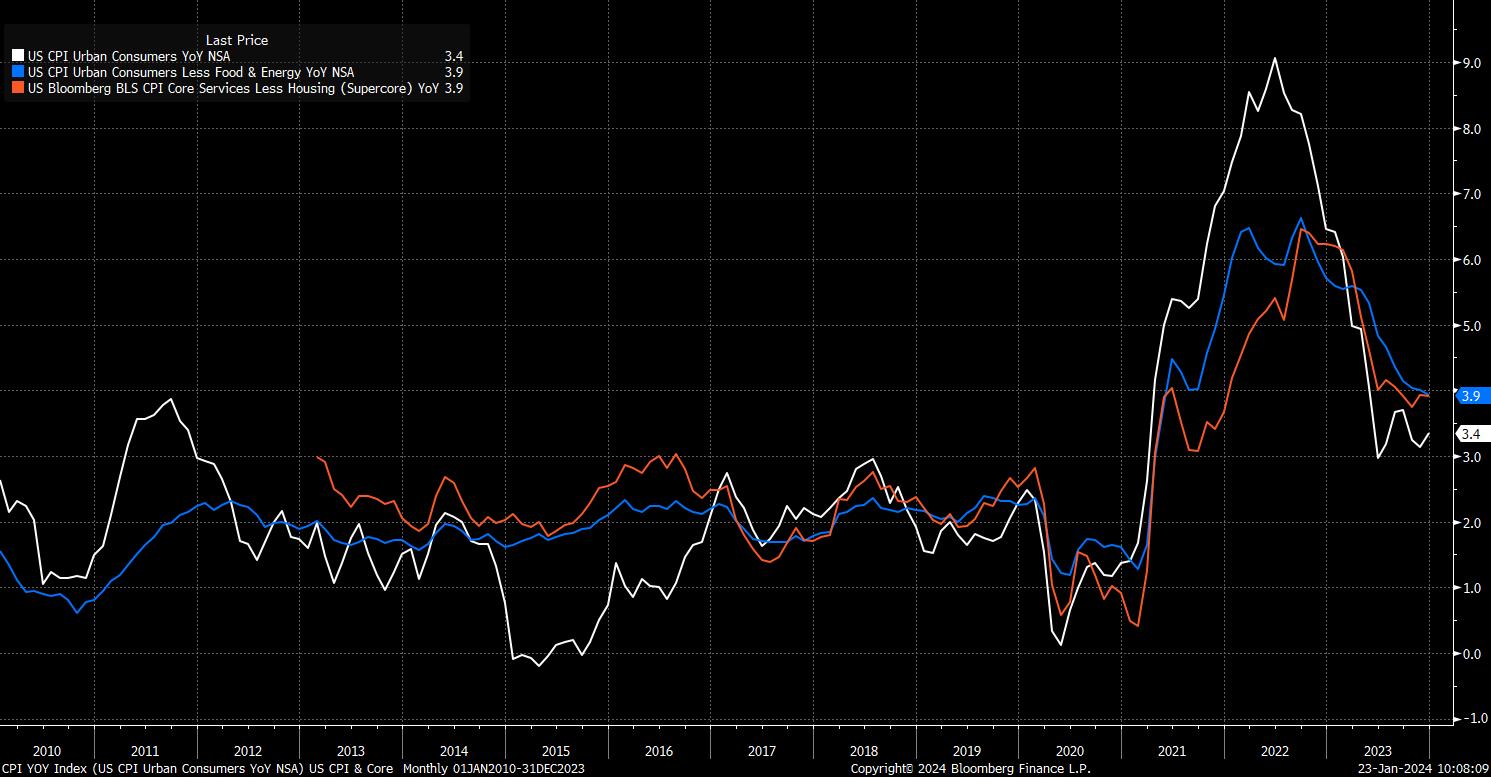

Per quanto riguarda l'inflazione, continuano i progressi per il ritorno all'obiettivo del 2%, anche se il ritmo di questi progressi disinflazionistici è rallentato negli ultimi mesi. Mentre l'IPC core ha continuato a diminuire, attestandosi ora al di sotto del 4% per la prima volta in oltre due anni, l'IPC headline è aumentato marginalmente a dicembre, al 3,4% su base annua, anche se tale aumento è stato in gran parte guidato da effetti base indotti dall'energia.

A preoccupare maggiormente i responsabili politici è la persistente natura appiccicosa dell'inflazione "supercore" - prezzi al netto di cibo, energia e abitazioni - che è rimasta intorno alla soglia del 4% negli ultimi sei mesi e ha fatto pochi progressi dallo scorso giugno. Come accade da tempo, i segnali indicano che l'"ultimo miglio" della disinflazione è il più difficile, riducendo ulteriormente le possibilità di tagli sostanziali dei tassi a breve termine.

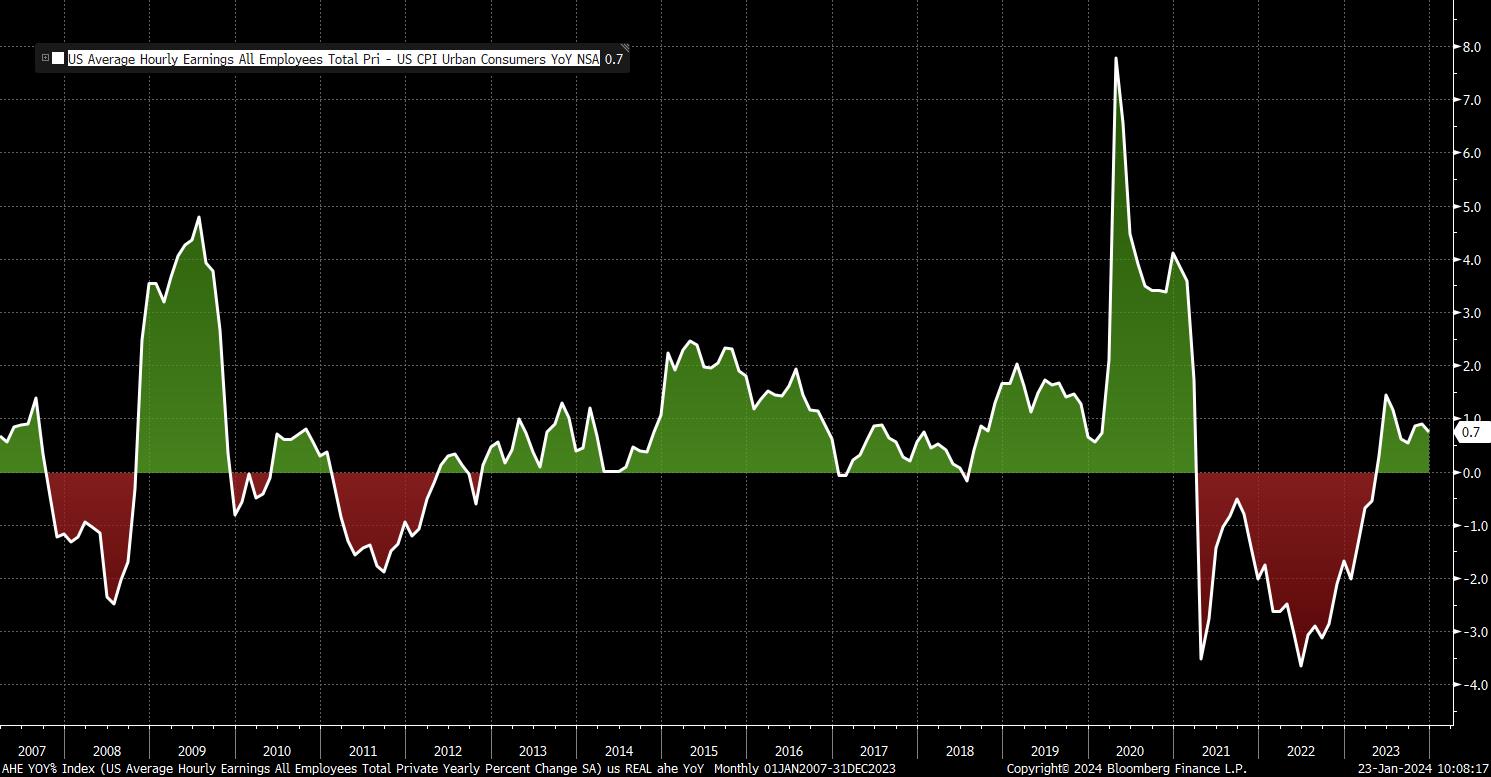

Nel frattempo, mentre l'inflazione continua a diminuire, il mercato del lavoro è rimasto rigido. Le buste paga non agricole sono aumentate di +216k a dicembre, il ritmo più veloce degli ultimi tre mesi, estendendo la striscia di aumenti mensili consecutivi di posti di lavoro a 36 mesi, la quinta più lunga da quando sono iniziate le registrazioni della BLS.

Anche altre aree dell'ultimo rapporto sull'occupazione continuano a indicare una certa rigidità: la disoccupazione è rimasta vicina ai minimi del ciclo, al 3,7%, alla fine dell'anno scorso, mentre la retribuzione oraria media è aumentata dello 0,4% sul mese, portando il ritmo annuale al 4,1% su base annua. Tuttavia, ciò rappresenta ancora una crescita dei salari reali di appena lo 0,7% a/a, un tasso che non dovrebbe preoccupare i responsabili politici, dato che il rischio che si sviluppi una spirale salari-prezzi, soprattutto a questo punto del ciclo, è ormai minimo.

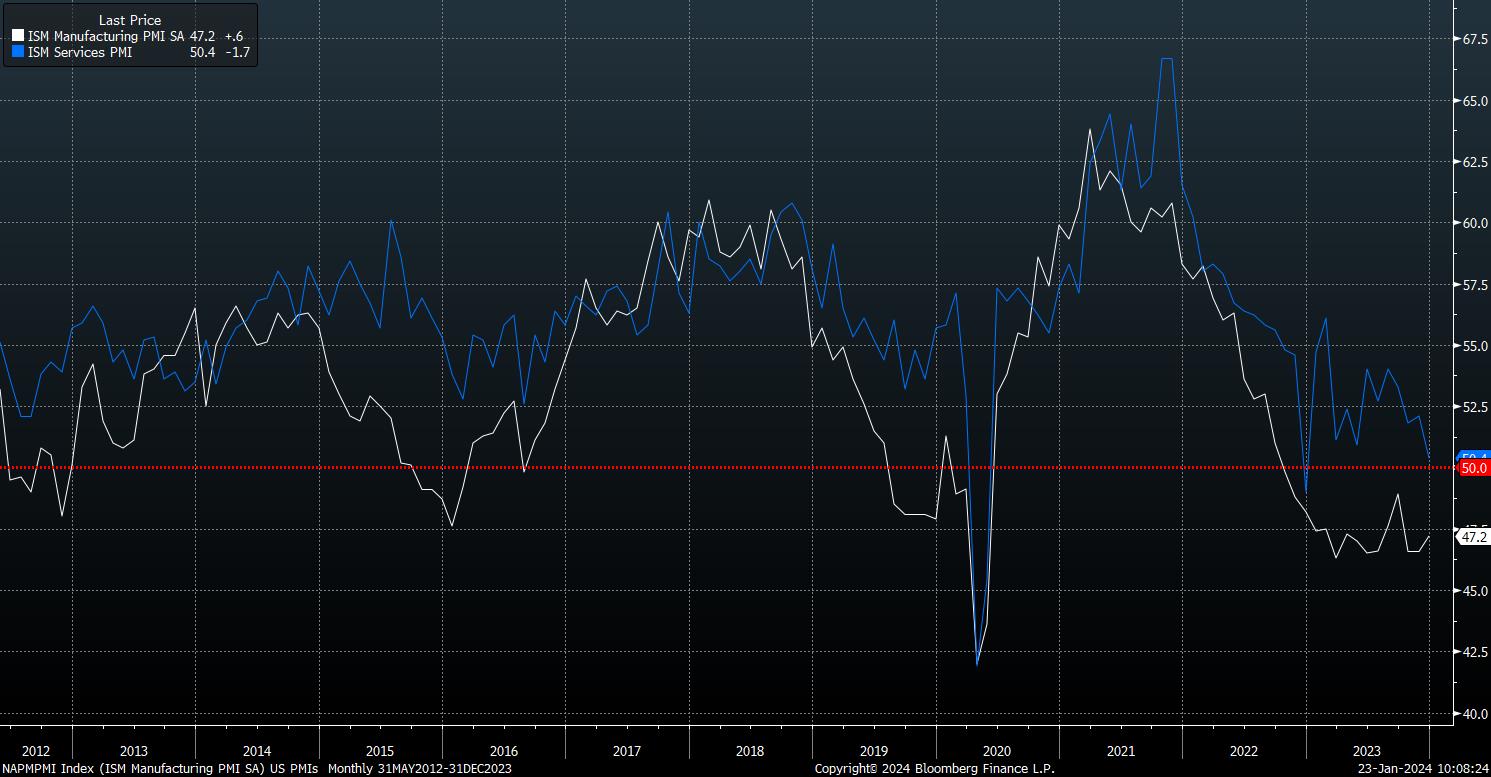

Per quanto riguarda la crescita, le prospettive rimangono positive, anche se lo slancio economico continua a diminuire e cominciano a comparire alcune macchie sul quaderno dei conti, non ultima la pesante sorpresa al ribasso della stampa ISM servizi di dicembre - scesa al minimo di un anno di 50,4 - e la recente indagine Empire State Manufacturing Survey, che è scesa al minimo post-pandemia di -43,7 per dare il via al 2023.

Tuttavia, sebbene l'economia mostri segni di rallentamento, sembra trattarsi più di una continua moderazione dell'attività, mentre l'economia scivola verso un "atterraggio morbido", piuttosto che di segnali di allarme di una contrazione più profonda, anche se naturalmente i membri del Comitato resteranno attenti ai rischi che si svilupperanno, in particolare nella sfera geopolitica.

Nel complesso, con una valutazione delle condizioni economiche attuali e delle prospettive probabilmente più invariata, è probabile che il discorso del presidente Powell dopo la riunione sia una replica di quello visto dopo la riunione di dicembre, in cui si sottolinea che l'inflazione rimane troppo alta, che il Comitato sta "procedendo con cautela" in questa fase del ciclo e che, pur essendo pronto a rialzare ancora i tassi se necessario, la tempistica dei tagli rimane in discussione, anche se l'effettiva realizzazione di tale allentamento rimane lontana.

I rischi, tuttavia, sono che Powell sia un po' più restrittivo rispetto alla decisione di dicembre, data l'aggressiva rivalutazione dovrittiva e l'allentamento delle condizioni finanziarie che si è visto verso la fine del 2023. Inoltre, dato il probabile sfregio del periodo 2021-22, in cui le pressioni sui prezzi sono state liquidate come "transitorie", per poi avviare il ciclo di inasprimento più aggressivo degli ultimi quarant'anni, è probabile che il FOMC pecchi di cautela in termini di tempistica per il primo taglio, nel tentativo di evitare un approccio "stop-start" all'eventuale ciclo di allentamento.

Per i mercati, l'asticella di una sorpresa dovish da parte del FOMC per dare il via all'anno è relativamente alta, dato il già citato pricing dell'OIS, anche se le scommesse su un taglio a marzo si sono affievolite negli ultimi tempi.

Di conseguenza, sebbene sia improbabile un esplicito rifiuto dell'idea di un allentamento della politica monetaria nel primo trimestre, anche un "copia e incolla" della decisione di dicembre potrebbe essere visto dai trader con un'ottica restrittiva. A sua volta, ciò potrebbe comportare rischi al rialzo per il dollaro USA, che ha registrato un buon rally rispetto alla maggior parte dei paesi del G10 per l'inizio dell'anno, oltre a rappresentare un ulteriore rischio al ribasso per la parte anteriore della curva dei Treasury, anche se l'annuncio del rimborso trimestrale del Tesoro giocherà ovviamente un ruolo in questo senso.

_d_2024-01-23_10-09-44.jpg)

Anche le azioni hanno molto da digerire, dato che tutti e tre i principali benchmark statunitensi fanno trading su nuovi massimi storici per la prima volta in tre anni. Mentre il FOMC avrà ovviamente un impatto, gli utili del quarto trimestre delle "magnifiche sette" e di altri nomi della "big tech" sono probabilmente più importanti per il mercato azionario nel medio termine.

In questo caso, è probabile che una solida guidance aziendale accompagni eventuali battute degli utili (rispetto alle aspettative di consenso già riviste al ribasso) al fine di riaffermare le attuali aspettative di crescita degli utili e garantire un rally più sostenibile.

Related articles

Pepperstone non dichiara che il materiale qui fornito sia accurato, attuale o completo e pertanto non dovrebbe essere considerato tale. Le informazioni, sia da terze parti o meno, non devono essere considerate come una raccomandazione, un'offerta di acquisto o vendita, la sollecitazione di un'offerta di acquisto o vendita di qualsiasi titolo, prodotto finanziario o strumento, o per partecipare a una particolare strategia di trading. Non tiene conto della situazione finanziaria o degli obiettivi di investimento dei lettori. Consigliamo a tutti i lettori di questo contenuto di cercare il proprio parere. Senza l'approvazione di Pepperstone, la riproduzione o la ridistribuzione di queste informazioni non è consentita.