- Italiano

- English

- Español

- Français

Anteprima della BCE di gennaio 2024: Una reazione sorda alle pressioni

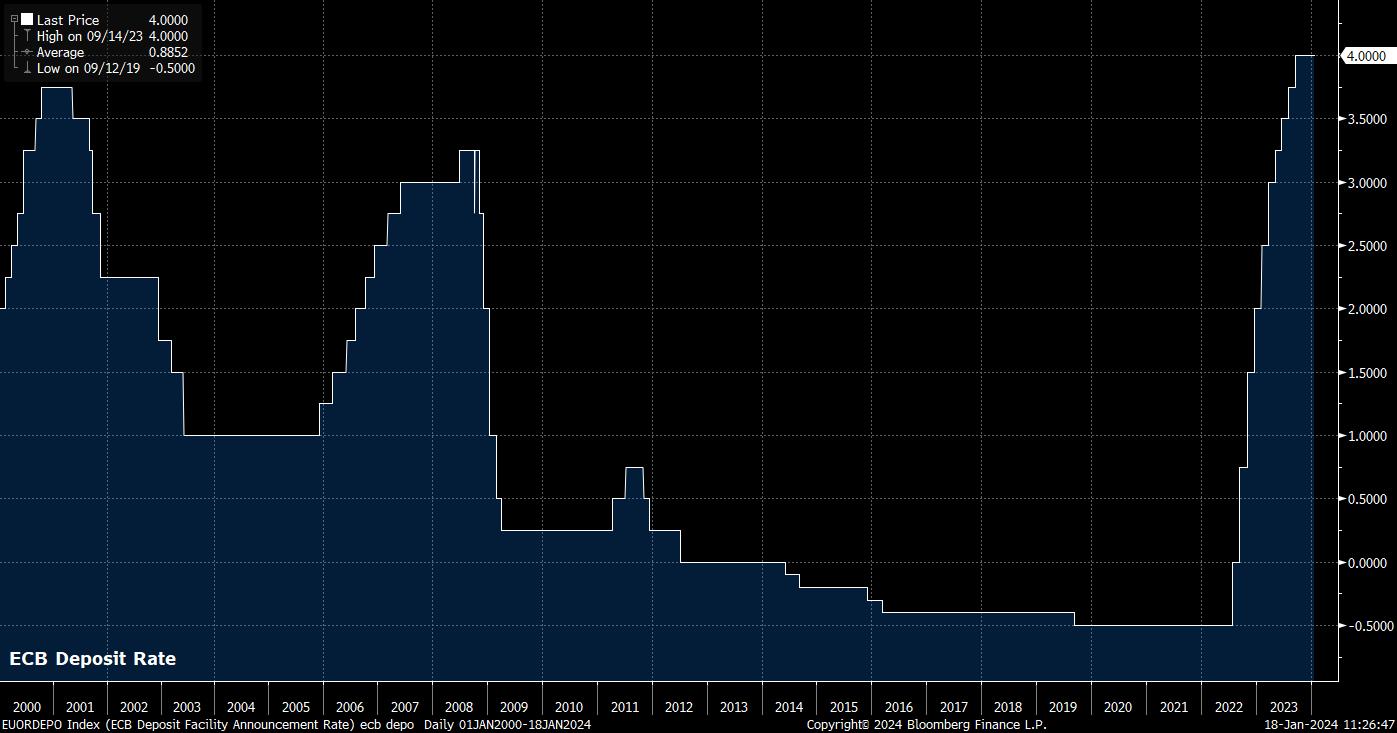

In linea di massima dovrebbe essere scontato che il tasso di deposito sarà mantenuto al livello record del 4%, con l'OIS che implica tale mantenimento come quasi certo. In effetti, in questa fase avanzata del ciclo economico, occorrerebbe uno shock inflazionistico significativo per provocare un ulteriore rialzo dei tassi, e anche in uno scenario così improbabile, con il rapido declino dello slancio economico, tale mossa è tutt'altro che garantita.

Come già osservato, tuttavia, è la parte restante del 2024 quella in cui le prospettive di politica monetaria diventano molto più interessanti e in cui si apre un abisso tra le opinioni dei membri del Consiglio direttivo e il percorso attualmente previsto dai mercati.

Alla luce del continuo affievolirsi delle pressioni inflazionistiche, l'EUR OIS ha iniziato a prezzare un rapido ritmo di allentamento per tutto il 2024, implicando una probabilità di circa 4 su 5 che il primo taglio di 25 pb venga effettuato entro la riunione di aprile, insieme all'aspettativa di un allentamento totale di 140 pb nel corso dell'anno.

Non sorprende che un simile percorso, e l'allentamento delle condizioni finanziarie che ha provocato, preoccupi i responsabili politici. Infatti, dei 17 che si sono pronunciati dall'inizio dell'anno, tutti, tranne tre, hanno cercato di contrastare questo percorso dovish implicito, osservando in un modo o nell'altro che i mercati sono "troppo ottimisti" sulla prospettiva di tagli a breve termine. Nonostante l'assordante retorica, sembra improbabile che la dichiarazione di politica monetaria venga modificata in modo significativo, ripetendo probabilmente la posizione precedente secondo cui i tassi rimarranno a "livelli sufficientemente restrittivi per tutto il tempo necessario".

È interessante notare, tuttavia, che le recenti osservazioni sono cadute in gran parte nel vuoto in termini di reazione del mercato, con i prezzi degli OIS che non si sono praticamente mossi negli ultimi quindici giorni e l'euro che si è mantenuto relativamente stabile nello stesso periodo. Ciò solleva quindi la questione se il mercato ascolterà effettivamente qualsiasi cosa la BCE abbia da dire alla riunione di gennaio, e la forma recente indica che il messaggio probabilmente cadrà ancora una volta nel vuoto.

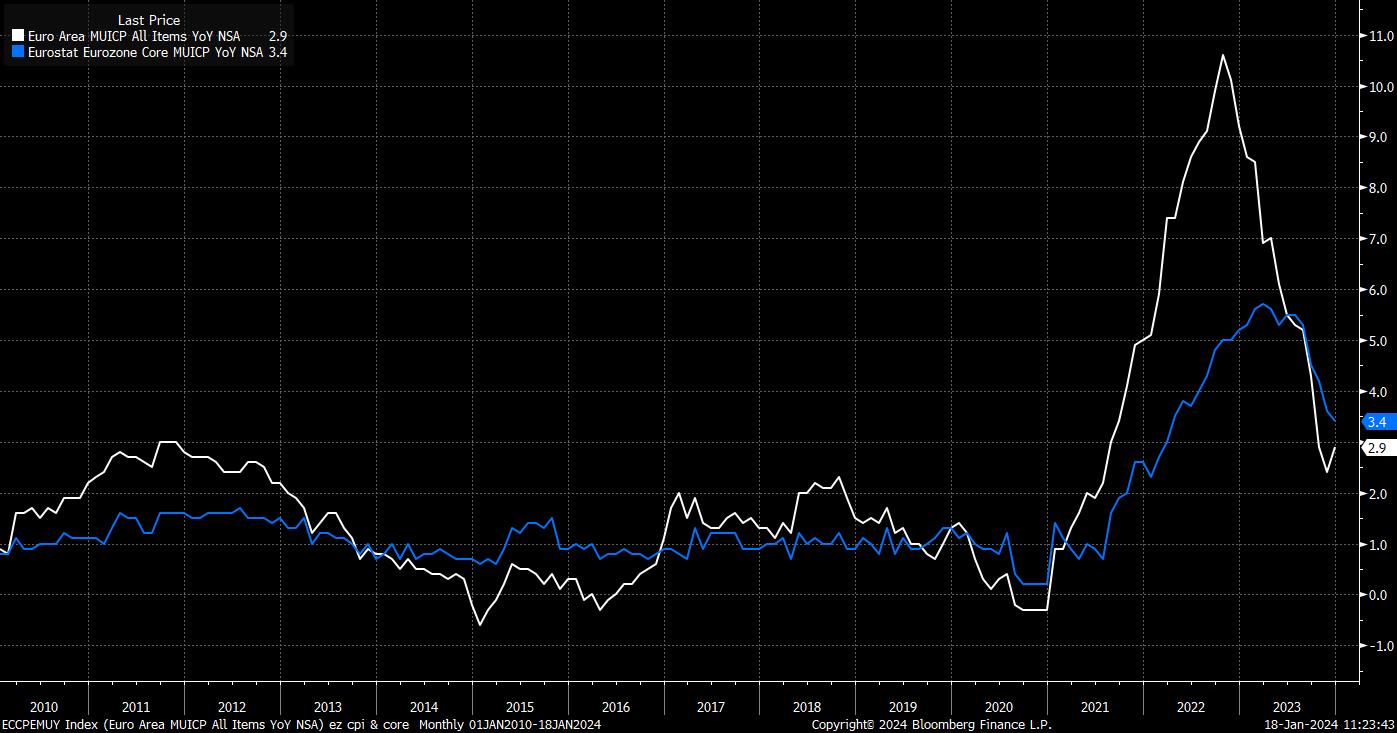

Forse la ragione principale di questa divergenza è la concentrazione del mercato su ciò che i responsabili politici "dovrebbero" fare, piuttosto che su ciò che "faranno". I recenti dati sull'inflazione ne sono forse la causa principale: il blocco continua a registrare una disinflazione relativamente rapida, soprattutto su base annua, con un aumento dei prezzi al netto di cibo ed energia del 3,4% a dicembre, il ritmo più lento dall'aprile 2022. L'inflazione complessiva è aumentata marginalmente, al 2,9% annuo, ma è stata determinata in gran parte da effetti base indotti dall'energia e quasi certamente sarà ignorata nelle discussioni sulla definizione delle politiche.

Tuttavia, mentre l'inflazione continua a diminuire, il Consiglio direttivo sarà restio a fare un prematuro giro di boa, con l'esperienza di aver liquidato le pressioni sui prezzi come "transitorie" nel periodo successivo alla pandemia ancora fresca nella mente di molti. Di conseguenza, al margine, la funzione di reazione della BCE sarà probabilmente più restrittiva di quanto i mercati stimino attualmente, inducendo i responsabili politici a cercare quante più prove possibili che l'inflazione sia tornata all'obiettivo del 2%, prima di iniziare a tagliare i tassi di riferimento, collocando probabilmente la tempistica di qualsiasi taglio non prima del secondo trimestre. Ciò è in contrasto con l'opinione percepita dal mercato, secondo cui i tassi dovrebbero essere ridotti prima del ritorno dell'inflazione all'obiettivo, nel tentativo di sostenere la crescita e favorire un "atterraggio morbido".

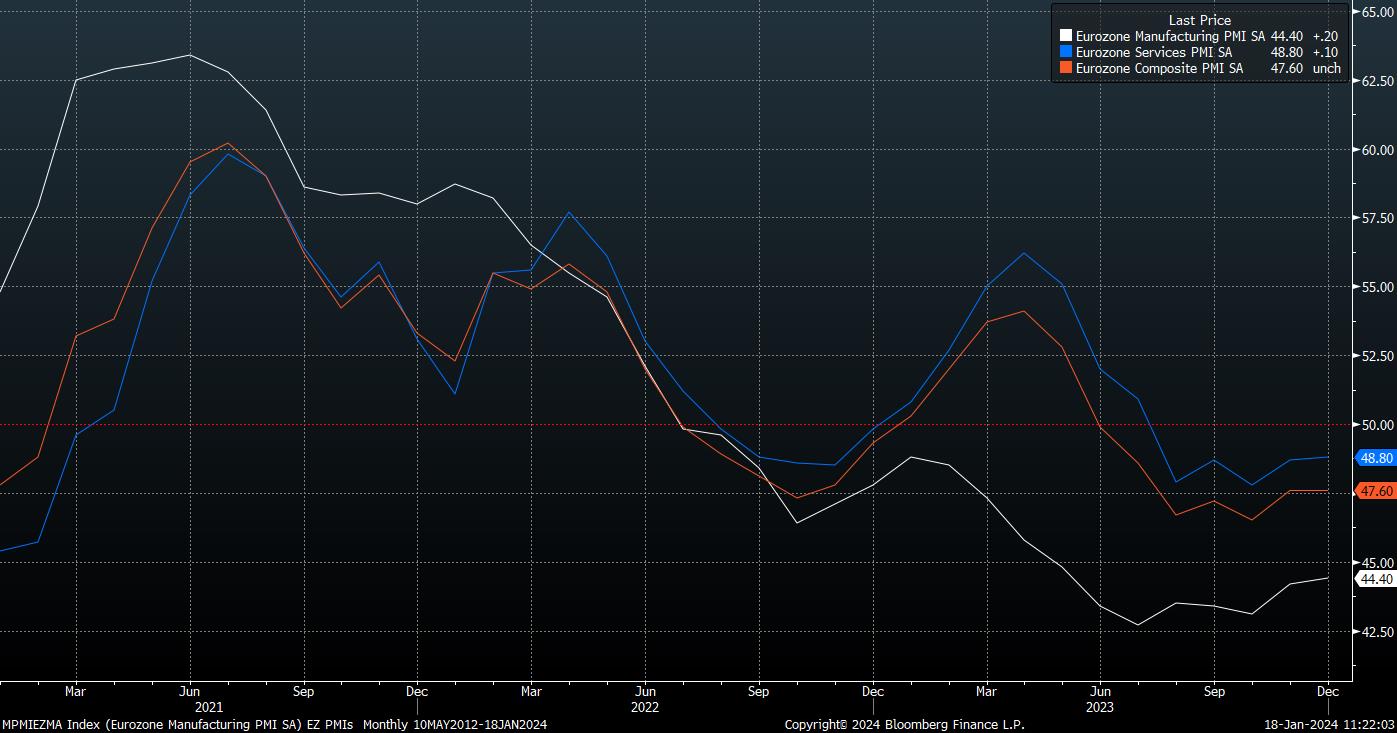

A proposito di crescita, le prospettive economiche dell'eurozona rimangono piuttosto negative. L'ultima tornata di sondaggi PMI ha evidenziato una continua contrazione a livello di blocco sia nel settore manifatturiero che in quello dei servizi alla fine del 2023, con entrambi gli indici che hanno ristagnato per circa sei mesi, il che implica un ritmo costante di diminuzione della crescita della produzione in questo periodo. Anche se il PMI di gennaio sarà pubblicato un giorno prima della decisione della BCE, è improbabile che i dati si discostino significativamente dalle tendenze recenti.

Inoltre, i rischi per le prospettive economiche rimangono chiaramente orientati verso il basso, mettendo già a repentaglio le previsioni della BCE di una crescita anemica del PIL dello 0,8% quest'anno. Tali rischi sono numerosi e ormai ben documentati, tra cui i continui problemi economici della Germania, l'assenza di ripresa in Cina che rappresenta un vento contrario sempre più forte, oltre alla recente impennata delle tensioni geopolitiche in Medio Oriente, con l'eurozona particolarmente esposta all'aumento dei costi di trasporto in quanto il Mar Rosso continua a essere ampiamente evitato.

Vale la pena di soffermarsi anche su una manciata di altri elementi. In primo luogo, è altamente improbabile che la BCE modifichi i piani di riduzione del bilancio presentati il mese scorso, in quanto i reinvestimenti del PEPP saranno lentamente ridotti nella seconda metà dell'anno, prima di interrompersi del tutto alla fine del 2024. In secondo luogo, la conferenza stampa del Presidente Lagarde sarà seguita con attenzione per eventuali indicazioni politiche aggiuntive, con osservazioni che probabilmente riprenderanno quelle fatte di recente a Davos, in cui Lagarde ha osservato che la vittoria non potrà essere dichiarata fino a quando l'inflazione non sarà "stabilmente" al 2%, e che è "probabile" che un taglio possa essere effettuato entro l'estate, anche se quest'ultima osservazione è stata presa un po' fuori contesto dagli autori dei titoli.

Passando ai mercati finanziari, come già detto, la portata di una reazione significativa alla prima riunione dell'anno della BCE è alquanto incerta. Non solo i mercati hanno mostrato scarso desiderio di reagire ai recenti messaggi politici, ma i valori impliciti a 1 settimana, che coprono il periodo successivo alla decisione, si attestano appena al di sopra del 6%, il che implica - con 1 deviazione standard di fiducia - un movimento approssimativo di +/- 80 pip in EUR/USD nel periodo di riferimento.

_eur_spot_2024-01-18_11-21-02.jpg)

In termini di spot, la valuta comune è stata piuttosto limitata negli ultimi tempi, intrappolata tra la media mobile a 200 giorni al ribasso e la media mobile a 50 giorni al rialzo. Mentre una rottura di uno dei due livelli potrebbe invogliare alcuni a inseguire il movimento, le posizioni lunghe sull'euro sulla base di una sorpresa restrittiva della BCE sembrano ancora piuttosto difficili da giustificare, non da ultimo a causa del continuo scenario di crescita negativa, con una rottura di chiusura al di sotto del recente minimo di 1,0850 che potrebbe vedere il prezzo testare la cifra di 1,07 in tempi relativamente brevi, nonostante una potenziale domanda in picchiata intorno alla MA a 100 giorni.

Related articles

Pepperstone non dichiara che il materiale qui fornito sia accurato, attuale o completo e pertanto non dovrebbe essere considerato tale. Le informazioni, sia da terze parti o meno, non devono essere considerate come una raccomandazione, un'offerta di acquisto o vendita, la sollecitazione di un'offerta di acquisto o vendita di qualsiasi titolo, prodotto finanziario o strumento, o per partecipare a una particolare strategia di trading. Non tiene conto della situazione finanziaria o degli obiettivi di investimento dei lettori. Consigliamo a tutti i lettori di questo contenuto di cercare il proprio parere. Senza l'approvazione di Pepperstone, la riproduzione o la ridistribuzione di queste informazioni non è consentita.