- Italiano

- English

- Español

- Français

Forse le cose si sono spinte troppo in là, con il presidente della Fed di New York John Williams che è intervenuto venerdì e ha fatto sapere che era "prematuro" pensare a un taglio dei tassi in questo momento. In un mondo in cui la comunicazione con i mercati è di fondamentale importanza, questi commenti sembrano altamente orchestrati e pensati solo per impedire che le condizioni finanziarie diventino troppo euforiche.

Va bene, il mercato è convinto che l'inflazione si stia muovendo verso l'obiettivo del 2024, ma l'ultima cosa che una banca centrale vuole ora è destabilizzare le aspettative di inflazione e crescita e vedere la domanda aumentare prima di un ciclo di tagli, in mezzo a un rinnovato effetto ricchezza. Questo non rientra nel copione del mercato per il 2024.

Con i rendimenti dei Treasury statunitensi a 2 anni in calo di quasi 30 pb in settimana e i tassi dei marchi tedeschi che hanno registrato un rally analogo, il dollaro USA è sceso dell'1,3% e le aspettative di crescita degli Stati Uniti sono state riviste al rialzo (il modello Nowcast della Fed di Atlanta prevede un PIL del quarto trimestre del 2,61%), si tratta di una situazione di goldilocks al massimo.

Il guadagno dell'US500 è stato di 7 settimane consecutive, e ci chiediamo se sarà possibile vederne un'ottava. L'US2000 ha guadagnato un impressionante 5,6%, mentre il NAS100 e l'US30 hanno chiuso ai massimi storici. Anche l'ASX 200 è entrato nel radar dell’inerzia, registrando un aumento settimanale del 3,4%. È raro vedere il mercato azionario australiano ottenere un tale risultato dai conti dell’inerzia, ma l'indice è in “beast mode” e ha registrato la seconda migliore settimana dell'anno.

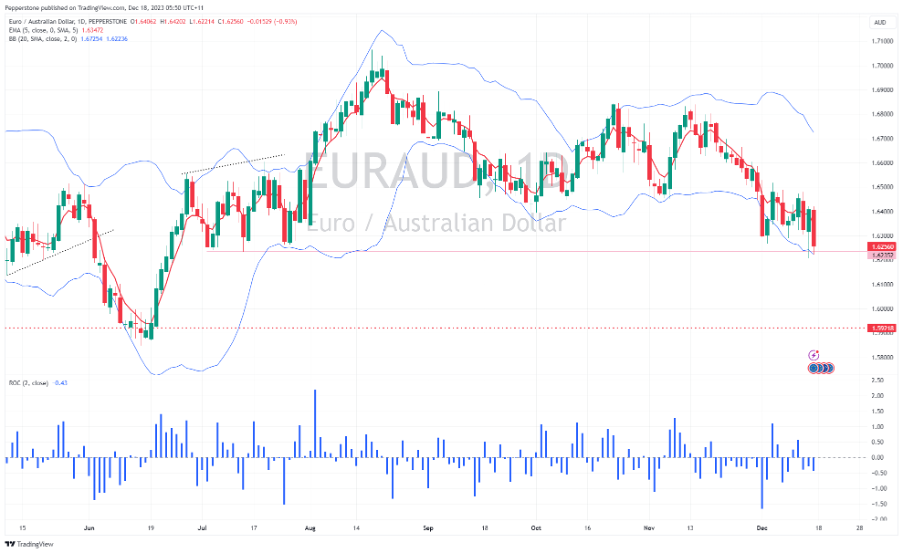

Nel mondo FX, la NOK ha brillato dopo il rialzo a sorpresa di 25 pb da parte della Norges Bank, guadagnando il 4,3% rispetto all'USD - i long in NOKSEK (o gli short in EURNOK) sembrano irresistibili, avendo stampato una solida settimana rialzista. Con i PMI dell'EUR che rafforzano i venti contrari in Europa, sono anche corto di EURAUD, e mentre i verbali della RBA di questa settimana dovrebbero rafforzare una RBA relativamente restrittiva, l'AUD ha bisogno di ulteriori guadagni nelle azioni cinesi.

Per quanto riguarda gli eventi di rischio di questa settimana, la riunione della BoJ, l'inflazione PCE di base negli Stati Uniti e l'IPC nel Regno Unito sono le voci più importanti per i trader. A conti fatti, a meno che la BoJ non sorprenda davvero il mercato, è difficile che questi eventi facciano deragliare la storia del rischio in modo significativo, quindi la domanda sarà se i trader inizieranno a chiudere i loro libri, ridurre le esposizioni e bloccare i rendimenti. Oppure c'è ancora un'ultima spinta agli asset rischiosi?

I commenti di John Williams hanno moderatamente smorzato gli animi e potrebbero essere sufficienti per dare una tregua a breve termine al flusso rialzista. Vedremo.

I rialzisti si sono divertiti per tutto l'anno o c'è ancora un'ultima occasione?

Buona fortuna a tutti.

Gli eventi di rischio per la settimana a venire:

Riunione della BoJ (19 dicembre - orario non stabilito) – dopo i recenti commenti del vice governatore della BoJ Himino, secondo cui un'uscita dalla politica ultra-allentata può offrire benefici all'economia, il mercato ha maturato l'idea che la politica monetaria della BoJ potrebbe cambiare. Il rapporto TANKAN della scorsa settimana ha dato ulteriore forza a questa idea, con le imprese giapponesi che hanno visto l'inflazione al di sopra dell'obiettivo della BoJ del 2% entro 5 anni per il 6° trimestre consecutivo. Nonostante i recenti movimenti degli asset in JPY, il mercato non ci si aspetta un cambiamento dei tassi e un'uscita dai tassi di interesse negativi in questa riunione, anche se potrebbe orientarsi verso un cambiamento nella riunione di gennaio. Detto questo, non si può escludere un cambiamento di politica a sorpresa, sia per quanto riguarda i tassi sia per quanto riguarda la YCC, quindi è bene tenere d'occhio le esposizioni a JPY e JPN225.

Verbali della RBA di dicembre (19 dicembre 11:30 AEDT) – dopo aver mantenuto i tassi fermi nella riunione di dicembre ed essersi astenuti dal modificare in larga misura la dichiarazione, i verbali non dovrebbero preoccupare troppo i trader dell'AUD. Tatticamente orientati allo short EURAUD per 1,5900/20.

CPI dell'UE (finale) (19 dicembre 21:00 AEDT) – dato che si tratta di un dato finale e che il mercato non è alla ricerca di un cambiamento nei numeri dell'IPC principale precedentemente riportati dal 2,4% a/a e dell'IPC core a/a al 3,6%, questo dovrebbe essere un evento a bassa volatilità. Tuttavia, dovrebbe ricordare ai trader il forte calo delle pressioni inflazionistiche nell'UE, che rafforza l'ottimismo di un taglio dei tassi a marzo da parte della BCE.

Tasso di prestito primario cinese a 1 e 5 anni (20 dicembre 18:00 AEDT) – il mercato si aspetta che il tasso primario rimanga invariato per il tasso a 1 e 5 anni, rispettivamente al 3,45% e al 4,2%. Sebbene un taglio del prime rate sembri a basso rischio, c'è il rischio di un taglio a breve termine dei requisiti di riserva delle banche, anche se è improbabile che avvenga in questa riunione.

Inflazione CPI nel Regno Unito (20 dicembre 18:00 AEDT) – il mercato si aspetta che l'IPC britannico stampi uno 0,1% mensile / 4,3% a/a (dal 4,6%), e l'IPC core al 5,6% (5,7%). Il mercato valuta al 20% la possibilità che la BoE tagli nella riunione di marzo, con una previsione di 25 pb per giugno. La stampa dell'IPC britannico potrebbe avere un impatto su questa valutazione e, di conseguenza, sulla sterlina.

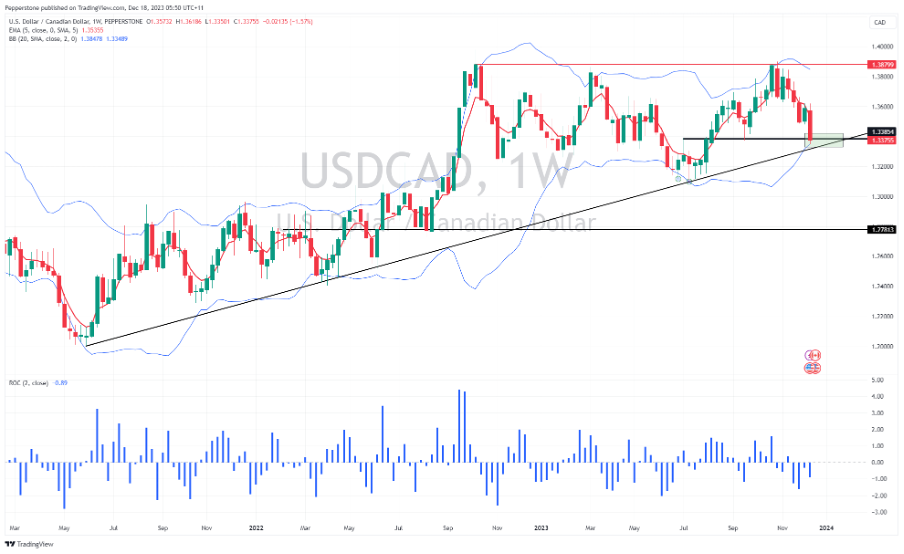

Inflazione CPI in Canada (20 dicembre 00:30 AEDT) – il mercato prevede che l'IPC principale si attesti a -0,2% su base mensile / 2,8% su base annua (dal 3,1%) e l'IPC core al 3,3% (3,6%). Il mercato valuta al 72% la possibilità di un taglio da parte della BoC a marzo, quindi la stampa dell'IPC potrebbe avere un impatto su tale valutazione. L'USDCAD cerca un supporto a 1,3325 - la tendenza al rialzo tracciata dal minimo di maggio 2021.

Fiducia dei consumatori USA (21 dicembre 02:00 AEDT) – la stima mediana è per un miglioramento della fiducia con l'indice previsto a 104,0 (da 102,0). Un rialzo di questa serie di dati potrebbe sostenere gli asset rischiosi.

CPI nazionale giapponese (22 dicembre 10:30 AEDT) – il consenso è per un'inflazione headline moderata al 2,8% a/a (dal 3,3%) e CPI core al 3,8% (4%). È improbabile che si tratti di un evento volatile per il JPY, ma vale la pena di tenerlo d'occhio se si gestisce un'esposizione al JPY in base ai dati.

Inflazione PCE core USA (23 dicembre 00:30 AEDT) – dopo aver esaminato i recenti dati CPI e PPI degli Stati Uniti, il mercato ritiene che l'inflazione PCE headline si attesterà allo 0,00% mensile / 2,8% a/a (dal 3%), e la PCE core allo 0,2% mensile / 3,3% a/a (3,5%). La traiettoria dell'inflazione è uno dei motivi principali per cui il mercato valuta un rischio così elevato di taglio dei tassi a marzo, per cui un dato inferiore al consenso potrebbe consolidare questa scelta e pesare sull'USD.

Riunione della banca centrale della Colombia (20 dicembre 05:00 AEDT) – il consenso è per un taglio di 25 pb al 13%, con il rischio di una sospensione. L'USDCOP sembra pesante, quindi il rischio di ribasso è modesto, con una sospensione fuori dal consenso come potenziale fattore scatenante - una rottura al di sotto di 3960 suggerisce nuovi minimi annuali.

Riunione della banca centrale cilena (20 dicembre 08:00 AEDT) – la previsione mediana è che il tasso di riferimento venga tagliato di 75 pb all'8,25% (dal 9%), ma dato il recente rapporto sull'inflazione, c'è un rischio elevato di un taglio più contenuto di 50 pb all'8,5%. L'USDCLP ha bisogno di un catalizzatore, poiché il mercato sembra felice di fare trading tra 890 e 860.

CPI bisettimanale del Messico (21 dicembre 23:00 AEDT) – il mercato vede un 4,36% a/a (dal 4,33%). USDMXN segue un range compreso tra 17,57 e 17,05 - e ha bisogno di un catalizzatore per promuovere un movimento di slancio.

Pepperstone non dichiara che il materiale qui fornito sia accurato, attuale o completo e pertanto non dovrebbe essere considerato tale. Le informazioni, sia da terze parti o meno, non devono essere considerate come una raccomandazione, un'offerta di acquisto o vendita, la sollecitazione di un'offerta di acquisto o vendita di qualsiasi titolo, prodotto finanziario o strumento, o per partecipare a una particolare strategia di trading. Non tiene conto della situazione finanziaria o degli obiettivi di investimento dei lettori. Consigliamo a tutti i lettori di questo contenuto di cercare il proprio parere. Senza l'approvazione di Pepperstone, la riproduzione o la ridistribuzione di queste informazioni non è consentita.