- Italiano

- English

- Español

- Français

Il Playbook settimanale del trader: è in arrivo una svolta tattica per l'USD?

La notizia che il Congresso ha miracolosamente rinviato lo shutdown del governo per 45 giorni dovrebbe essere accolta con favore dagli asset rischiosi e c'è un modesto rischio di gapping per l'apertura. Forse cinicamente, l'accordo evidenzia che il sistema politico statunitense non è sempre completamente inetto. Inoltre, mentre rivedremo la saga a metà novembre, uno shutdown prolungato, se considerato in combinazione con gli scioperi dell'auto e i rimborsi dei prestiti agli studenti, sarebbe stato il fattore scatenante dell'impatto negativo sul PIL del quarto trimestre degli Stati Uniti e ciò avrebbe potuto portare a un certo de-risking.

Inoltre, ora sappiamo con certezza che il Dipartimento del Lavoro degli Stati Uniti pubblicherà gli NFP questo venerdì, nonché il rapporto sull'IPC degli Stati Uniti (il 12 ottobre), cosa che potrebbe non essere avvenuta in caso di shutdown del governo. Ciò rimette sul tavolo la riunione del FOMC del 1° novembre come potenziale sede per un ulteriore rialzo dei tassi di 25 pb.

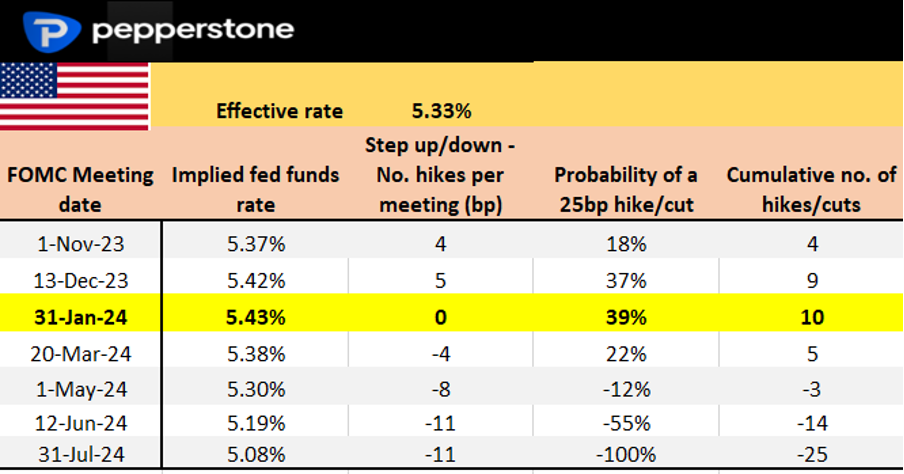

Con gli swap statunitensi che prevedono un rialzo di soli 4 pb per la riunione del FOMC del 1° novembre, si potrebbe sostenere che il mercato abbia scontato l'idea che la Fed non sarà in possesso di questi dati importanti per prendere una decisione informata su un rialzo a novembre. Dovremmo assistere a un lieve aumento delle aspettative di rialzo dei tassi.

Con I profitti a parte (nei long in USD), ci si chiede dove altro parcheggiare il proprio capitale nel G10 FX? L'AUD e l'NZD si sono alzati di recente, ma il tono sarà di gran lunga migliore in Cina, e con i mercati dei capitali cinesi chiusi questa settimana per la Golden Week, potrebbe essere una decisione anticipata. I PMI cinesi del fine settimana, con il settore manifatturiero in espansione per la prima volta da marzo, offriranno certamente un vento di coda a questi proxy cinesi.

Tuttavia, ancora una volta i mercati saranno probabilmente tenuti in ostaggio dalla direzione dei rendimenti obbligazionari statunitensi, dall'eccezionalità del dollaro e dal posizionamento.

Dal punto di vista tattico, mi piace che il greggio si consolidi al di sotto dei 96 dollari, e con esso anche le operazioni su CAD e NOK dovrebbero perdere slancio. L'oro è in balia dell'USD e dei tassi reali, ma dopo un'enorme settimana di ribasso, i rialzisti cercheranno limiti d'acquisto a 1810 dollari, sperando in un'uscita un po' più rapida. Sebbene il prezzo abbia chiuso al di sotto del supporto di 4329, l'US500 mantiene il supporto del canale e mi sto avvicinando ai long a 4400/50, con uno stop al di sotto di 4230.

Vediamo cosa ci riserva il mese di ottobre, ma è incoraggiante che negli ultimi tempi i mercati abbiano ripreso a pulsare.

L'evento principale di rischio da navigare questa settimana:

US nonfarm payrolls (6 ottobre 23:30 AEDT) - Con il Congresso che ha miracolosamente scongiurato lo shutdown del governo, gli US nonfarm payrolls (NFP) diventano un evento di rischio da gestire per i trader. Il consenso per i NFP è di 165k posti di lavoro (il range degli economisti è compreso tra 250k e 105k), che sarebbe leggermente superiore alla media a tre mesi di 150k posti di lavoro. Il tasso U/E dovrebbe scendere al 3,7%, anche se il tasso di partecipazione giocherà di nuovo un ruolo in questo risultato. La retribuzione media oraria (AHE) è attesa al 4,3% su base annua e 0,3% su base mensile. In parole povere, un dato sui salari NF inferiore a 140k dovrebbe mettere sotto pressione l'USD - al di sopra di 200k, dovrebbe vedere acquirenti di USD, anche se l'entità del movimento sarà determinata dagli AHE e dal tasso U/E.

Prezzi degli swap USA per riunione

US ADP payrolls (4 ottobre 23:15 AEDT) - il consenso si attesta a 150k posti di lavoro nel rapporto ADP payrolls (da 177k in agosto), con un range di stime degli economisti fissato tra 228k e 102k. Il mercato di solito reagisce al rapporto ADP quando si registra un'eccessiva differenza rispetto al consenso (come nel caso dei dati di luglio e maggio), ma con il ritorno degi NFP come evento clou di questa settimana, il rapporto ADP riceve un'attenzione minore.

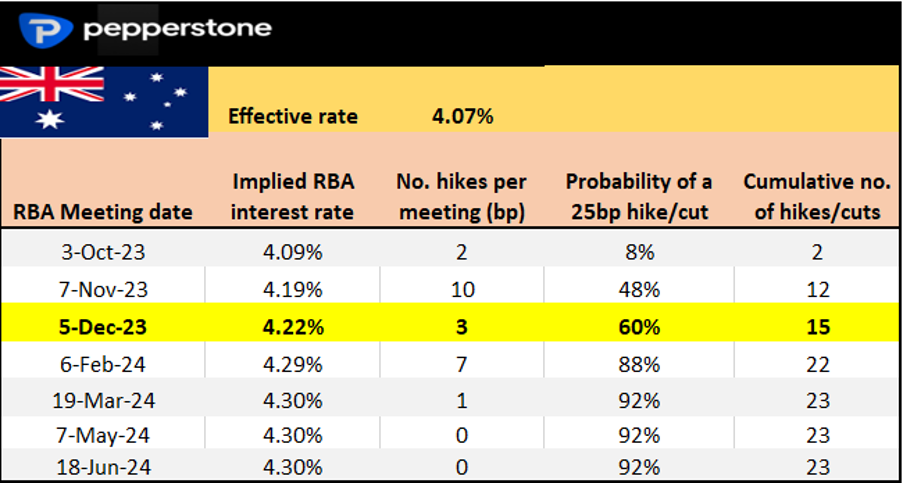

Riunione della RBA (3 ottobre 14:30 AEDT) - sarebbe una grande sorpresa se la RBA rialzasse i tassi in questa riunione e vediamo che i futures sui tassi d'interesse danno un basso 8% di possibilità di rialzo al 4,35%. Ma soprattutto, vediamo un prezzo di 12 pb di rialzo - una probabilità del 50% - per la riunione di novembre, per cui il mercato valuterà la dichiarazione della RBA e la guidance per i tassi rispetto a questo prezzo. Un atteggiamento restrittivo sembra il risultato più probabile, con modesti rischi di rialzo per l'AUD durante la prima riunione del capo della RBA Bullock. L'AUDCHF è stata una bestia da soma, con un rally in 11 degli ultimi 12 giorni - sono lieto di mantenere le posizioni lunghe fino a quando il prezzo non chiuderà al di sotto dell'EMA a 8 giorni.

Tariffe AUD prezzi per riunione

Riunione della RBNZ (4 ottobre 12:00 AEDT) - La RBNZ manterrà quasi certamente i tassi al 5,5%, ma come la RBA, le aspettative del mercato sono passate al 50% di possibilità di un rialzo nella riunione della RBNZ di novembre. I commenti e le indicazioni che suggeriscono la possibilità di un nuovo rialzo potrebbero spingere il NZD. I long su NZDCAD sembrano interessanti, avendo rotto l'intervallo di consolidamento da 0,8100 a 0,7950: può salire?

ISM dei servizi USA (5 ottobre 01:00 AEDT) - dovremmo assistere a un certo indebolimento dell'indice dei servizi, con il consenso a 53,5 (contro i 54,5 di agosto) - 53,5 rappresenterebbe comunque un buon livello di crescita nei servizi e rafforzerebbe la tesi dell'eccezionalismo statunitense. Ci si aspetterebbe un solido sell-off del dollaro USA su una stampa intorno/al di sotto di 50, e un rally esagerato al di sopra di 55,0.

ISM manifatturiero degli Stati Uniti (3 ottobre 01:00 AEDT) - l'opinione comune è che l'indice di diffusione si attesterà a 47,9, il che rappresenterebbe un'altra contrazione, ma un modesto miglioramento rispetto al dato di agosto di 47,6. Un numero al di sotto di 45 sarebbe uno shock e potrebbe vedere i longs del dollaro cercare di ridursi, portando probabilmente il DXY verso il minimo di venerdì a 105,65. Un dato superiore a 50,0 sarebbe anch'esso una sorpresa e probabilmente stimolerebbe un nuovo rialzo dell'USD, che dovrebbe portare l'USDJPY a 150.

US JOLTS job openings (4 ott 01:00 AEDT) - Il mercato prevede 8,83 milioni di posti di lavoro aperti in agosto (da 8,827 milioni). Il consolidamento delle aperture di posti di lavoro dopo un forte calo rispetto ai 12 milioni di aperture di marzo 2022 sembra altamente probabile.

UK Decision Makers Panel (5 ottobre 19:30 AEDT) - il mercato vede i prezzi alla produzione a 3 mesi (inflazione) 20bp più bassi rispetto all'ultima chiamata al 4,7% e le aspettative di prezzo a 1 anno scendere al 4,6%. Il prezzo degli swap sulla sterlina prevede 19 pb di rialzi entro febbraio 2024, quindi un esito negativo delle prospettive del DMP potrebbe ridurre le aspettative di mercato sui tassi e pesare ulteriormente sulla sterlina. Personalmente non posso fare a meno di schierarmi con la BoE che ha finito di aumentare i tassi. Il ribasso di GBPAUD e GBPNZD sembra interessante, anche se entrambe le coppie sono state vendute duramente a settembre.

UK Global/CIPS services PMI (4 ottobre 19:30 AEDT) - si tratta di una lettura finale della pubblicazione del PMI dei servizi del Regno Unito di settembre, anche se il mercato non si aspetta una revisione rispetto al dato annunciato di 47,2 per l'indice di diffusione. GBPUSD mantiene un canale di regressione (tracciato dal massimo del 13 luglio) - per i conti del momentum, gli ordini di sell-stop attraverso 1,2180 hanno senso.

Rapporto sull'occupazione in Canada (6 ottobre 23:30 AEDT) - con un occhio al greggio, i trader del CAD guarderanno alle esposizioni FX sul rapporto canadese sull'occupazione. I fondi a leva detengono una consistente posizione lunga sul CAD e "sperano" in un rapporto sui posti di lavoro eclatante per mettere in gioco un rialzo dei tassi (alla riunione della BoC del 25 ottobre), dove il mercato degli swap attribuisce il 28% di probabilità di un rialzo a questa riunione e il 56% di probabilità di un rialzo alla riunione di dicembre - i dati sui posti di lavoro potrebbero influenzare le aspettative del mercato, così come il CAD. L'opinione comune è che a settembre siano stati creati 20.000 posti di lavoro e che il tasso di disoccupazione sia salito al 5,6%.

Esportazioni coreane (1 ottobre, ore 11:00 AEDT) - le aspettative di un calo del 9,3% delle esportazioni coreane a settembre saranno monitorate, soprattutto alla ricerca di segnali di flussi commerciali verso la Cina. USDKRW è stato un forte momentum long e, come abbiamo visto, ha sfondato i massimi di inizio anno - riuscirà a spuntarla? La debolezza dei dati sulle esportazioni potrebbe far salire ulteriormente l'USD in questa coppia.

- Powell e Harker (3 ottobre 02:00 AEST), Williams, Mester, Bostic, Bowman, Goolsbee, Mester, Daly

- Catherine Mann, Broadbent

- Interventi della BCE - 16 interventi questa settimana.

Related articles

Pepperstone non dichiara che il materiale qui fornito sia accurato, attuale o completo e pertanto non dovrebbe essere considerato tale. Le informazioni, sia da terze parti o meno, non devono essere considerate come una raccomandazione, un'offerta di acquisto o vendita, la sollecitazione di un'offerta di acquisto o vendita di qualsiasi titolo, prodotto finanziario o strumento, o per partecipare a una particolare strategia di trading. Non tiene conto della situazione finanziaria o degli obiettivi di investimento dei lettori. Consigliamo a tutti i lettori di questo contenuto di cercare il proprio parere. Senza l'approvazione di Pepperstone, la riproduzione o la ridistribuzione di queste informazioni non è consentita.