- Italiano

- English

- Español

- Français

Analisi

Il playbook per la settimana del trader: Stai semplicemente al gioco

La liquidità non è attualmente il catalizzatore ribassista per il calo delle azioni che molti pensavano potesse essere.

I dati economici continuano a frustrare coloro che hanno posizionato i loro portafogli per una recessione: la fiducia dei consumatori negli Stati Uniti, le vendite di nuove case e i beni durevoli arrivano tutti più caldi del previsto. Allo stesso tempo, l'inflazione di base PCE negli Stati Uniti è risultata leggermente più morbida al 4,6%, con dati di inflazione di base più morbidi anche in Giappone (Tokyo), Europa e Canada.

Sembra che le buone notizie economiche siano veramente buone notizie per le azioni e per le valute ad alto beta. Ad esempio, durante la settimana, le aspettative di mercato per il tasso massimo dei fondi federali (attualmente previsto per novembre) sono aumentate di 7 punti base al 5,4%. Nonostante una politica più stringente prevista dalla Fed, i titoli del Tesoro USA a 2 anni hanno guadagnato 15 punti base (al 4,89%) durante la settimana, eppure, nonostante l'aumento dei rendimenti dei titoli, il NAS100 è salito del 2,2%, chiudendo il miglior primo semestre di sempre con un notevole guadagno del 39%.

Vediamo anche breakout rialzisti nell'US500 e nelle azioni dell'UE, con l'SPA35 in breakout, mentre il rischio è che l'FRA40 riprovi i massimi del 17 aprile.

Come vediamo nel calendario qui sotto, la settimana a venire si concentrerà molto sul mercato del lavoro. A differenza dei mesi recenti, fintanto che i dati sulla crescita e sull'occupazione rimangono solidi e indicano che una recessione negli Stati Uniti è una storia del 2024, e con l'inflazione che si avvicina alla target, i tori dell'equity (e del rischio) continueranno ad acquistare nei cali. I tori del rischio vorranno un rapporto solido sugli occupati non agricoli, ma qualsiasi fiducia sarà condizionata dal fatto che gli stipendi orari medi (AHE) rimangano al di sotto del 4,3%.

Nei mercati valutari, il dollaro statunitense è stato frustrante, e proprio quando i tori speravano in una rottura della resistenza a 103,38 (nell'indice del dollaro statunitense), i venditori hanno invertito la tendenza positiva. Rimane attenta alla possibilità di interventi da parte del Giappone, in particolare con lo yen ponderato per il commercio che è sceso dello 0,5% durante la settimana e ben al di sotto dei livelli da settembre 2022, quando il Ministero delle Finanze ha acquistato 2,8 trilioni di yen. Abbiamo visto segnali chiari che la PBoC ha raggiunto il suo livello di tolleranza su USDCNY e sta reagendo. USDCNH rimane al centro di tutte le mosse del dollaro statunitense.

La settimana inizierà in modo tranquillo con la Festa dell'Indipendenza negli Stati Uniti domani, ma vedremo se il nuovo mese porterà una nuova tendenza. Tuttavia, sapendo che il NAS100 è aumentato negli ultimi 15 mesi consecutivi di luglio, sembra che il "pain trade" sia ancora al rialzo e le probabilità siano inclinate verso livelli più alti. Mantenere la mente aperta ci servirà sempre bene nel trading, ma per ora, sono contento di lasciarmi semplicemente guidare da essa.

NAS100 settimanale: ha stampato una settimana esterna rialzista.

Tattica della settimana: Long NAS100 (ordini stop) sopra 15,220. Un nuovo mese, ma nulla cambia - Cavalca il momentum e i forti diventano più forti.

Operazioni alpha in retrospettiva:

- Trading FX G10 e EM della scorsa settimana: Long NOKSEK (+1.8% la scorsa settimana), long USDRUB (+5.4%)

- Trading sugli indici azionari della scorsa settimana: Long SPA35 (+3.5%) - ai massimi livelli dal febbraio 2020

- Operazioni sulle materie prime della scorsa settimana: short sul mais (-16%), long sul cacao +4.6% (forte trend rialzista)

- Operazioni azionarie da tenere d'occhio - Bega Cheese (BGA.AU) - le azioni sono scese per 8 giorni consecutivi. Apple (con un obiettivo di $200 e una capitalizzazione di mercato superiore a $3 trilioni)

I principali rischi evento per la settimana a venire sono i seguenti:

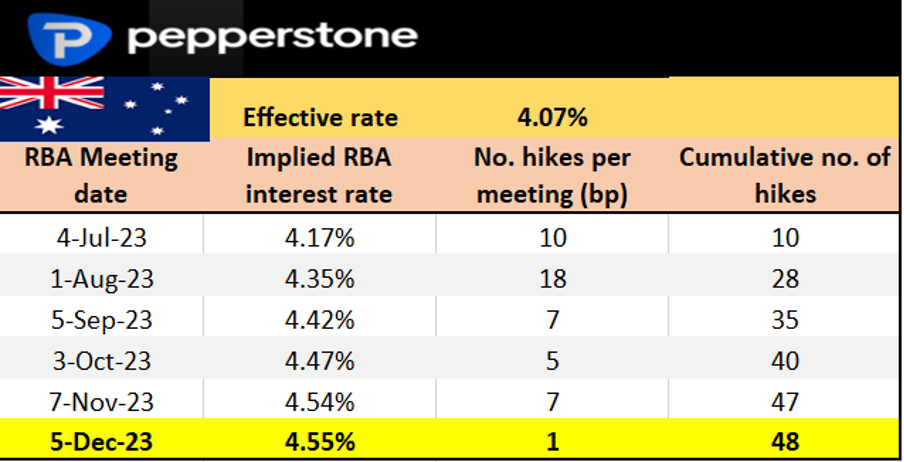

Riunione della RBA (martedì 14:30 AEST) - È difficile ricordare un momento in cui prendere una decisione sulla politica della RBA fosse così equilibrato. Si potrebbe fare un'ottima argomentazione sia per un rialzo che per una conferma dello status quo. La comunità degli economisti è divisa a metà (14 su 27 economisti si aspettano una pausa), e i future dei tassi australiani indicano una probabilità del 40% di un rialzo. Date queste dinamiche, la RBA potrebbe inclinarsi verso la strada con meno rimpianti e decidere di alzare i tassi. Durante la settimana, prevedo che l'AUDUSD si negozierà in un range compreso tra 0.6750 e 0.6580. AUDNZD è il modo più chiaro per giocare sulla riunione della RBA e sulla divergenza delle politiche relative, e durante la settimana, considererei di vendere sui rally fino a 1.0950/60.

Futures sui tassi di interesse australiani - aspettative per la politica della RBA per ogni riunione.

Dati economici chiave per la settimana a venire:

ISM Manufacturing degli Stati Uniti (martedì 00:00 AEST) - Il mercato si aspetta un leggero miglioramento del ritmo di declino, con il consenso fissato a 47.2 (rispetto al 46.9 del mese scorso). Potrebbe essere necessario un dato superiore a 50 per stimolare il dollaro statunitense, anche se un valore sopra 50 sorprenderebbe sicuramente. I dati positivi sembrano essere un fattore positivo per gli asset rischiosi, nonostante il rialzo dei rendimenti obbligazionari, quindi ci si aspetta che i mercati azionari salgano su una lettura più forte delle attese.

Richieste settimanali di sussidi di disoccupazione negli Stati Uniti (giovedì 22:30 AEST) - Il consenso degli economisti è di 245.000 richieste settimanali. La scorsa settimana abbiamo visto una forte reazione alla lettura delle richieste inferiore alle attese, quindi sappiamo che il mercato sta osservando attentamente questo dato. Detto ciò, sarebbe necessario un aumento/diminuzione significativo rispetto alla lettura della scorsa settimana (239.000) per avere un impatto significativo questa volta.

JOLTS Job Openings (venerdì 00:00 AEST) - Il consenso indica che le offerte di lavoro dovrebbero scendere a 9,98 milioni (da 10,1 milioni). Un calo al di sotto di 10 milioni di offerte di lavoro sarebbe un ulteriore sollievo per gli asset rischiosi. Una grande sorpresa al rialzo potrebbe far salire i rendimenti dei titoli del Tesoro statunitense (e abbassare i rendimenti) e l'USDJPY dovrebbe trovare venditori.

ISM Services degli Stati Uniti (venerdì 00:00 AEST) - Il consenso del mercato indica una crescita leggermente più forte nel settore dei servizi degli Stati Uniti a 51,3 (rispetto a 50,3). Anche in questo caso, ci aspettiamo letture estreme rispetto al consenso, ma un valore superiore a 52.0 metterebbe davvero in discussione l'idea di una frenata economica nel breve termine.

Non-Farm Payrolls degli Stati Uniti (venerdì 22:30 AEST) - Il dato economico principale della settimana, dove il consenso del mercato è per 225.000 nuovi posti di lavoro (la stima degli economisti varia tra 263.000 e 124.000). Si prevede che il tasso di disoccupazione scenda al 3,6% (dal 3,7%), con i guadagni orari medi attesi al 4,2% su base annua. I dati recenti suggeriscono che il rischio sia per un numero superiore a 200.000, avendo superato le aspettative per 14 stampe consecutive dei Non-Farm Payrolls. Una grande sorpresa al rialzo dovrebbe far salire con forza l'USDJPY e spingere la Banca del Giappone e il Ministero delle Finanze un passo più vicino all'intervento per frenare l'apprezzamento dello yen.

Rapporto sull'occupazione del Canada (venerdì 22:30 AEST) - Il consenso indica la creazione di 20.000 posti di lavoro e un lieve aumento del tasso di disoccupazione al 5,3%. Con 13 punti base di rialzi già prezzati per la riunione del 12 luglio della Banca del Canada (BoC), l'esito del rapporto sull'occupazione potrebbe influenzare questa valutazione e di conseguenza il CAD. Sulla coppia USDCAD c'è stata chiara indecisione ultimamente, pertanto sarei propenso a comprare/vendere una rottura dei livelli di 1,3285 o 1,3116.

Tassi di inflazione in Messico (venerdì 22:00 AEST) - Coloro che ritengono che la Banca del Messico (Banxico) ridurrà i tassi a novembre o dicembre osserveranno attentamente l'inflazione. Il mercato si aspetta un ulteriore calo dell'inflazione al 5,07% per l'indice generale e al 6,87% per l'inflazione core (rispetto al 7,39%). I carry traders sono ancora attratti dal peso messicano e sono disposti a sfruttare qualsiasi debolezza, quindi è probabile che il cambio USDMXN testi i minimi recenti a 17,0227.

Relatori delle banche centrali:

BCE - Villeroy, Guindos, Lagarde (sabato 02:45 AEST)

BoE - Catherine Mann (sabato 00:30 AEST), Bailey (domenica 17:30 AEST)

USA - Verbali del FOMC (giovedì 04:00 AEST), Williams e Logan

Related articles

Pepperstone non dichiara che il materiale qui fornito sia accurato, attuale o completo e pertanto non dovrebbe essere considerato tale. Le informazioni, sia da terze parti o meno, non devono essere considerate come una raccomandazione, un'offerta di acquisto o vendita, la sollecitazione di un'offerta di acquisto o vendita di qualsiasi titolo, prodotto finanziario o strumento, o per partecipare a una particolare strategia di trading. Non tiene conto della situazione finanziaria o degli obiettivi di investimento dei lettori. Consigliamo a tutti i lettori di questo contenuto di cercare il proprio parere. Senza l'approvazione di Pepperstone, la riproduzione o la ridistribuzione di queste informazioni non è consentita.

.jpg?height=420)