- Italiano

- English

- Español

- Français

Il playbook del trader per la settimana: giocare in difesa verso la fine del trimestre

Per impostare una piattaforma per la settimana a venire: il dollaro statunitense si è rafforzato in 4 dei 5 giorni precedenti (guadagnando lo 0,6%), mentre la scorsa settimana abbiamo assistito a un mare rosso nei nostri principali indici azionari: l'HK50 (-4,7%) e il GER40 (-3,2%) sono stati i più colpiti in termini percentuali settimanali. Gli indici azionari statunitensi stanno scendendo verso la fine del trimestre, ma sono le piccole aziende statunitensi che devono stare sotto osservazione, con l'indice US2000 come il più debole - le banche regionali statunitensi nuovamente sotto i riflettori e facili da vendere, mentre l'ETF KRE punta ora a $36,00.

Punti salienti per i trader da considerare:

• Flussi di posizionamento a fine mese e trimestre.

• Forum BCE a Sintra - interventi di Powell della Fed, Lagarde della BCE, Ueda della BoJ e Bailey della BoE.

• Inflazione core PCE negli Stati Uniti.

• PMI manifatturiero/servizi in Cina.

• Letture sull'inflazione in Australia, Europa, Canada e Giappone (CPI di Tokyo).

• Prezzi delle case e approvazioni ipotecarie nel Regno Unito (Nationwide).

• Dinamiche di liquidità - aumento dell'emissione di obbligazioni negli Stati Uniti, aumento della QT e rimborsi dei prestiti TLTRO della BCE.

• Riunione della Riksbank svedese (ci si aspetta un aumento dei tassi del 25 bp).

Gioco tattico della settimana: vendere i rimbalzi nell'AUDCAD fino a 0,8890.

Trading con lo specchietto retrovisore:

Operazioni alfa della scorsa settimana:

- Trading sulle valute G10 ed EM: posizione short su AUDCAD (-3,1% la scorsa settimana), posizione long su USDTRY (+6,4%).

- Trading sugli indici azionari della scorsa settimana: posizione short sull'HK50 (-4,7%).

- Trading sulle materie prime della scorsa settimana: posizione short su XAGUSD (-7,3%).

Le banche sono al centro dell'attenzione:

I commenti della Segretaria al Tesoro degli Stati Uniti, Yellen, secondo cui si prevede una maggiore consolidazione all'interno delle banche e l'aumento del costo dei depositi che sta influenzando la redditività delle banche, hanno riacceso l'interesse dei trader su queste istituzioni. Di conseguenza, segniamo nuovamente sul calendario degli utili del secondo trimestre negli Stati Uniti l'inizio delle operazioni con JPM il 14 luglio.

Possiamo estendere la nostra attenzione al di fuori degli Stati Uniti e vedere le banche a livello globale come candidati principali per le posizioni corte. In particolare nel Regno Unito e in Australia, dove Lloyds e NatWest sono in picchiata e molti si interrogano sulla qualità degli asset e sulle elevate prospettive di ROE di queste istituzioni nel contesto della crisi dei mutui e degli affitti nel Regno Unito in corso. Per i trader su AUS200, BoQ e ANZ sembrano particolarmente vulnerabili a ulteriori ribassi, anche se tatticamente, considererei un trade long su CBA e short su ANZ come una strategia di coppie (pairs trade).

Sarà influenzata la sterlina britannica dalle ridotte aspettative di crescita?

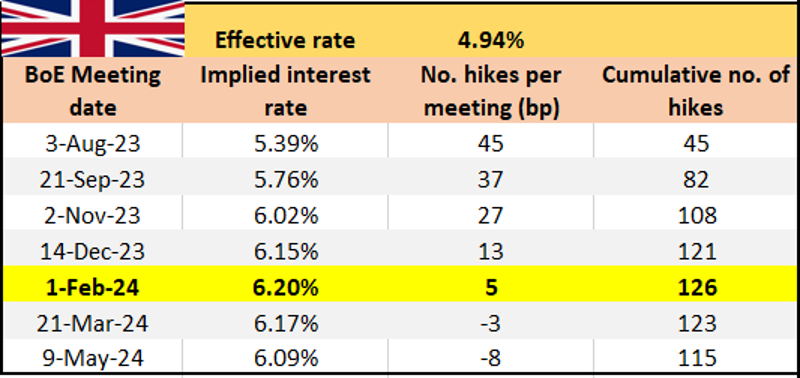

Con le banche britanniche al centro dell'attenzione, per quanto riguarda i dati, ci si concentrerà sui dati dei prezzi delle case di Nationwide (previsto un calo del 4% su base annua) e sulle approvazioni ipotecarie (+49.000 a maggio) nella prossima settimana. Il mercato ha già prezzato un altro aumento di 50 punti base da parte della Banca d'Inghilterra (BoE) il 3 agosto, con un tasso di interesse bancario massimo del 6,2% entro febbraio 2024. Tuttavia, nonostante le previsioni secondo cui la sterlina britannica dovrebbe ora affrontare venti contrari mentre la valuta si trasforma da carry a un gioco relativo alla crescita, non stiamo vedendo che ciò si rifletta nell'azione dei prezzi.

È anche importante considerare le aspettative riflesse nei prezzi degli swap del Regno Unito per le prossime riunioni della BoE.

Ammesso che la curva dei titoli di stato del Regno Unito si sia abbassata, sembra che GBPAUD, GBPNOK e GBPNZD abbiano ancora ulteriori opportunità di crescita. Mi aspetto che GBPUSD testi 1,2680, dove potrebbe incontrare acquirenti interessati.

Negli Stati Uniti, stiamo osservando segnali di una ridotta liquidità del sistema, con le riserve bancarie che sono diminuite di 102 miliardi di dollari la scorsa settimana e che stanno iniziando a svolgere un ruolo più rilevante nel sostenere la massiccia ricostruzione del Tesoro statunitense. Questa settimana assisteremo a un'ulteriore significativa emissione di titoli di Stato e obbligazioni statunitensi, e dovremmo vedere una diminuzione maggiore delle detenzioni di titoli di Stato statunitensi da parte della Fed. Tuttavia, con i flussi di riequilibrio che rappresentano un fattore chiave, vedremo se questa emissione avrà un impatto sugli asset a rischio.

Dati USA da considerare:

I dati economici degli Stati Uniti sono perlopiù di seconda categoria: beni durevoli, produzione manifatturiera regionale, vendite di nuove case e fiducia dei consumatori. Il punto saliente sarà il Core PCE (previsto venerdì alle 22:30 AEST), e il mercato prevede una lettura invariata al 4,7% - ancora una volta, questo potrebbe influenzare i prezzi per la riunione del FOMC del 26 luglio, dove il mercato prevede un rialzo di 18 punti base. Coloro che sperano in una pausa a luglio vorrebbero vedere un dato che offra la convinzione che la proiezione della Fed del 3,9% (entro la fine dell'anno) sia troppo alta.

Il dollaro statunitense ha mostrato segni di forza, con l'indice DXY che si attesta a 103. L'interesse verso il dollaro statunitense è dovuto alla diminuzione del momento di crescita in Cina ed Europa, quindi i dati statunitensi, la fiducia dei consumatori dell'UE e l'inflazione, e i dati PMI sulla produzione e i servizi della Cina (venerdì alle 11:30 AEST) richiedono attenzione particolare.

Sembra che il mercato non riesca ad entusiasmarsi per la gamma attuale di misure di stimolo della Cina, e vediamo USDCNH come un altro cross valutario che si è trasformato nel sogno dei trend follower e si negozia sopra 7,2100. Vedremo se la PBoC inizierà a reagire a questa situazione durante la settimana (attraverso il suo tasso di cambio CNY giornaliero), poiché livelli più alti potrebbero accelerare gli acquisti di USD rispetto all'AUD e all'EUR.

Restando lunghi su USDJPY, almeno per il momento

USDJPY rimane ben scambiato dai clienti e punta a salire verso 144,00. Come abbiamo segnalato la scorsa settimana, si sta avvicinando sempre di più alla possibilità di una manipolazione verbale da parte della BoJ/MoF. I trader hanno fatto notare i livelli elevati dell'RSI, ma questo non mi preoccupa particolarmente, poiché è il tasso di cambiamento che il MoF osserva più attentamente. Inoltre, vediamo che il prezzo presenta un premio del 4,3% rispetto alla media mobile a 50 giorni, che non è del tutto esteso. Un premio del 5%-7% (rispetto alla media mobile a 50 giorni) sarebbe necessario per avere una maggiore convinzione nell'operatività di inversione verso la media.

L'indice dei prezzi al consumo (CPI) in Australia influenzerà le aspettative sulle decisioni della RBA a luglio

In Australia, questa settimana avremo l'indice CPI mensile e le vendite al dettaglio. Attualmente, il mercato prezza una probabilità del 40% di un rialzo di 25 punti base da parte della RBA il 4 luglio, quindi questi dati potrebbero influenzare tale previsione. Ci sarà un lamento generale da parte delle famiglie se l'indice CPI (previsto mercoledì alle 11:30 AEST) non scenderà al valore consensuale del 6,1% (dal 6,8%). Se guardiamo alla distribuzione delle stime degli economisti, vediamo una gamma che va dal 6,9% al 5,6%, che è estremamente ampia. Un valore inferiore al 5% farebbe sì che i rialzi fossero esclusi dalla riunione di luglio della RBA e metterebbe sotto pressione il dollaro australiano.

(Distribuzione delle previsioni degli economisti per l'indice CPI mensile in Australia)

_.png)

Per quanto riguarda i discorsi delle banche centrali, verrà posta attenzione alla Conferenza di Sintra, dove interverranno Powell, Lagarde, Ueda e Bailey.

Il caso per un rialzo dell'oro

Anche le materie prime meritano un'attenta analisi: la mia preferenza per l'oro è di posizionare ordini di vendita con stop loss al di sotto di $1912, puntando a sfruttare il momentum ribassista fino e al di sotto di quella cifra. I sostenitori dell'oro vorranno un ritorno sopra i $1938 e, se le preoccupazioni sulla crescita che abbiamo visto alla fine della scorsa settimana si estendono alla nuova settimana, allora l'oro dovrebbe beneficiare come copertura, ma dovremmo anche vedere una diminuzione della pressione inflazionistica.

Il petrolio ha trovato acquirenti ai minimi della sua fascia di prezzo a $67.00 - un supporto significativo che dovrebbe essere seguito attentamente, soprattutto da coloro che desiderano ottenere profitti dai livelli importanti.

Related articles

Pepperstone non dichiara che il materiale qui fornito sia accurato, attuale o completo e pertanto non dovrebbe essere considerato tale. Le informazioni, sia da terze parti o meno, non devono essere considerate come una raccomandazione, un'offerta di acquisto o vendita, la sollecitazione di un'offerta di acquisto o vendita di qualsiasi titolo, prodotto finanziario o strumento, o per partecipare a una particolare strategia di trading. Non tiene conto della situazione finanziaria o degli obiettivi di investimento dei lettori. Consigliamo a tutti i lettori di questo contenuto di cercare il proprio parere. Senza l'approvazione di Pepperstone, la riproduzione o la ridistribuzione di queste informazioni non è consentita.