- Italiano

- English

- Español

- Français

La Fed Put è tornata: comprare il ribasso è il tema chiave del 2024

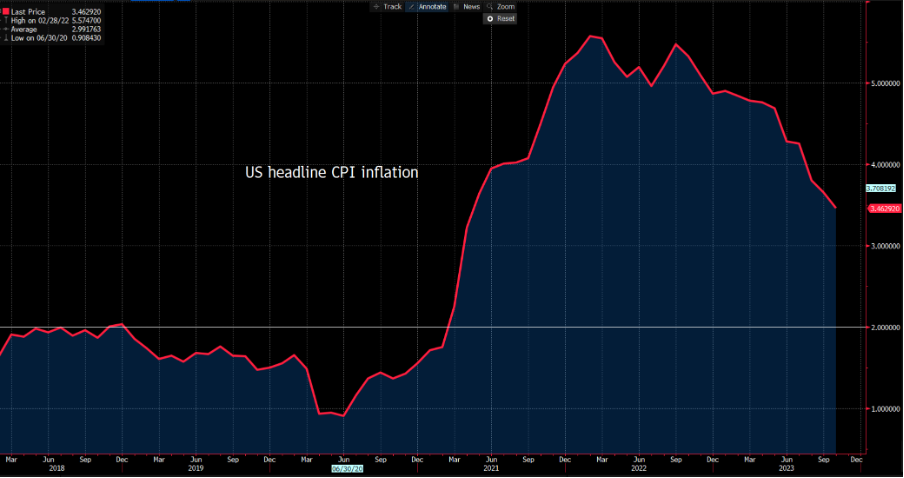

Se pensiamo al gennaio 2023, gli investitori vedevano l'inflazione in calo, con l'IPC nominale che passava dal 9,1% (nel giugno 2022) al 6,4% (a dicembre) - tuttavia, la fiducia in un ulteriore calo era ancora bassa e i trader vedevano il percorso dell'inflazione come uniformemente distribuito. Anche il livello assoluto era ancora molto alto e la Fed era decisa a ridurlo, mentre all'epoca l'opinione comune era che ciò potesse avvenire a spese di una recessione.

Era risaputo anche che la Fed era concentrata sulla riduzione del proprio bilancio attraverso il deflusso di 95 miliardi di dollari al mese (o QT). Per molti, la percezione di una liquidità ridotta ha comportato una sotto ponderazione o un ribasso sull'azionario e sul credito.

Non è difficile capire perché il mercato si sia sentito vulnerabile, ritenendo che lo storico salvatore dei mercati dei capitali non fosse più in grado di sostenere, anche con un calo del 15-20% dell'S&P500.

Il 2024 è una dinamica molto diversa

Nel 2024, la Fed ha un tasso sui fed funds del 5,3% con cui giocare e può tagliare i tassi se necessario per sostenere le imprese e i consumatori. Una situazione ben lontana dal mondo a tassi zero a cui siamo stati abituati per molti anni.

Avendo ridotto il bilancio di oltre $1T e disponendo di numerosi casi di studio che dimostrano l'efficacia dell'uso del suo bilancio nel fornire un sostegno mirato e immediato. I mercati sanno che la Fed non esiterà a utilizzare il proprio bilancio per fornire liquidità e capitali mirati al fine di evitare qualsiasi problema ritenuto potenzialmente sistemico.

Soprattutto, la distribuzione dell'inflazione statunitense è ora considerata distorta e unilaterale, con un'alta probabilità di livelli più bassi.

Pertanto, la Fed ha un maggiore margine di manovra per allentare la politica in caso di necessità e, sebbene i funzionari della Fed affermino che il loro lavoro non è finito e che l'ultima spinta per raggiungere l'obiettivo del 2% di inflazione è la parte più difficile, possono anticipare i tagli in modo molto più efficiente quando il PCE core è al 3,5% e in calo.

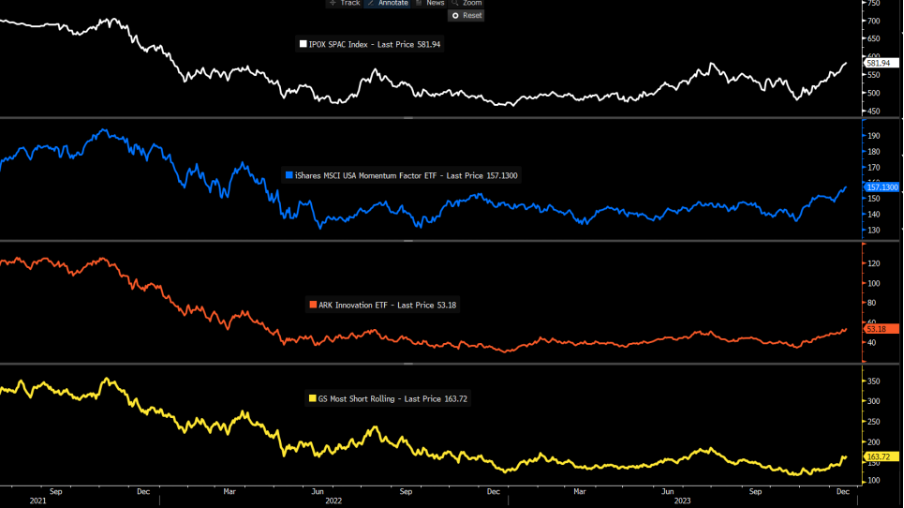

Negli ultimi tempi abbiamo assistito a massicci afflussi nei fondi azionari ed ETF statunitensi, ad un'accelerazione dei riacquisti di azioni societarie, che stanno sopprimendo la volatilità, e in generale a una FOMO a caccia di rendimenti di capitale. All'interno di questi flussi, c'è stata una rotazione attiva verso le azioni spazzatura e ad alta leva, nonché verso i titoli ad alto tasso di short interest: la fiducia è chiaramente euforica.

È facile sostenere che i trader sappiano che se nel 2024 si verificherà un evento di coda, allora questa volta sarà diverso e la Fed (e le altre banche centrali del mondo) sosterranno i mercati degli asset. Il prezzo di esercizio della "Fed Put" si è avvicinato molto al mercato.

La storia recente ha dimostrato che quando succedono cose brutte, quasi sempre vengono corrette in modo positivo e noi "scavalchiamo il muro della preoccupazione". È per questo che i fondi vendono costantemente volatilità sui picchi.

Il mantra per il 2024

Nel 2024 si parlerà di una "Fed Put" e i mercati potrebbero addirittura metterla alla prova e sfidare la Fed per scoprire la sua disponibilità ad agire e a sostenere. Per gli operatori di mercato, ciò suggerisce che il drawdown azionario sarà supportato e che il "buy the dip" tornerà in voga - non che sia davvero scomparso.

Pepperstone non dichiara che il materiale qui fornito sia accurato, attuale o completo e pertanto non dovrebbe essere considerato tale. Le informazioni, sia da terze parti o meno, non devono essere considerate come una raccomandazione, un'offerta di acquisto o vendita, la sollecitazione di un'offerta di acquisto o vendita di qualsiasi titolo, prodotto finanziario o strumento, o per partecipare a una particolare strategia di trading. Non tiene conto della situazione finanziaria o degli obiettivi di investimento dei lettori. Consigliamo a tutti i lettori di questo contenuto di cercare il proprio parere. Senza l'approvazione di Pepperstone, la riproduzione o la ridistribuzione di queste informazioni non è consentita.