- Italiano

- English

- Español

- Français

La situazione cambia a sfavore del dollaro?

Forse il modo più semplice, anche se un po’ rozzo, per valutare le tendenze del mercato a lungo termine è valutare dove viene scambiato il biglietto verde rispetto ai concorrenti del G10 in relazione alle principali medie mobili. Il cambio EUR/USD, ad esempio, viene ora scambiato al di sopra delle medie mobili a 100 e 200 giorni per la prima volta dalla fine dell’estate.

_Daily_16_2023-11-16_13-04-09.jpg)

Le cose, tuttavia, non sono così semplici. Altrove nel G10 FX, dopo aver registrato la sua giornata peggiore in un anno rispetto a un paniere di concorrenti, il biglietto verde ha mostrato alcuni timidi segnali di ripresa, con quel calo seguito da un consolidamento, piuttosto che da un inasprimento delle perdite.

L’indice del dollaro (DXY) è riuscito a mantenersi al di sopra della propria media mobile a 100 giorni, mantenendosi al tempo stesso al di sopra della soglia psicologicamente importante di 104, anche se il prezzo continua a essere scambiato vicino ai livelli più bassi da settembre. Nel frattempo, il GBPUSD ha respinto la più breve delle incursioni sopra la cifra di 1,25, poiché sia l'AUD che il NZD sono tornati rispettivamente sotto 0,65 e 0,60, sebbene anche i dati deludenti sul settore immobiliare cinese stiano giocando un ruolo.

_2023-11-16_13-06-14.jpg)

Sembra, quindi, che non tutto sia ancora perduto per i rialzisti dell’USD. Bisogna, quindi, interrogarsi sui fattori che stanno guidando l’USD e su dove si trova l’equilibrio del rischio.

I tassi, chiaramente, rimangono un fattore chiave del dollaro, anche se per ora sembra improbabile che qualsiasi slancio rialzista provenga dal settore del reddito fisso. I mercati sono chiaramente convinti che il ciclo di rialzi del FOMC sia ormai terminato, con l'OIS che non prevede alcuna possibilità di ulteriore inasprimento, il che porta ad un'elevata probabilità che i titoli del Tesoro, in particolare a lungo termine, difficilmente testeranno nuovamente il ciclo dei rendimenti elevati visto a metà ottobre. Anche se non si possono escludere ulteriori vendite, in particolare considerando il lato lungo piuttosto affollato, sembra probabile che i rendimenti continuino a scendere da qui in poi, poiché la disinflazione continuerà fino al 2024 e il forte slancio economico mostrato dall'economia statunitense per gran parte di quest'anno un po' svanisce.

È tuttavia importante riconoscere che, pur non scontando un ulteriore inasprimento, i mercati monetari scontano un ritmo aggressivo di allentamento a partire dalla metà del prossimo anno in poi, con tagli di circa 100 punti base previsti entro il prossimo dicembre. Si tratta di un ritmo che probabilmente mette un po’ a disagio la FOMC, dato che il mantenimento di condizioni finanziarie restrittive è considerato essenziale per riportare l’inflazione al target del 2% in un arco di tempo ragionevole.

Ciò pone un problema di comunicazione piuttosto complicato per i politici, mentre i mercati guardano alla riunione del FOMC di dicembre. È probabile che la dichiarazione venga modificata per riflettere l'inevitabile, cioè che ulteriori aumenti sono fuori discussione, anche se il Comitato dovrà farlo cercando, ancora una volta, di diffondere il messaggio "più alto più a lungo". Pertanto, è improbabile che il “dot plot” riesca a superare i tagli di 50 punti base attualmente previsti per il 2024, anche se sarà probabilmente necessaria una reazione più esplicita per spingere il dollaro al rialzo in modo sostenibile.

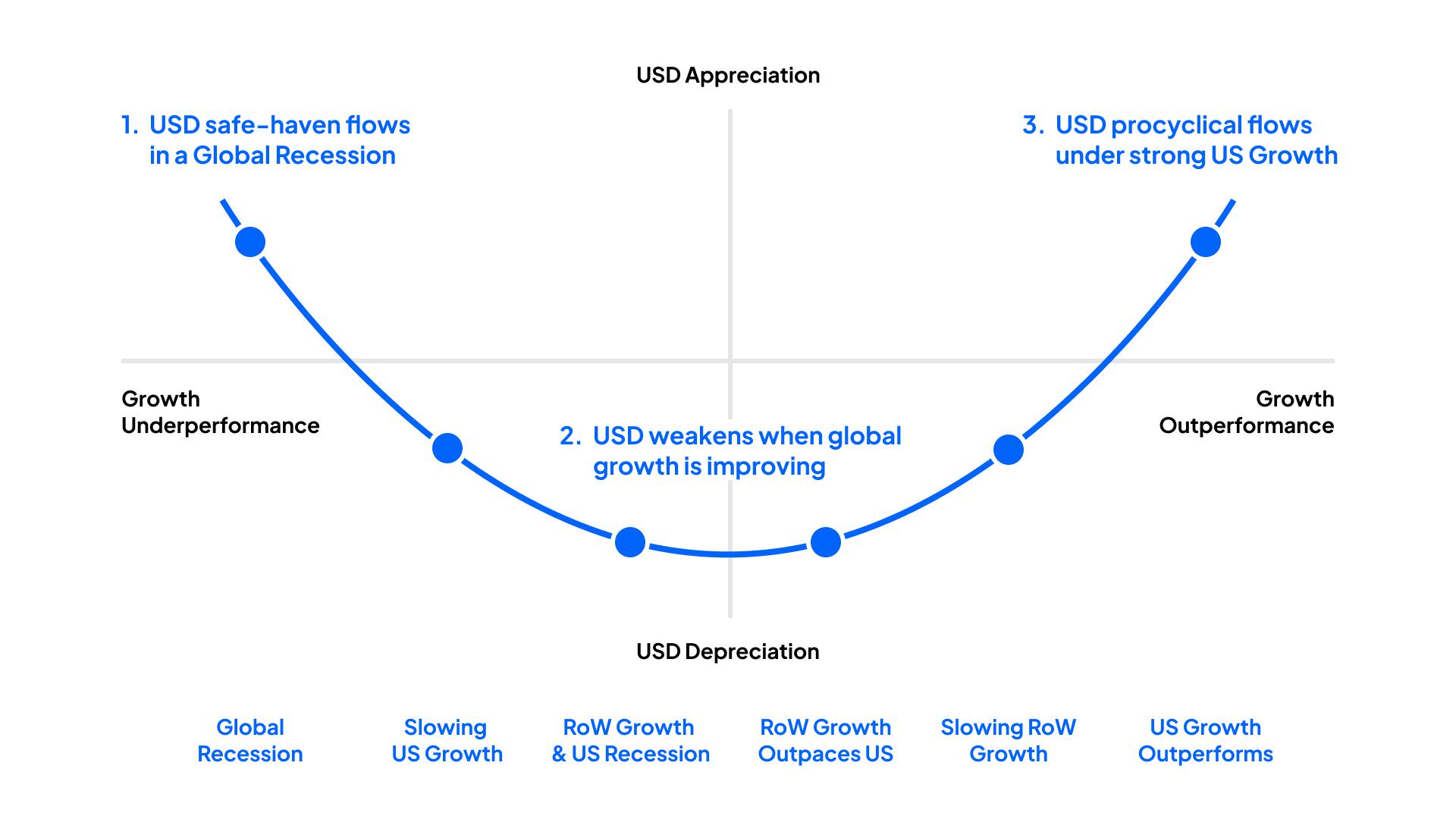

Di conseguenza, con i differenziali politici che non appaiono più così favorevoli per il biglietto verde e la crescita che continua a rallentare, sembra che ci stiamo muovendo verso un ambiente in cui i mercati si trovano nel mezzo del “sorriso del dollaro”, una fase in cui il dollaro tende a lottare contro i suoi omologhi dei mercati sviluppati, poiché le divergenze politiche e di crescita si restringono a favore del resto del mondo e la domanda di beni rifugio si dissipa.

Un simile contesto, tuttavia, dovrebbe essere positivo per gli asset più rischiosi, come le azioni. L’S&P continua a godere di una settimana positiva, consolidando il recente rialzo a nord di 4.500. Sembra che le cose si stiano preparando bene per un rally verso la fine dell’anno, con le tendenze stagionali che rimangono favorevoli e il consueto giro di vetrinistica pre-natalizia dei gestori di portafoglio che deve ancora iniziare in massa.

Related articles

Pepperstone non dichiara che il materiale qui fornito sia accurato, attuale o completo e pertanto non dovrebbe essere considerato tale. Le informazioni, sia da terze parti o meno, non devono essere considerate come una raccomandazione, un'offerta di acquisto o vendita, la sollecitazione di un'offerta di acquisto o vendita di qualsiasi titolo, prodotto finanziario o strumento, o per partecipare a una particolare strategia di trading. Non tiene conto della situazione finanziaria o degli obiettivi di investimento dei lettori. Consigliamo a tutti i lettori di questo contenuto di cercare il proprio parere. Senza l'approvazione di Pepperstone, la riproduzione o la ridistribuzione di queste informazioni non è consentita.