- Italiano

- English

- Español

- Français

Il playbook settimanale del trader: oltre i mercati estivi

Mentre molte altre banche centrali G10 sono già prezzate per una pausa prolungata, la potenziale mossa della Fed a novembre sta supportando il dollaro americano.

L'indice dei prezzi al consumo dell'UE suscita interesse, dove una lettura più debole potrebbe portare a maggiori aspettative che la BCE entri in una pausa prolungata, con EURUSD che possibilmente possa rompere il supporto del trend. La Cina rimane al centro dell'attenzione: oggi abbiamo visto un lieve miglioramento nei profitti industriali di luglio in Cina (-15,5% rispetto al -16,8% di giugno), ma ora guardiamo i dati PMI, così come i titoli sul sostegno fiscale/costi di finanziamento dello yuan/solvenza delle società immobiliari.

Sembra chiaro che la storia dell'eccezionalismo degli Stati Uniti non è scomparsa: gli Stati Uniti rimangono la migliore opzione tra le economie e il dollaro americano è favorito al rialzo. GBPUSD sta crollando e preferisco le posizioni corte qui, mentre EURUSD sarà venduto su ribassi o attraverso il supporto del trend. Il MXN è il protagonista, con EURMXN orientato ulteriormente al ribasso.

Tatticamente, mi piacciono i ribassi sui mercati azionari, ma le configurazioni e il flusso non sono presenti al momento, e mi piacerebbe che l'indice VIX fosse intorno al 20% prima di avere maggiore convinzione sulle posizioni corte. L'oro rimane focalizzato sul dollaro americano e sui tassi reali, anche se XAUAUD e XAUJPY hanno funzionato per coloro che vogliono investire al rialzo sull'oro: acquistare qualsiasi mercato nella valuta considerata più debole può offrire doppie opportunità, anche se aggiungere una componente di cambio al trade può complicare la situazione.

I principali rischi di eventi per i trader da affrontare:

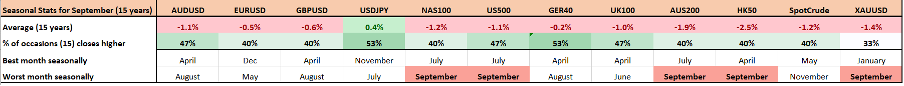

Flussi di fine mese – I flussi di riequilibrio a fine mese possono influenzare l'andamento dei prezzi questa settimana, con le banche venditrici che suggeriscono che questi flussi potrebbero sostenere il dollaro americano. Guardando avanti e considerando i fattori stagionali, negli ultimi 15 anni settembre è stato il mese peggiore per i rendimenti di US500, NAS100, AUS200, HK50 e oro. L'indice DXY è aumentato negli ultimi sei anni a settembre. Vediamo se le performance passate saranno una guida questa volta, mentre superiamo il periodo di vacanza estiva negli Stati Uniti e nell'UE/Regno Unito e i grandi protagonisti tornano alle loro scrivanie.

Fattori stagionali - mercati principali

Inflazione core PCE degli Stati Uniti (31 agosto 22:30 AEST) - il consenso punta a un'inflazione PCE iniziale al 3,3% annuo (dal 3%), con gli effetti di base che entrano in gioco. Si prevede che il PCE core sia al 0,2% mensile e al 4,2% annuo (dal 4,1%). Attendiamo la pubblicazione dell'indice dei prezzi al consumo di agosto degli Stati Uniti il 13 settembre, dove le aspettative sono che l'IPC iniziale salirà al 3,6% (dal 3,2%). Mentre le aspettative per un aumento dei tassi della Fed a settembre sono basse, un aumento nell'incontro di novembre è stimato al 62%, e i dati sull'inflazione PCE potrebbero influenzare questa previsione, con il dollaro americano potenzialmente sensibile ai cambiamenti nelle aspettative dei tassi d'interesse.

US nonfarm payrolls (1 settembre 22:30 AEST) - il consenso degli economisti si attesta a 168.000 posti di lavoro (la stima degli analisti varia tra 230.000 e 120.000), con il tasso di disoccupazione previsto al 3,5% (invariato). Si prevede che gli stipendi medi orari (AHE) siano al 0,3% mensile e al 4,3% annuo. La media semestrale dei nuovi posti di lavoro si attesta a 223.000 e quella annua a 280.000. Il rendimento del Tesoro USA a 2 anni è un grande catalizzatore per il dollaro americano al momento, e ulteriori movimenti verso il 5,11% manterranno l'impulso rialzista del dollaro americano.

US ISM manufacturing (2 settembre 00:00 AEST) - il consenso prevede che l'indice si attesti a 47,0 (dal 46,4). Si prevede quindi un certo miglioramento, ma l'indice manifatturiero è ancora probabile che mostri una contrazione (sotto il 50,0 indica una contrazione). È difficile dire se il mercato darà peso a questo dato sull'industria manifatturiera, poiché la sua influenza sulla volatilità è raramente costante. I mercati dei tassi degli Stati Uniti vedono una possibilità molto ridotta di un aumento nell'incontro di settembre del FOMC, ma il 15 pb per novembre, e questo dato difficilmente altererà la situazione con inflazione e occupazione che avranno maggiormente la luce dei riflettori.

EU CPI (31 agosto 19:00 AEST) - Il mercato prevede che l'inflazione iniziale dell'UE si attesti al 5,1% (dal 5,3%), mentre l'IPC core è stimato al 5,2% (dal 5,5% di giugno). Il mercato prevede un aumento dei tassi di 9 pb (probabilità del 36%) per la riunione della BCE del 14 settembre e di 18 pb entro dicembre - questa lettura dell'IPC dell'UE potrebbe influenzare questa previsione. EURUSD trova acquirenti al supporto del trend (tracciato dai minimi di marzo), ma le correzioni saranno vendute secondo la mia opinione - con il rischio reale che EURUSD si avvicini ai minimi di maggio (1,0635).

Inflazione dell'IPC in Australia (30 agosto 11:30 AEST) - il consenso prevede che la lettura dell'inflazione mensile sia al 5,2% (dal 5,4%). Mentre aspettiamo il CPI del terzo trimestre il 25 ottobre, una lettura iniziale del CPI all'5,2% rafforzerà l'aspettativa che la RBA resti con le mani in mano nella riunione del 5 settembre, dove il mercato attualmente non prevede alcuna possibilità di aumento da parte della RBA in questo incontro. Riceveremo anche il rapporto sulle vendite al dettaglio di luglio lunedì (11:30 AEST) con aspettative di un aumento mensile dell'0,2%, ma non mi aspetterei che ciò comporti una grande volatilità nell'AUD a meno che non ci sia una grande differenza positiva o negativa. Favorisco un AUDUSD inferiore per un nuovo test del livello di 0,6360.

PMI manifatturiero e dei servizi cinesi (31 agosto 11:30 AEST) - il mercato prevede che l'indice manifatturiero sia al 49,1 (dal 49,3) e quello dei servizi al 51,0 (51,5) - mentre la trasparenza nei flussi di dati sta diventando più problematica per i trader nel valutare il rischio, questo potrebbe essere un dato chiave per la settimana prossima. A meno che i punti forward del CNH non aumentino di nuovo e i trader non perdano il carry positivo nelle posizioni long di USDCNH, mi aspetto che USDCNH aumenti nella settimana, anche se l'AUD potrebbe essere una scelta più efficace per giocare sulla Cina questa settimana.

Rapporto sull'inflazione Banxico (Banca centrale messicana) (31 agosto 04:30 AEST) - Nella riunione di politica di agosto Banxico ha previsto un'inflazione del 4,6% nel Q423 e del 3,1% nel 2024. L'inflazione core è prevista al 5% nel Q4. Il mercato prevede 6 tagli dei tassi in Messico nei prossimi 12 mesi. Nonostante le aspettative di una flessibilità, EURMXN è stata una solida operazione di momentum ribassista negli scambi recenti ai minimi livelli dal 2015. Il MXN rimane la principale valuta di riferimento nel 2024. MXNJPY ha guadagnato un incredibile 23,1% nel 2024.

Relatori della Fed - Barr, Bostic, Collins, Mester

Relatori della BoE - Ben Broadbent (27 agosto 02:25 AEST) e intervento di Huw Pill (31 agosto 17:15 AEST)

Relatori della RBA - Governatore della RBA Bullock (29 agosto 17:40 AEST)

Relatori della BoJ - Tamura (30 agosto 11:30 AEST) e Nakamura (31 agosto 11:30 AEST)

Related articles

Pepperstone non dichiara che il materiale qui fornito sia accurato, attuale o completo e pertanto non dovrebbe essere considerato tale. Le informazioni, sia da terze parti o meno, non devono essere considerate come una raccomandazione, un'offerta di acquisto o vendita, la sollecitazione di un'offerta di acquisto o vendita di qualsiasi titolo, prodotto finanziario o strumento, o per partecipare a una particolare strategia di trading. Non tiene conto della situazione finanziaria o degli obiettivi di investimento dei lettori. Consigliamo a tutti i lettori di questo contenuto di cercare il proprio parere. Senza l'approvazione di Pepperstone, la riproduzione o la ridistribuzione di queste informazioni non è consentita.

_(1).jpg?height=420)

_(1).jpg?height=420)