- Italiano

- English

- Español

- Français

Il Playbook settimanale del trader: Il trader agile vince questa settimana

Panoramica di Trading

EURUSD ha chiuso in ribasso per lo stesso periodo, e questo costituisce uno sfondo adeguato per i due principali catalizzatori di questa settimana: la riunione di settembre della BCE e la stampa dell'IPC degli Stati Uniti.

Oltre a questo, il CLP (Peso cileno), il PLN (Zloty polacco) e il MXN sono state le valute più deboli nei mercati valutari la scorsa settimana (tutte offerte da Pepperstone). Il USDMXN ha attirato l'attenzione dei trader, e abbiamo visto un esaurimento degli acquisti in USDMXN dopo 6 giorni consecutivi al rialzo. Sono un acquirente in caso di debolezza.

AUDUSD è sceso dello 1,2% la scorsa settimana e rimane un proxy liquido per la Cina, ma ancora una volta, dopo un forte movimento al di sotto di 0,6400, vediamo che i venditori stanno mostrando segni di stanchezza. La consolidazione può essere una cosa positiva, anche per coloro le cui strategie funzionano meglio in movimenti più lineari. L'IPC/PPI della Cina, pubblicato sabato (con valori rispettivamente dello 0,1% e -3%), non dovrebbe preoccupare eccessivamente i mercati.

.png)

L'attenzione è focalizzata su US e Brent Crude, con l'OPEC+ determinata a stringere l'offerta. Dopo il forte rialzo, il prezzo sta considerando molti fattori positivi, tuttavia, una chiusura giornaliera sopra gli 88 dollari (in SpotCrude) accelererebbe notevolmente la prospettiva dei 100 dollari, con il BrentCrude che probabilmente ci arriverà per primo. Non sono sicuro che gli asset a rischio apprezzeranno ulteriori rialzi nei prezzi dell'energia, e considero uno scenario in cui vediamo ulteriori guadagni nel petrolio, uniti a una stima dell'IPC core degli Stati Uniti superiore al consenso. Si potrebbe sospettare che se questo scenario si verificasse, potremmo vedere un aumento dell'ansia e una maggiore volatilità.

Sebbene l'indice VIX sia sceso sotto il 14% e la volatilità realizzata a 20 giorni dell'S&P500 stia nuovamente diminuendo, questa è comunque una settimana importante per il mercato azionario. Dopo un piccolo arretramento, ci chiediamo se l'US500 sia pronto a cercare un solido supporto a 4330 o se troverà un tono più positivo?

Questa settimana gestiamo il rischio, consideriamo le nostre esposizioni e posizioni in relazione ai principali eventi o notizie e modelliamo i potenziali movimenti in base al saldo del conto. La posizione degli stop è fondamentale, capire il grado di rischio assunto sarà solo vantaggioso. Buona fortuna.

I principali eventi di rischio questa settimana:

Riunione BCE (giovedì 22:15 AEST) - Una pausa falco? La riunione della BCE è un evento di rischio significativo per i trader del cambio EUR / azioni dell'UE e potrebbe comportare una notevole volatilità inter-asset. Gli swap dell'UE prezzano 9 punti base di rialzi (una probabilità del 38% di un rialzo) e 18 punti base di rialzi cumulativi al tasso massimo (a dicembre) e questo potrebbe svolgere un ruolo chiave nella reazione dell'EUR. Vediamo che 26/49 economisti ritengono che la BCE lasci i tassi invariati, mettendo in evidenza quanto sia divisa la visione. La posizione dell'EUR è fortemente ribassista per quanto riguarda i fondi istituzionali a leva, mentre i piccoli investitori al dettaglio hanno posizionato le esposizioni per un movimento contrario e un rimbalzo dell'EURUSD.

Date le valutazioni e le posizioni, dovremmo vedere un rialzo più pronunciato nell'EUR in caso di rialzo di 25 punti base, rispetto a una caduta se i tassi vengono mantenuti invariati, almeno inizialmente in risposta alla decisione sui tassi. A prescindere dall'aumento (o dalla mancata variazione), le indicazioni della BCE, le nuove proiezioni economiche e il dibattito sui reinvestimenti del PEPP potrebbero comportare rovesciamenti intraday violenti, quindi fare trading durante le notizie - se questa è la tua scelta - sarà una sfida e conviene essere agili.

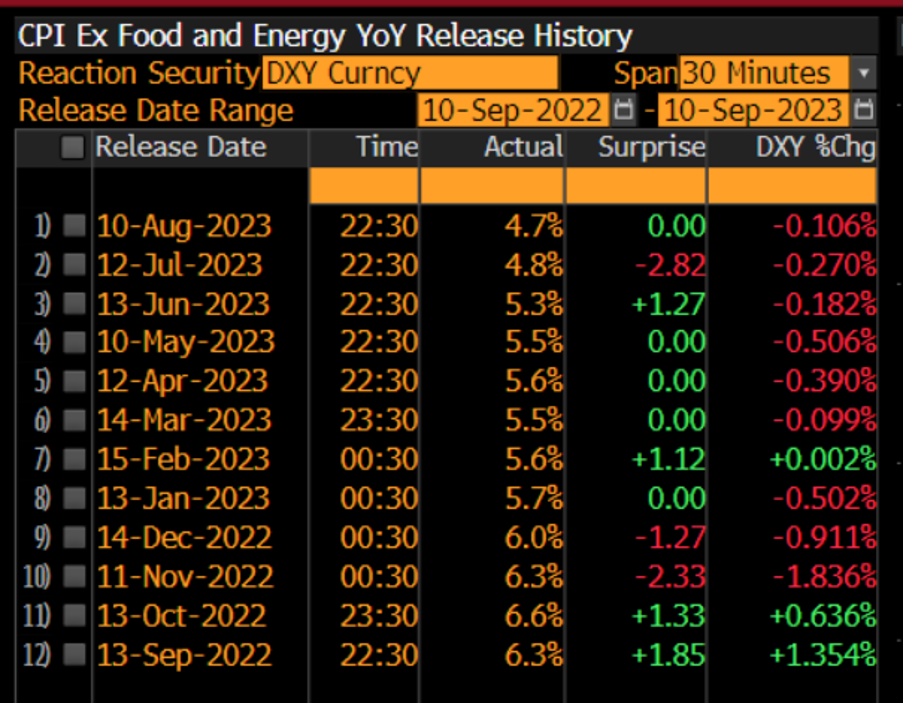

CPI USA (mercoledì 22:30 AEST) - L'esito del rapporto sul CPI potrebbe plasmare significativamente le aspettative per la riunione del FOMC di novembre, dove attualmente il mercato prezz a un equilibrato 12 punti base di rialzi. Il mercato punta a un CPI headline USA dello 0,6% su base mensile / 3,6% su base annua e un core CPI dello 0,2% su base mensile / 4,3% su base annua. Per quanto riguarda la valutazione di mercato, il mercato dei "fixings" del CPI (la valutazione di mercato per il CPI) prezza un CPI headline al 3,64%, mentre alternativamente il modello Cleveland Fed Inflation Nowcast vede un CPI headline USA più alto al 3,8% e un core CPI al 4,46%, offrendo un modesto rischio al rialzo rispetto alla previsione del consenso degli economisti.

Il quadro generale ha favorito posizioni corte sul dollaro USA, dove l'indice del dollaro USA (DXY) è sceso nei 30 minuti successivi a ciascun dei sei rapporti precedenti sul CPI. Questa volta potrebbe essere diverso, dato il posizionamento del dollaro USA.

Inflazione PPI USA (giovedì 22:30 AEST) - Eclissata dal rapporto sul CPI USA e dalla riunione della BCE (15 minuti prima), si prevede che l'inflazione PPI USA sarà dello 0,4% su base mensile / 1,3% su base annua. Se la stampa del PPI si rivelasse significativamente superiore o inferiore al consenso, potrebbe rendere ancora più problematico il trading in questo periodo.

Vendite al dettaglio USA (giovedì 22:30 AEST) - Il mercato prevede un aumento delle vendite dello 0,1% per agosto, mentre il "controllo" del gruppo - l'elemento delle vendite che alimenta più direttamente il calcolo del PIL - dovrebbe diminuire dello 0,1%. Il mercato sceglie quando seguire questo dato, quindi penso che potrebbe essere un evento di volatilità solo se si verificasse una significativa sorpresa rispetto alle aspettative.

Rapporto su occupazione e salari nel Regno Unito (martedì 16:00 AEST) - Il mercato dei derivati prezza 19 punti base di rialzi per la riunione del BoE del 21 settembre, con le aspettative di tasso di interesse massimo al 5,56% entro febbraio 2024. Il rapporto sui lavori/retribuzioni nel Regno Unito potrebbe influenzare questa valutazione, con il consenso che prevede un tasso di disoccupazione atteso al 4,3% (dal 4,2%) e salari invariati al 7,8%. GBPUSD guarda la media mobile a 200 giorni (1,2427), un livello per gli scalpers. I fondi ad alta leva sono ora short su GBP, mentre i movimenti più lenti del denaro reale mantengono ancora una posizione netta long su GBP.

Relatori BoE - Il capo economista Huw Pill parla (lunedì 18:00 AEST) e la membro esterna Catherine Mann parla il giorno successivo (martedì 09:00 AEST). Il mercato sta sicuramente riscaldandosi all'idea di un approccio "ancora un rialzo e poi basta" da parte della BoE e GBP ne ha preso nota.

Dati ad alta frequenza dalla Cina (venerdì 12:00 AEST) - Osserviamo la produzione industriale (consenso 3,9% contro 3,7% di luglio), gli investimenti fissi (3,3% da 3,4%) e le vendite al dettaglio (3% contro il 2,5% di luglio), quindi si prevede un miglioramento in questo flusso di dati. Il mercato azionario cinese potrebbe essere sensibile a questi dati sulla crescita, anche se, in base alle tendenze attuali, CHINAH è favorita verso i 6000. Anche USDCNH sta spingendo verso nuovi massimi del ciclo, e rimango bullish su questa coppia.

Decisione PBOC sul Medium-term Lending Facility (MLF - venerdì 11:20 AEST) - Solo un economista (su 11 sondati da Bloomberg) prevede un taglio al programma MLF, con il forte consenso che sia troppo presto dopo il recente allentamento della politica per vedere altro. USDCNH è ancora una coppia favorita per posizioni long.

Rapporto sull'occupazione in Australia (giovedì 11:30 AEST) - Il consenso prevede la creazione di 25,5 mila posti di lavoro in agosto. Il tasso di disoccupazione dovrebbe rimanere invariato al 3,7%, anche se ciò potrebbe essere influenzato dal tasso di partecipazione, che dovrebbe rimanere al 66,7%. Non riesco a vedere che questo dato possa influenzare eccessivamente le aspettative della politica della RBA, dato che il mercato è fermamente convinto che la RBA sia in una pausa prolungata. AUDUSD - Tatticamente, è preferibile inserire ordini limite e sfruttare gli estremi intraday, poiché il movimento iniziale non dovrebbe rimanere stabile.

Evento "Wonderlust" di Apple (martedì) - Il mercato sta osservando più attentamente le notizie legate alle proposte restrizioni cinesi per gli iPhone e come ciò possa influire sui ricavi attesi. "Wonderlust" è probabilmente un evento più adatto per gli appassionati di tecnologia, con il nuovo iPhone 15 che dovrebbe essere presentato - non vedo schemi statistici o tendenze dei prezzi attraverso lanci di prodotti precedenti che possano offrire alcun bias su come potrebbe comportarsi il gigante tecnologico.

Related articles

Pepperstone non dichiara che il materiale qui fornito sia accurato, attuale o completo e pertanto non dovrebbe essere considerato tale. Le informazioni, sia da terze parti o meno, non devono essere considerate come una raccomandazione, un'offerta di acquisto o vendita, la sollecitazione di un'offerta di acquisto o vendita di qualsiasi titolo, prodotto finanziario o strumento, o per partecipare a una particolare strategia di trading. Non tiene conto della situazione finanziaria o degli obiettivi di investimento dei lettori. Consigliamo a tutti i lettori di questo contenuto di cercare il proprio parere. Senza l'approvazione di Pepperstone, la riproduzione o la ridistribuzione di queste informazioni non è consentita.

_(1).jpg?height=420)