- Français

- English

- Español

- Italiano

La possibilité d'une répétition de l'élection américaine de 2020, où seulement 43 000 votes en Géorgie, en Arizona et dans le Wisconsin ont déterminé l'issue, devient de plus en plus réelle.

Avec les débats en direct maintenant derrière nous, si les électeurs n'ont pas encore pris de décision, l'influence des dépenses publicitaires, notamment dans les six États clés, ainsi que les événements en direct de Trump ou Harris lors de la campagne pourraient encore toucher les électeurs « indécis ». Nous pourrions également connaître une « surprise d'octobre », où une révélation controversée impliquant l'un des candidats à la présidence (ou un autre membre de l'équipe dirigeante) pourrait faire les gros titres.

Le Tableau de Bord des Élections Américaines – Attentes et Sondages Actuels

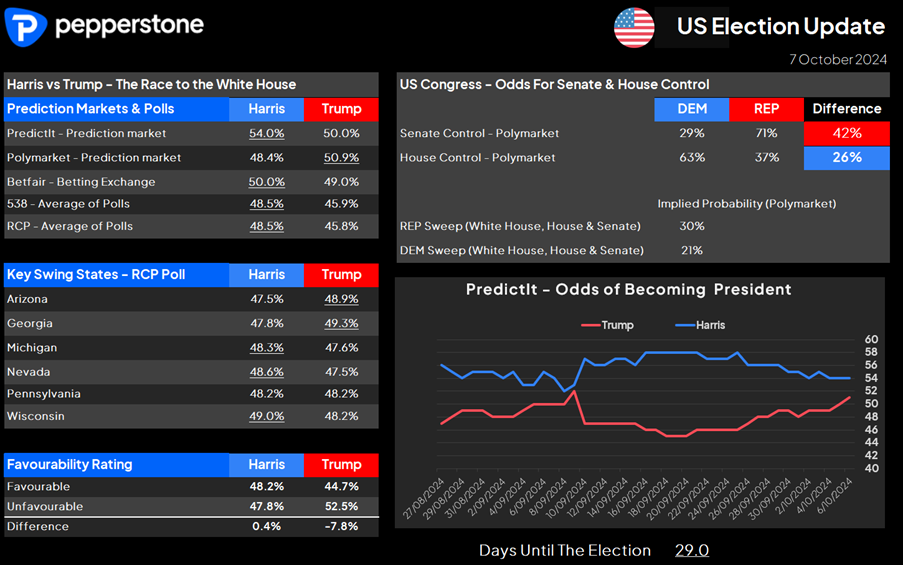

Comme le montre notre Tableau de Bord des Élections Américaines, la moyenne des sondages de RealClear dans les six États clés révèle que Trump est en tête en Arizona et en Géorgie, et est à égalité en Pennsylvanie. Kamala Harris est en avance dans le Michigan, le Nevada et le Wisconsin. Étant donné que ces États pourraient décider de l'issue de l'élection, il n'est pas surprenant que les marchés des paris estiment une probabilité presque équitable dans la course à la Maison Blanche.

Qui devient président est évidemment crucial, mais le contrôle du Congrès pourrait également avoir un impact significatif sur les mouvements des marchés financiers. La composition du Sénat et de la Chambre doit être prise en compte lors de l'expression des transactions liées aux élections américaines, car la dynamique de pouvoir au sein du Congrès pourrait limiter l'adoption fluide de nombreuses initiatives politiques majeures (pour les deux candidats).

Encore une fois, le Tableau de Bord des Élections Américaines souligne que les Républicains (REP) ont actuellement une chance de 71 % de remporter le Sénat (source : Polymarket), tandis que le Parti Démocrate (DEM) a une probabilité de 63 % de prendre la Chambre des Représentants. Un Congrès divisé est donc considéré comme le scénario de base actuel.

Un scénario de « Red Wave » (c’est-à-dire que les REP remportent la Maison Blanche, le Sénat et la Chambre) a actuellement une chance de 30 % de se réaliser. Les chances que les REP obtiennent la Chambre (et donc les deux chambres du Congrès) augmenteraient si Trump devenait président. Si cela se concrétisait, cela faciliterait la capacité de passer les politiques proposées par Trump et pourrait probablement augmenter la volatilité sur l'ensemble des marchés.

En revanche, une « Blue Wave » ou un sweep (les DEM remportent la Maison Blanche, le Sénat et la Chambre) est considérée comme moins probable, avec les marchés des paris lui attribuant actuellement une probabilité implicite de 21 %. Étant donné que l'agenda de Harris prévoit des augmentations des taux d'imposition des sociétés et des gains en capital (pour ceux gagnant plus de 1 million de dollars) avec une réglementation accrue sur les entreprises, on peut raisonnablement supposer qu'un scénario de « Blue Wave » aurait un impact négatif sur les marchés boursiers américains et sur le dollar américain.

Quand l'élection américaine deviendra-t-elle le thème dominant du marché ?

Avec l'augmentation des préoccupations géopolitiques, la Fed (et de nombreuses autres banques centrales) entamant son cycle d'assouplissement et la Chine mettant en œuvre des mesures de stimulus, il devient plus difficile de placer des trades directs liés à l'élection américaine. Beaucoup de trades tactiques incluent des marchés affectés par ces dynamiques macroéconomiques, donc exprimer un point de vue sur la façon dont le résultat de l'élection et la mise en œuvre des politiques pourraient affecter le paysage corporatif ou les marchés macroéconomiques n'est pas un exercice simple.

On peut également constater que les mentions dans les médias et les articles sur l'élection américaine ont augmenté, comme on pouvait s'y attendre, mais ils restent bien en dessous des niveaux observés avant l'élection de 2020. Lorsque les médias américains et mondiaux se concentrent de manière myope sur l'élection, on peut supposer que les traders auront beaucoup plus de confiance pour effectuer des transactions tactiques liées à l'élection.

Les principales politiques que les traders considèrent comme les plus influentes sur les marchés

On peut soutenir que les deux politiques qui attirent le plus l’attention des acteurs du marché sont respectivement les politiques commerciales (tarifs) et fiscales. Le stimulus fiscal et le déficit, l'immigration et la réglementation suscitent également une forte considération de la part des acteurs du marché, mais le débat sur l'impact potentiel des tarifs et des taxes sur les marchés est au centre des préoccupations.

En approfondissant ces deux politiques clés, les changements de politique fiscale proposés par Trump et Harris semblent conditionnels à la composition du Congrès. Si les démocrates prennent le contrôle de la Chambre, Kamala Harris aura également besoin du Sénat pour faire adopter son augmentation de 7 points du taux d'imposition des sociétés, ce qui semble peu probable.

Si les républicains contrôlent le Sénat, Trump aura besoin de la Chambre pour faire passer ses propositions de réduction d'impôts. Étant donné les chances actuelles que les démocrates contrôlent le Sénat et les républicains la Chambre, l'adoption de politiques fiscales pourrait poser problème.

Les tarifs douaniers sont le point central des préoccupations des traders

Les tarifs douaniers représentent une proposition très concrète. Alors que la vice-présidente Harris les décrit comme une "taxe sur les ventes" et souhaite maintenir les taux de tarif inchangés, Trump en a fait un élément central de sa campagne.

Contrairement aux changements fiscaux proposés, les modifications de la politique commerciale et des tarifs peuvent être mises en œuvre beaucoup plus facilement.

Les principales questions posées par les participants au marché concernant les tarifs supplémentaires proposés par Trump de 60 points de pourcentage (pp) sur les importations chinoises et de 10 pp sur toutes les importations sont les suivantes :

• Les niveaux de tarifs proposés par Trump sont-ils réalistes ?

• Si oui, dans quel délai peuvent-ils être mis en œuvre ?

• Quel type de réponse des pays visés par les tarifs américains peut-on anticiper ?

• Quel sera l'impact potentiel sur l'inflation aux États-Unis, ainsi que sur la consommation réelle et les marges des entreprises ?

• Des tarifs plus élevés pourraient-ils même inciter la Réserve fédérale à retarder d'éventuelles baisses de taux, compte tenu de l'augmentation prévue du niveau des prix ?

Ces questions peuvent toutes entraîner une volatilité accrue dans les paires comme USDCNH, USDMXN et EURUSD, incitant potentiellement les traders tactiques à réaliser des opérations longues/courtes (paires) sur le HK50/US2000, US500/US2000 et entre les importateurs américains et les producteurs domestiques.

Il est clair que les politiques tarifaires de Trump sont un net négatif pour le sentiment du marché, mais cela pourrait être compensé par ses projets de réductions d'impôts et de déréglementation. N'oublions pas que Trump considère le marché boursier américain comme un référendum sur son leadership et soutiendra la hausse des marchés d'actions.

Tout est donc en jeu, et nous surveillons si les sondages évoluent pour donner un avantage plus marqué à un parti. Si tel est le cas, nous pourrions voir des tendances et une volatilité accrues se développer sur les marchés, les traders se sentant plus confiants pour exprimer leurs positions sur l'élection.

Nous mettons à jour quotidiennement le tableau de bord des élections américaines, alors restez informé des changements dans les moyennes de sondage et les probabilités des marchés de paris sur notre page dédiée à l'élection américaine.

Le matériel fourni ici n'a pas été préparé conformément aux exigences légales visant à promouvoir l'indépendance de la recherche en investissement et est donc considéré comme une communication marketing. Bien qu'il ne soit pas soumis à une interdiction de traiter avant la diffusion de la recherche en investissement, nous ne chercherons pas à tirer parti de cela avant de le fournir à nos clients. Pepperstone ne garantit pas que le matériel fourni ici est exact, actuel ou complet, et ne doit donc pas être utilisé comme tel. Les informations, qu'elles proviennent d'un tiers ou non, ne doivent pas être considérées comme une recommandation; ou une offre d'achat ou de vente; ou la sollicitation d'une offre d'achat ou de vente de toute sécurité, produit financier ou instrument; ou de participer à une stratégie de trading particulière. Cela ne tient pas compte de la situation financière des lecteurs ou de leurs objectifs d'investissement. Nous conseillons à tous les lecteurs de ce contenu de demander leur propre conseil. Sans l'approbation de Pepperstone, la reproduction ou la redistribution de ces informations n'est pas autorisée.