Los CFDs son instrumentos complejos y conllevan un alto riesgo de perder dinero rápidamente debido al apalancamiento. El 80% de las cuentas de inversores minoristas pierden dinero al operar CFDs con este proveedor. Debes considerar si comprendes cómo funcionan los CFDs y si puedes permitirte asumir el alto riesgo de perder tu dinero.

- Español

- English

- 简体中文

- 繁体中文

- Tiếng Việt

- ไทย

- Português

- لغة عربية

Perspectivas del oro: Niebla política, auge fiscal y riesgos arancelarios impulsan el soporte

.jpg)

Durante la última semana, el oro repuntó inicialmente y luego retrocedió, recuperando el nivel de 3.300 $ pero aún enfrentando presión por parte de los bajistas. Los sólidos datos económicos de EE. UU., la postura cautelosa de la Fed respecto a los recortes de tipos y los persistentes flujos hacia el mercado de acciones han reducido el atractivo del oro a corto plazo. Sin embargo, desde una perspectiva de medio plazo, los crecientes riesgos de deuda, las preocupaciones inflacionarias y la incertidumbre comercial continúan respaldando el papel del oro como cobertura.

Esta semana, el foco del mercado se traslada a la evolución de la política comercial estadounidense y a los comentarios relacionados de Donald Trump, que podrían actuar como catalizadores clave para el oro a corto plazo.

3.300 $, nivel clave en la lucha entre alcistas y bajistas

En el gráfico diario de XAU/USD, los alcistas lograron recuperar tanto el nivel de 3.300 $ como la media móvil de 50 días la semana pasada. Aunque tomaron el control temporalmente, la falta de impulso lo hizo insostenible. Desde el jueves, el mercado ha entrado en una especie de tira y afloja, con los 3.300 $ ahora puestos a prueba como soporte.

Si este nivel falla, los mínimos de finales de mayo y junio en torno a los 3.250 $ podrían ser la siguiente zona a vigilar en busca de interés comprador. Por el contrario, si los alcistas retoman el control, la acción del precio en torno a los 3.400 $ podría ser clave.

En mi opinión, la reciente debilidad del oro refleja una confluencia de tres factores: datos económicos sólidos en EE. UU., falta de urgencia por parte de la Fed para recortar los tipos y un mercado bursátil fuerte que desvía algunos flujos de refugio lejos del oro.

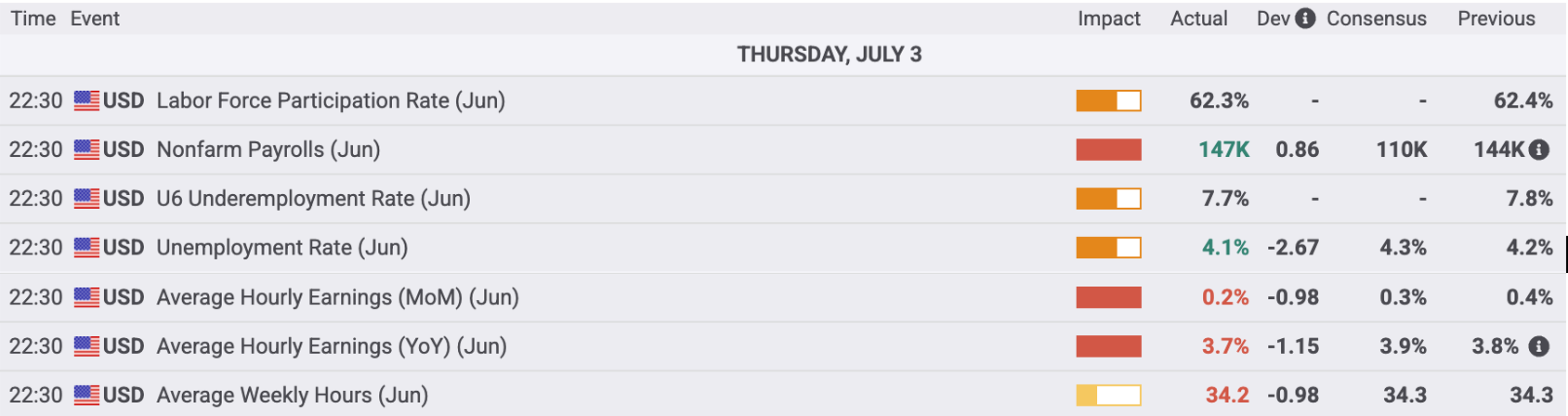

NFP más fuerte y menos probabilidad de recortes de tipos

El informe de nóminas no agrícolas de EE. UU. de la semana pasada sorprendió al alza: se añadieron 147.000 nuevos empleos, superando el consenso de 105.000, mientras que la tasa de desempleo bajó inesperadamente al 4,1% frente al 4,3% previsto. El crecimiento de los ingresos medios por hora estuvo ligeramente por debajo de lo esperado, pero se mantuvo estable en general. En conjunto, fue un informe de “aterrizaje suave” de manual: no lo suficientemente débil como para alimentar temores de recesión, ni lo suficientemente fuerte como para reavivar preocupaciones inflacionarias.

Tras el informe, la probabilidad de un recorte de tipos por parte de la Fed en julio cayó bruscamente del 25 % al 5 %. Aun así, los mercados no han descartado por completo la posibilidad de dos recortes antes de que termine el año.

Este cambio de rumbo en la política monetaria tiene implicaciones mixtas para el oro. Por un lado, un retraso en los recortes de tipos reduce el atractivo relativo del oro como activo sin rendimiento. Por otro, la creciente incertidumbre en torno a la política monetaria futura puede aumentar su atractivo como activo defensivo.

El “One Big Beautiful Bill” genera preocupación fiscal y respalda al orod

Mientras Trump sigue presionando a la Fed para lograr 300 puntos básicos de recortes, y Powell se mantiene firme, la política fiscal ha tomado el protagonismo. La ley conocida como One Big Beautiful Bill fue aprobada por poco en el Congreso, ampliando los recortes fiscales de 2017 y elevando el techo de deuda a 5 billones de dólares. Como resultado, se proyecta que el déficit fiscal de EE. UU. supere el 7 % del PIB, lo que supone una expansión fiscal agresiva.

A corto plazo, esta medida ayuda a evitar una crisis de liquidez del Tesoro y mejora la confianza de los mercados. Algunos inversores creen que este estímulo fiscal podría sostener el crecimiento económico y alimentar las ganancias en bolsa, desviando capital de activos defensivos como el oro.

Sin embargo, los riesgos son evidentes: un aumento repentino en la emisión de deuda del Tesoro puede ejercer presión sobre la oferta, reducir la liquidez en múltiples clases de activos y generar dudas sobre la sostenibilidad fiscal. En este contexto, el oro sigue siendo una cobertura válida frente al desequilibrio fiscal.

Narrativa bajista del dólar se mantiene; el oro recibe un impulso estructural

A pesar del aumento generalizado en los rendimientos del Tesoro, el dólar tuvo dificultades para avanzar tras el sólido informe de empleo, lo que indica una pérdida de impulso alcista.

Mientras tanto, los bancos centrales siguen acumulando reservas de oro, y muchos mercados emergentes lo están tratando como un activo clave dentro de sus estrategias de desdolarización. Esta demanda estructural brinda un soporte sólido para el oro. En esencia, incluso si los rendimientos reales suben a corto plazo, cualquier deterioro en la confianza hacia los activos denominados en dólares puede impulsar el atractivo del oro.

Incertidumbre en política comercial: el catalizador de siempre

Estos desarrollos son solo el comienzo. El 9 de julio vence la exención de aranceles clave conocida como Día de la Libertad. Trump ha anunciado que comenzará a enviar notificaciones arancelarias a varios países a partir del 7 de julio, con entrada en vigor el 1 de agosto salvo que se lleguen a acuerdos.

El mercado percibe esto en gran medida como otra táctica de negociación agresiva —amenazas seguidas de concesiones— lo que ha aliviado las tensiones inmediatas y presionado al oro.

Sin embargo, este optimismo podría ser prematuro. Con los márgenes empresariales apenas estabilizándose y la industria manufacturera global en fase de recuperación, nuevos aranceles podrían aumentar los costes de producción e impulsar la inflación subyacente a través del encarecimiento de las importaciones. En este entorno, la demanda de oro como cobertura sigue siendo muy real.

Cuando la política es confusa y se desata el fuego fiscal, el oro tiene su narrativa

En conjunto, el oro revirtió su tendencia la semana pasada y ahora vuelve a probar el soporte en los 3.300 $. A corto plazo, los datos económicos sólidos, la paciencia de la Fed y el buen comportamiento de la renta variable siguen limitando el potencial alcista. Pero desde una perspectiva más amplia, el creciente déficit fiscal, las compras activas de oro por parte de bancos centrales y la incertidumbre política están sentando las bases de un suelo más estable para el oro. Si el metal mantiene el nivel de los 3.300 $, sigo viendo las caídas como oportunidades de compra.

Mirando al futuro, los eventos clave para el mercado incluirán los avances en las negociaciones comerciales y la publicación del IPC de EE. UU. del 15 de julio. Si las negociaciones arancelarias se estancan o adoptan un tono más agresivo, la demanda de activos refugio podría aumentar rápidamente, afectando a los activos de riesgo y favoreciendo al oro y al yen.

Por otro lado, el IPC de junio será probablemente la principal referencia de la Fed para decidir si procede un recorte en septiembre. Aunque el informe de empleo pareció fuerte a primera vista, las tendencias subyacentes del mercado laboral fueron menos sólidas, por lo que los datos de inflación cobrarán mayor peso en la decisión de política monetaria.

Si el IPC muestra una desaceleración tanto mensual como interanual, los mercados podrían aumentar la probabilidad de un recorte en septiembre —lo que podría bajar los rendimientos, debilitar al dólar y favorecer al oro. Por el contrario, una sorpresa alcista en el IPC podría reavivar los temores a subidas de tipos y presionar al oro a corto plazo.

Pepperstone no representa que el material proporcionado aquí sea exacto, actual o completo y por lo tanto no debe ser considerado como tal. La información aquí proporcionada, ya sea por un tercero o no, no debe interpretarse como una recomendación, una oferta de compra o venta, la solicitud de una oferta de compra o venta de cualquier valor, producto o instrumento financiero o la recomendación de participar en una estrategia de trading en particular. Recomendamos que todos los lectores de este contenido se informen de forma independiente. La reproducción o redistribución de esta información no está permitida sin la aprobación de Pepperstone.