- Español

- English

- 简体中文

- 繁体中文

- Tiếng Việt

- ไทย

- Português

- لغة عربية

Analisis

IPC EE. UU. abril 2025 - Un Enfriamiento Adicional No Forzará la Decisión de la Fed

El IPC general aumentó un 2.3% interanual el mes pasado, más frío que las expectativas del consenso de un 2.4% interanual sin cambios, mientras que los precios subyacentes aumentaron un 2.8% anual. Los llamados precios "supercore", mientras tanto, también conocidos como inflación de servicios subyacente menos vivienda, aumentaron un 2.7% interanual en abril, un nuevo mínimo desde principios de 2021 y una disminución notable desde la tasa anual anterior del 2.9%.

Mientras tanto, sobre una base mensual, las presiones sobre los precios se reafirmaron en comparación con los dos meses anteriores, en gran parte como resultado de los aranceles que comenzaron a impulsar los precios en toda la economía, cuyos impactos seguirán apareciendo durante el próximo trimestre o dos, a pesar de que los gravámenes comerciales más drásticos se han reducido drásticamente desde el "Día de la Liberación". El IPC general aumentó un 0.2% mensual en abril, más frío de lo esperado pero aún la impresión más firme desde enero, mientras que los precios excluyendo alimentos y energía también aumentaron un 0.2% mensual durante el mismo período.

Anualizar estos datos mensuales ayuda a proporcionar una mejor idea del contexto inflacionario y las tendencias subyacentes de los precios:

- IPC anualizado a 3 meses: 1.6% (anterior 2.6%)

- IPC anualizado a 6 meses: 3.0% (anterior 3.0%)

- IPC subyacente anualizado a 3 meses: 2.1% (anterior 3.0%)

- IPC subyacente anualizado a 6 meses: 3.0% (anterior 3.0%)

Profundizando un poco en los datos, el informe del IPC de abril apuntó a una continuación de las tendencias recientes, con las presiones sobre los precios de los bienes continuando reafirmándose, ya que la deflación de los bienes subyacentes llegó a su fin por primera vez desde principios de 2024, incluso cuando los precios de los servicios subyacentes continuaron disminuyendo.

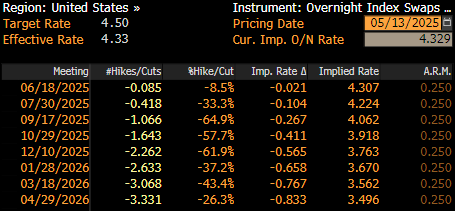

Tras la publicación de los datos, los mercados monetarios experimentaron una modesta revisión de precios a la baja, aunque con pocos movimientos de importancia, con la curva OIS del USD continuando descontando dos recortes de la Fed de 25 puntos básicos para fin de año, en septiembre y diciembre.

En general, las cifras de inflación de abril no supondrán un cambio radical, ni nada parecido, para el FOMC y las perspectivas de política a corto plazo. Powell y compañía se mantienen firmemente en modo de "esperar y ver" por el momento, buscando mantenerse al margen en medio de una postura política "bien posicionada", evaluando tanto los datos económicos entrantes como los cambios en la política comercial, y asimilando cómo estos cambios pueden alterar el equilibrio de riesgos que enfrenta cada lado del doble mandato.

Principalmente, sin embargo, el enfoque del Comité sigue estando en garantizar que las expectativas de inflación permanezcan bien ancladas, ya que, incluso a la luz de la reciente reducción de los aranceles estadounidenses sobre los bienes chinos, el aumento sustancial de la tasa arancelaria efectiva promedio general seguramente resultará en que el IPC siga subiendo durante el verano.

Con estos riesgos de inflación al alza en mente, así como el considerable grado de incertidumbre que continúa nublando las perspectivas económicas, y el mercado laboral manteniéndose en buena forma, el listón para la acción de la Fed a corto plazo sigue siendo muy alto. Si bien la dirección de los tipos sigue siendo a la baja, cualquier recorte antes de finales del tercer trimestre parece muy improbable, a menos que haya un deterioro significativo en las condiciones del mercado laboral y los responsables de la política obtengan suficiente confianza en que las presiones sobre los precios se mantendrán contenidas mientras tanto.

Pepperstone no representa que el material proporcionado aquí sea exacto, actual o completo y por lo tanto no debe ser considerado como tal. La información aquí proporcionada, ya sea por un tercero o no, no debe interpretarse como una recomendación, una oferta de compra o venta, la solicitud de una oferta de compra o venta de cualquier valor, producto o instrumento financiero o la recomendación de participar en una estrategia de trading en particular. Recomendamos que todos los lectores de este contenido se informen de forma independiente. La reproducción o redistribución de esta información no está permitida sin la aprobación de Pepperstone.