分析

目前的市場狀況是有利的,但是風險資產的趨勢表明增長可能會繼續。作為風險管理者,考慮到即將到來的事件風險,減少曝露可能是明智的。在此時,採用購買弱勢風險資產的策略是一種明智的做法,因為它提供了在市場狀況發生變化並在低波動率被低估時的靈活性,然後重新評估短期風險的空間。根據可用資料,市場似乎預期風險資產的積極結果,預計將有較小的回撥預。

近期大宗商品價格的上漲是令人擔憂的,雖然汽油價格已經比12月低點低了27%,但是原油卻比低點增漲了13%。儘管今日大宗商品的價格全面有所回撥。儘管通脹預期市場指標正在上升,但尚未引發警報。然而,如果由於需求增強而導致商品價格繼續上漲,則可能給中央銀行和金融市場帶來風險。因此,重要的是要考慮商品和服務以及工資等其他因素,因為市場預計核心PCE通脹將在2023年底或2024年初達到目標。任何重大幹擾市場的因素都可能導致市場重回震盪。

綜上所述,通脹正在下降。但如果2022年教給我們了什麼,那就是要預期意料之外的事情。目前,趨勢是我們的朋友。因此,看空美元,看漲NAS100是順勢交易。GBPUSD上方1.2435處有支援,突破以便進一步看漲至1. 3000。白銀是非常值得關注的一個交易產品,價格在24.50美元至23.15美元之間徘徊。如果突破上漲阻力,白銀可能會一路高歌猛進。

XAGUSD的日線圖

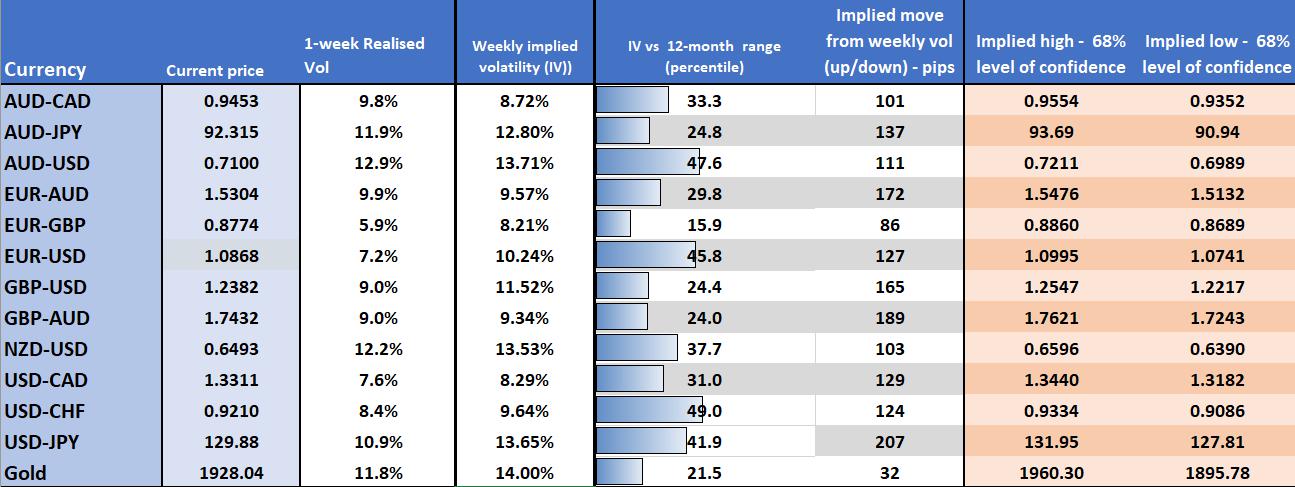

波動矩陣

我們根據本週內檢視波動性的期權定價,以此可以計算出隱含波動和交易範圍。

關鍵風險事件彙總:

美國

- 第四季度勞工就業成本指數(ECI - 2月1日00:30 GMT+8)

市場預計ECI將降至1.1%(從1.2%)。由於ECI是美聯儲密切關注的工資資料之一,因此,這是可以推動市場的資料並且可以給交易帶來風險的資料。預估值通常是準確的,因此極端情況會對市場產生巨大影響。即讀數低於1%時美元急劇下跌,讀數高於1.3%時美元有機會上漲1-2%。

- ISM製造業(2月1日23:00 GMT+8)

市場預計製造業放緩的步伐將加強,預估值為48.0 (前值48.4) 。該基於調查表所得的資料再次強調了下降,表明更大的衰退風險。透過相對預估值的潛在反應,不良資料對美元和股票不利,因為美國的增長再次成為議題。

- 美國JOLTS職位空缺(十二月)(2月1日23:00 GMT +8)

市場預計將看到10293個工作機會(對比前值10458)雖然這在FOMC會議之前,但仍可能對美元空頭有激化作用。如果資料低於預期值,空頭美元積極應對風險資產的配比,從而拋售美金。

- FOMC會議(2月2日03:00 GMT+8)和Jay Powell新聞釋出會(03:30 GMT+8)

雖然目前25個基本點的加息已經被完全被市場折算,但是50基本點的加息不能被完全排除。如果加到了50個基本點,那將是極為出乎意料。觀察利率曲線,看到2023年中期有兩次25個基本點的加息,這個定價將受本週ECI和非農資料的影響。

一方面,經濟狀況已放緩到鮑威爾可能詳細說明放寬的程度是“不合理的”。不確定市場是否會因為聽到這個而過於謹慎。由於連續三次CPI資料的下降、資料疲軟令人擔憂,消費出現收緊的跡象,這導致市場預期加息週期將在近期暫停。然後隨即而來的是滯後效應,大約還有425個基點的利息需要完全消化到經濟中。如若進一步證明上述觀點,我們可能會在接近加息尾聲的FOMC宣告中看到其宣告將有會有所改動:利聯儲宣告“委員會預期目標範圍的持續增加是適當的”-其中“持續”一詞要麼刪除,要麼改為“進一步增加。

由於槓桿資金和真實資金在不是極端做空美元的基礎上,以及聯邦基金主席鮑威爾保持鷹派立場的可能性從而進一步抵制寬鬆金融環境,存在適度美元強勁的風險。然而,市場很容易僅出於美聯儲可能採取更建設性的口吻並承認已經反映在利率中的預期而出售美元。因此利聯儲決議當天的推薦做法不過多建倉,等待做空美元的入場機會。

- 非農資料(2月3日 21:30 GMT+8)

美國非農業工資資料1月份報告將於2月3日北京時間晚間21:30公佈,預計將顯示1月份創造了185k個工作崗位,低於過去3個月的平均值253k。市場預期失業率為3.6%。平均時薪同比上月從4.6%降至4.3%,為2021年8月以來的最低同比水平。平均時薪可能是市場對非農報告的反應的關鍵因素,如果讀數低於4.2%,可能引發NAS100、黃金和風險貨幣(如AUD、NZD、MXN、NOK和CAD)的重要反彈。相反,如果讀數高於4.5%可能會對美元產生積極影響,儘管USD買入的規模將取決於失業率和非農資料。

- 美國ISM非製造業PMI (一月) (2月3日 23:00 GMT+8)

將於2月3日晚間23:00公佈,市場預期將有所改善,指數預期為50.5,預計1月份服務業有小幅擴張。

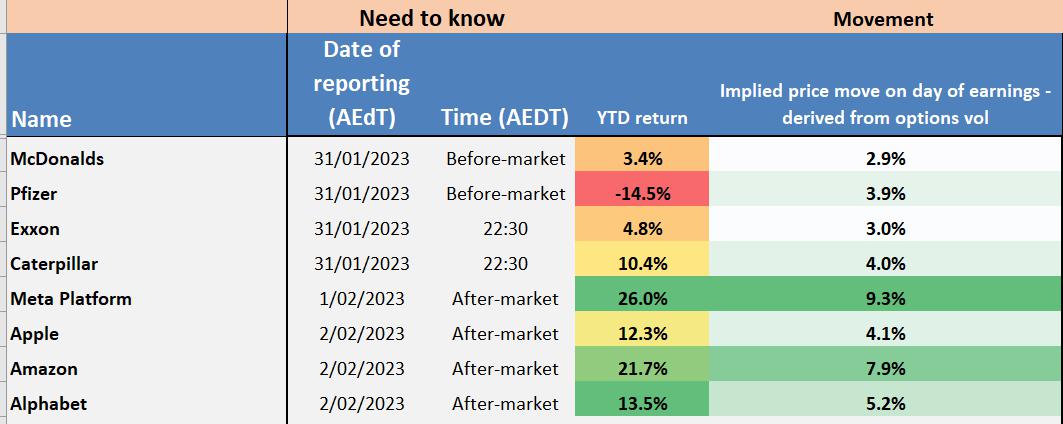

美國公司財報盈利

目前,S&P 500 公司有29%已經報告了他們的季度業績。其中,69.7%的公司超過了每股收益 (EPS) 的預期,平均多出2.1%。50%的公司超過了銷售預期,平均多出0.9%。儘管市場預期已經降低,但公司的指導方針仍然相對中立。這個星期是收益的關鍵時刻,有31%的S&P 500市值將報告,其中包括Meta、Apple、Amazon和Alphabet等知名公司。市場參與者應該密切關注這些盈利報告以及它們對盤後交易的影響。

歐洲

- 歐元區CPI年率(%) (2月1日 18:00 GMT+8)

歐洲央行通脹預估歐洲通脹有所緩解,預期頭條通脹指數同比上月下降至9%(前值9.2%),季末核心通脹指數為5.1%(前值5.2%)。如果通脹高於預期,歐元會出現更大的反彈;而如果通脹低於預期,不會有太大的下跌。

- 歐洲央行新聞釋出會(2月1日 21:45 GMT+8)

市場普遍預期歐洲央行將在即將舉行的會議中將利率上調50個基點,並在3月份再次上調50個基點。對於可能的25個基點上調存在一定的爭議。週三將公佈的歐盟通脹資料可能會影響這一決策。儘管一些供給方面的問題有所改善,但ECB主席拉加德預計仍將保持堅定的立場,並可能表達快速調整資產負債表的意願。EUR/USD的1周隱含波動率在第45百分位,表明會議後歐元有小幅上行風險,但市場不預期出現顯著波動。

英國

- 英國央行利率決議(2月2日 20:00 GMT+8)

市場預計此次會議將提高利率45個基本點,並且由於GBPUSD 1周IVOL的報價為11.5%(12個月的範圍的25%),交易員們強烈相信不會有意外結果。然而, 10/34名經濟學家呼籲更小的25個基點的加息。如果實現該呼籲,這一因素可能導致英鎊開局時遭到嚴重打擊。投票分裂將受到密切關注,其風險在於我們看到3名MPC成員異議,其中2人呼籲不變,1名成員呼籲25個基點的加息。

- 英國央行貨幣政策委員會委員Huw Pill講話(2月3日 20:15 GMT+8)

雖然該講話在BOE銀行會議後不太可能造成太大的市場波動,但是相較其他委員會會員,Huw Pill被市場的交易者們廣泛重視。

日本

關注頭條新聞,因為市場對日本央行行長的前瞻性提名愈發期待。據路透社報道,我們將在2月10日之前瞭解四位候選人的名單,可能更早。外匯策略師已經制定了自己的短名單,評估每位候選人退出收益曲線控制和擺脫負利率政策的意願。顯然,這可能是一個重要的日元驅動因素。

Pepperstone不代表這裡提供的材料是準確、及時或完整的,因此不應依賴於此。這些資訊,無論來自第三方與否,不應被視為建議;或者買賣的提議;或者購買或出售任何證券、金融產品或工具的招攬;或參與任何特定的交易策略。它不考慮讀者的財務狀況或投資目標。我們建議閱讀此內容的讀者尋求自己的建議。未經Pepperstone的批准,不允許複製或重新分發此信息。