分析

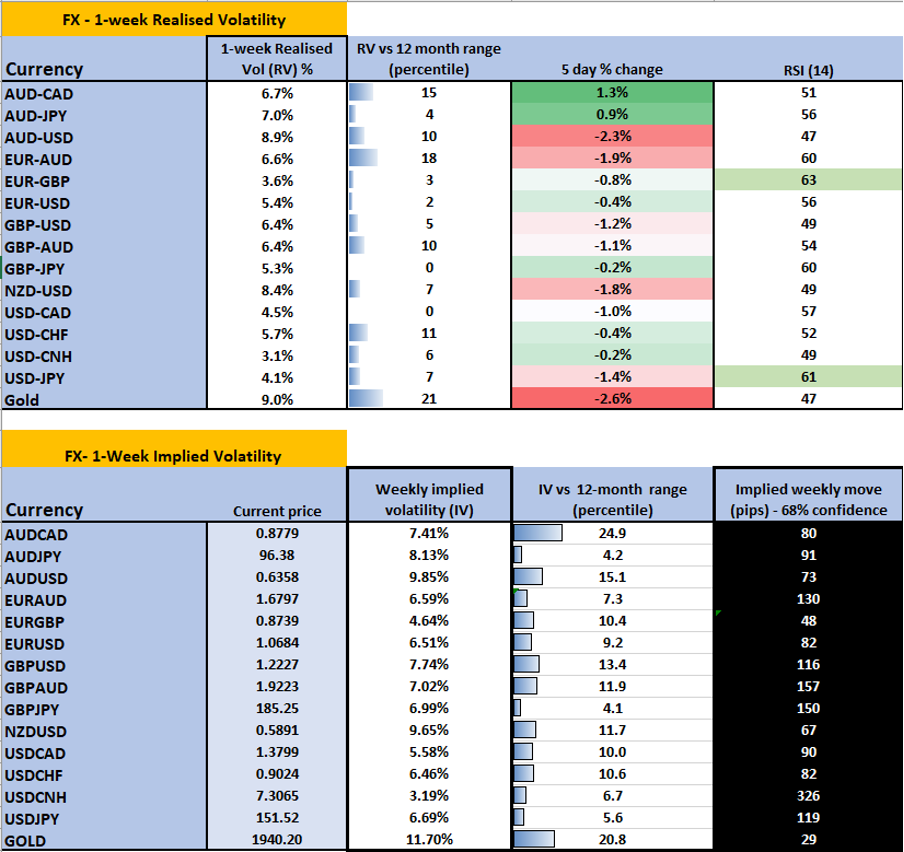

美元最近略有反彈,測試106關口,EURUSD朝著1.0600方向發展,USDJPY進入151.50。雖然我們在外匯市場上看到了一些波動,但實現波動率(1週)非常低,幾乎所有的貨幣對都處於或低於過去12個月波動範圍的第10百分位。 RSI都在50左右,顯示缺乏趨勢條件,交易條件較為平淡。在這種情況下,日本財務省(MoF)的日圓幹預可能會改變局勢,但僅出於此想法而購買日圓適合特殊情況交易者。

美國實際利率再次上升,值得關注,由於地緣政治風險溢價被從金價中剔除,我們可能會看到金價重新建立其通常與債券市場動態的高度相關性。簡單地看一下更高的時間框架,賣方牢牢掌控著黃金市場,價格測試10月至11月漲勢的38.2%斐波那契回撤水準- 如果跌破1933,可能會看到1910/00的水平。

白金和鈀金也值得關注,因為它們在這個市場中很難覓食朋友,雖然極度超賣,但在上漲時依然可能會遇到賣方。

我們的股指流動性仍然相當活躍,顯然,NAS100是眼下快錢所在的地方,交易員正在購買表現良好且熱門的股票,賣出表現不佳的股票 - 因此動量是當下的主要策略。在加密領域也是如此。如果要採用較低貝塔策略,做多NAS100/做空US2000是一種方式,而做多NAS100/做空中國是另一種方式,但由於本周中國的成長和信貸數據正在起作用,這種交易是有風險的,因為中國當局不希望股市跌破年初低點。

此外,我們還將在本週看到阿里巴巴和騰訊發布季度財報,因此香港50指數可能會變得活躍。

穆迪週五的前景下調無疑引起了一些關注。市場上沒有人對此感到太過震驚,而且對前景變為負面的理由已經被充分討論。然而,這已經是今年第四次由評級機構採取的評級行動,有可能我們會在某個階段看到評級被下調的情況,標誌著美國失去了三大評級機構對其的AAA信用評級。這不是一個會引發市場波動的故事,其中涉及一些語義上的玩味。人們可以預期共和黨將在明年的選舉中利用這一點,儘管移民(邊境安全)、墮胎/婦女權利和經濟是主要的選民決定因素,但政府的財政狀況也開始成為一個主流因素。

本週的重大事件風險

- 美國政府關門 - 國會避免政府關門的截止日期是11月17日。這可能成為頭版新聞,因為它再次突顯了國會的失能,但不太可能成為跨市場波動的主要催化劑。目前似乎已經制定了一個短期解決方案,眾議長約翰遜提出了一個分階段的臨時資金計劃,將一些政府機構的資金提供到1月,其他機構提供到2月。

- 中國信貸數據(本週無具體日期- 任何時間)- 中國的新貸款和M2貨幣供應可能會影響市場情緒,市場預期10月新貸款規模將大幅下降,為人民幣6550億元(9月為人民幣2310億元) 。低於共識的貸款數據可能導致中國/香港股市出現拋售,恆生中國企業指數可望重新測試5800左右的10月低點。

- 英國失業申領與薪資報告(11月14日 08:00AEDT)- 預計英國薪資將下降至7.7%。如果薪資數據低於7.7%,英鎊可能會大幅下跌。

- 歐元區第三季GDP(11月14日 21:00AEDT)- 在最近歐元區一系列疲軟的數據報告之後,我們將迎來歐元區第三季度GDP數據,預計季度環比將下降0.1%,而年同比增長0.1%。值得關注的是EURGBP,價格有可能開始牛市趨勢,突破 0.8760 將看到動能回升,並且提高強勁上漲至0.8900的可能性。

- 澳洲第三季薪資價格指數(11月15日 11:30AEDT)- 經濟學家共識是季度季增1.3%/年增3.9%(從3.6%)。由於 12 月澳洲聯邦儲備銀行會議升息的可能性為 6%,而 2 月升息的可能性為 32%,工資在4%以上將導致升息預期再次上升.

- 中國月度數據發布(11月15日13:00AEDT)- 中國工業生產、零售銷售和固定資產投資數據即將公佈,市場預計各項增長數據將有所改善,特別是零售銷售,預計同比增長7%(9月為5.5 %)。

- 美國CPI(11月15日00:30AEDT)- 本週的主要事件風險-市場預期廣義通膨率月環比成長為0.1%/年比為3.3%,核心CPI月季增幅為0.3%/年增幅為4.1% 。以核心CPI月環比為指導,如果該成長低於0.2%,可能會看到美元拋售,進一步推動NAS100的漲勢。如果上升超過0.35%,可能引發美元買盤,對黃金和股市造成一定壓力。

- 英國CPI(11月15日 18:00AEDT)- 共識預期廣義CPI年增4.7%(從6.7%)/核心CPI 年增5.8%(從6.1%)。只要沒有強勁的上行偏離,通膨進一步減緩將證明貨幣政策的定價是合理的。考慮到目前2024年第二季未定價升息,6月後的降息可能性大增。英國CPI公佈後,英鎊交易者可能對英國央行成員 Haskel 的評論感興趣。

- 美國零售銷售(11月16日 00:30AEDT) - 預計月環比下降0.3%,主要受新車和汽油銷售的影響。重要的是, 「控制組」——更直接影響GDP計算的商品組——預計將上升0.2%。此數據點的結果可能導致GDP成長預測模型在較短時間內上調或下調,目前Q4 GDP預測約為2%。

- 澳洲就業報告(11月16日 11:30AEDT)- 共識預計將新增25,000個就業崗位,失業率為3.7%(不變)。由於在第三季工資價格指數後發布,就業報告的結果可能會進一步影響對2月或3月升息的預期,使澳元產生短期波動。

值得關注的企業營收

- 美國企業營收 - 本周美國零售商將發布報告,可能提供關於利潤率和美國消費者的指導和見解——主要關注家得寶(11月14日-盤後)、塔吉特(11月15日-盤後)和沃爾瑪(11月16日23:00AEDT)。

- 香港企業營收-騰訊(11月15日)和阿里巴巴(11月16日)發布季度財報。

- ASX200 –ANZ發布2023財年財報(11月13日)。

央行發言人

- 聯準會 – 本週將有22位聯準會發言人。在美國CPI數據發布後發言的人可能會更具洞察力。

- 澳洲聯儲 – Kohler 演講(11月13日 10:30 AEDT)

- 歐洲央行 - 本周有17位不同的歐洲央行官員計劃發表講話,具體安排如下:

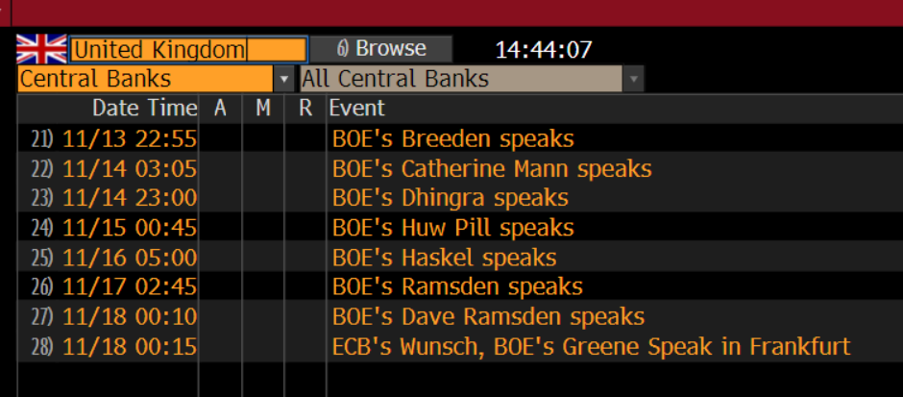

- 英國央行 – 我們將聽取英國央行成員 Breeden、Mann、Dhingra、Huw Pill、Haskel、 Ramsden 和 Greene 的演講。

Pepperstone不代表這裡提供的材料是準確、及時或完整的,因此不應依賴於此。這些資訊,無論來自第三方與否,不應被視為建議;或者買賣的提議;或者購買或出售任何證券、金融產品或工具的招攬;或參與任何特定的交易策略。它不考慮讀者的財務狀況或投資目標。我們建議閱讀此內容的讀者尋求自己的建議。未經Pepperstone的批准,不允許複製或重新分發此信息。