分析

本週一個持續受關注的主題是中國市場動向——特別是,中國對做空方採取了幾項有針對性的措施。我們也看到,在有報道稱中國將為海外國有企業購買中國股票提供2萬億元人民幣的方案之際,銀行存款準備金率被下調了50個基點——儘管如此,隨著大量資金流入內地基金,恆生指數和滬深300指數上週分別僅實現了4.2%和2%的漲幅。

從恆生指數的價格行為來看,市場參與者似乎不確定是否能從15000點的位置上繼續上漲,週五的內部小陰線需要得到修正——我會考慮在突破16300點(做多)和15809點(做空)時進行交易。

雖然事後諸葛亮總是美好的,但本週值得做多的股指非歐盟斯托克50莫屬,即使以美元計價,該指數也表現強勁。歐洲央行沒有對市場定價進行幹預無疑起到了幫助作用,同時歐盟的企業獲利也在增加。展望未來,週四的歐盟CPI對歐元和歐洲股市可能非常重要,如果核心CPI數據低於3%,或將為歐洲央行在3月7日會議上發出整體重大變化的信號敞開大門。儘管如此,我們可以透過歐洲央行成員Lane和Centeno在CPI數據發布後的演講來立即評估對CPI數據的反應。

上週美國的大部分數據給人留下了深刻印象,應該會導致本週聯邦公開市場委員會(FOMC)聲明幾乎沒有變化。細微差別和部位將在利率、美元、黃金和股市的趨勢中扮演關鍵角色。除了FOMC外,本週對美國來說依然是重要的一周,包括一系列關鍵的勞動力市場數據、成長數據、美國財政部季度融資公告(QRA)發布,同時美國財報季也將迎來高潮,微軟、蘋果、谷歌和亞馬遜將發布財報。

毫不意外,NAS100和US500的多頭重新思考是否持續推動市場走向4900點。話雖如此,如果我們觀察波動性市場,會發現對沖活動並沒有增加,購買看跌期權的傾向有限。實際上,所有的討論都是圍繞著基金透過出售指數買權來賺取溢價並提高其基礎股票部位的回報。這隨後在抑制波動性方面產生了重大影響。

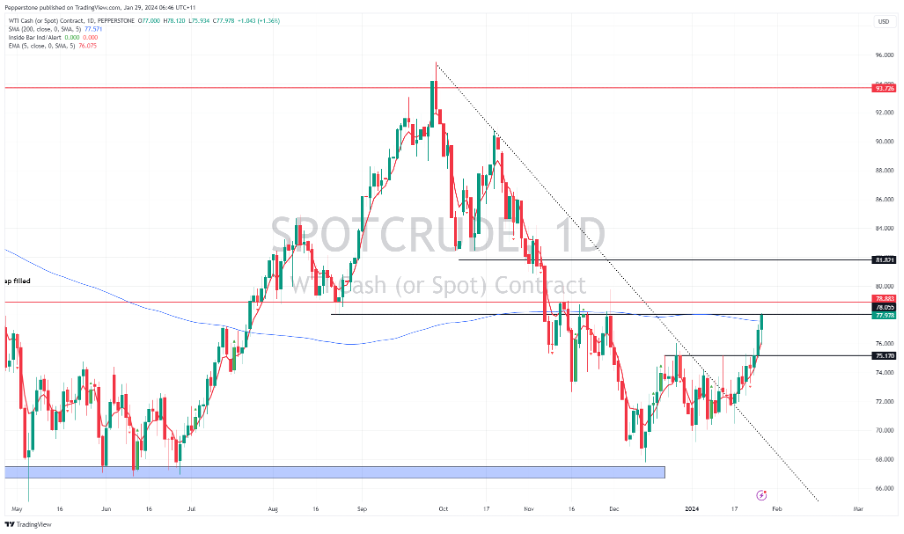

原油和天然氣正發生波動,尤其是現貨原油上週飆升超過6%,交易觸及11月的區間高點並突破200日均線。美國數據是一個因素,但地緣政治也成為日益嚴重的問題,我們持續關注頭條新聞。目前看來多頭似乎控制了局面,因此上行風險依然存在——突破走高也可能對未來的廣義通膨構成問題,儘管我們目前還沒有達到太令人擔憂的水平。

總的來說,我們看到新的一周充滿了關鍵事件風險——經濟數據流、央行會議和企業財報。無論您進行是日內交易並在一天中應對這些潛在的波動性事件,還是持有頭寸但不時時在屏幕前,都有必要了解日程表。考慮事件是否可能引發巨大波動,風險想在哪裡傾斜,以及這對停損位和部位規模意味著什麼。

本周是風險密布的一周 – 祝好運。

本週值得交易者關注的重大活動風險:

月末投資組合流量 - 投資銀行的流量模型暗示需要透過賣出美元來重新平衡投資組合,可能會有伴大規模的日本股票賣出以重新調整權重。

澳洲第四季CPI(1月31日 11:30 AEDT)- 第四季CPI對澳元和AUS200的影響顯而易見。市場預期第四季CPI將較上季成長0.8%,年增4.3%(從5.4%),修剪平均值也預期下降到年化4.3%。值得留意的是,澳洲央行預測12月CPI為4.5%(兩項指標均為),因此CPI實際值低於此數值將使澳元呈現更鴿派的反應。目前,澳洲利率期貨市場預計2月澳洲央行會議不會有任何變動,5月會議有四分之一的機率降息25個基點。考慮到如此平靜的定價,我們需要看到CPI年增率低於3%,這才可能在短期內引發降息預期並大幅影響澳元。

中國製造業及服務業PMI(1月31日 12:30 AEDT)- 市場預期製造業指數為49.2(從49.0),服務業指數為50.6(從50.4)。在上週的大規模刺激措施之後,中國/香港股市多頭急切希望數據顯示出改善跡象,儘管交易員最感興趣的還是房地產領域。

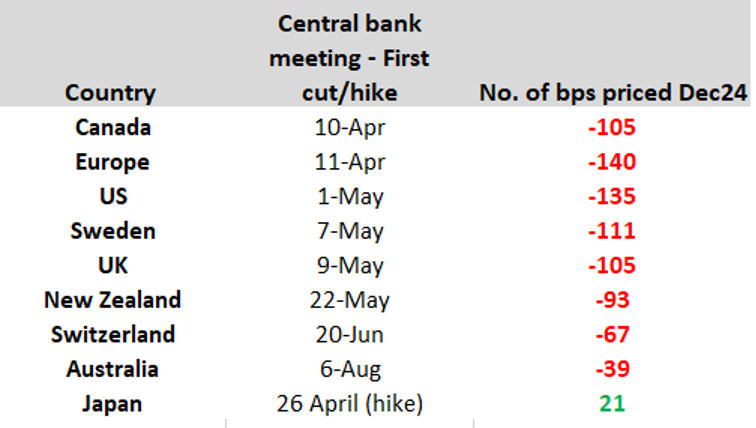

聯準會會議(2月1日06:00 AEDT)及鮑威爾主席的新聞發布會(06:30 AEDT)- 要達到12月美聯儲會議後市場強烈的鴿派反應將非常困難,尤其是在強勁的第四季度GDP和消費數據發布後,聯準會不太可能宣布勝利。隨著聯準會預計將放棄緊縮傾向,其聲明應保持中性。關於調整量化緊縮(或資產負債表縮減)步伐的時間表也將受到廣泛關注,尤其是在鮑威爾的新聞發布會上可能會對此進行大量探討- 總的來說,雖然頭寸總是一個考慮因素,但我認為美元和股市都存在雙向風險。預覽請見

瑞典央行會議 - 瑞典央行或將利率維持在4%,但在掉期市場預計5月份將進行首次降息的情況下,應該會為降息打開大門。我傾向於看漲USDSEK,並在收盤突破10.5000時增持。

英國央行會議(2月1日 23:00 AEDT)- 英鎊受到英國資料流的支持,GBPUSD保持在1.2800 - 1.2600的清晰區間內。市場預計該銀行將保持鷹派傾向,並將關注投票分歧變化,可能會變為8-1甚至9-0的投票以維持利率。鑑於市場預計5月英國央行會議有50%的機率降息25個基點,而6月份的第一次降息已被完全定價,我認為這次會議對英鎊有雙向風險。預覽請見

美國非農就業報告(2月3日00:30 AEDT)- 中位數預估將創造18萬個就業機會(經濟學家的預估範圍在28.5萬至12萬之間),失業率預計將小幅上升至3.8% 。我認為美元的反應將更密切地與失業率結果,而非淨新增職位數量相關聯。

歐盟CPI(2月1日)- CPI數據對歐洲央行至關重要,可能為銀行設定更鴿派的敘事基調。市場預期廣義CPI將下降到2.7%(從2.9%),核心CPI將下降到3.2%(從3.4%)。首席經濟學家Lane將在數據發布90分鐘後發表講話,因此我們可能會立即看到歐洲央行最有影響力的成員之一對數據的反應。鑑於歐盟CPI數據對歐洲央行利率預期的影響,這將給歐元帶來重大風險,因此在新聞發佈時考慮歐元的風險暴露。

美國財政融資估計(1月29日)和美國財政部季度融資公告(QRA - 1月31日)- QRA曾在8月和11月觸發了持久的趨勢條件,而這次的影響可能非常重大。儘管如此,我傾向於認為這次市場不會看到驚喜。但由於未來幾週政府資金預計仍將在很大程度上依賴國庫券,因此將進一步增加對逆回購(RRP)餘額水準以及最終對融資市場(SOFR-Fed funds)的審查。預覽請見

美國本週的企業財報發布 - 目前為止,我們已經看到了S&P500指數中25%的公司發布了財報,其中78%的公司在每股收益(EPS)方面超過了預期(平均超額6%),53%的公司在銷售方面超過了預期。公司報告的累計EPS下降了1.6%,銷售成長了3.7%。

在接下來的一周,我們將會看到超過S&P500指數市值40%的公司發布財報,包括」七巨頭「中的四家知名公司。其中,我認為以下公司的財報將會格外重視:

週二 - UPS、微軟(預計報告當天漲跌幅為-/+4.3%)、字母(-/+5%)

週三 - 波音(-/+3.8%),萬事達(-/+2.9%),高通(-/+5.6%)

週四 - 蘋果(-/+3.2%),META(-/+6.5%),亞馬遜(-/+6.2%)

週五 - 雪佛龍(-/+2.3%),埃克森美孚(-/+2.2%)

其他值得關注的美國數據點:

美國 – 消費者信心指數(1月31日 02:00 AEDT),JOLTS職缺(1月31日 02:00 AEDT),就業成本指數(2月1日 01:00 AEDT),ISM製造業指數(2月2日 02:00AEDT)。

拉丁美洲匯市:

智利央行(BCCh)將於週三召開會議,預計將降息100個基點至7.25%,儘管有可能降息75個基點 - USDCLP正呈現出積極勢頭,我短期內看好它走高,但信心有限。

巴西央行在同一天召開會議,預計將利率降低50個基點至11.25%。

哥倫比亞也將於週三召開會議,我們預計將降息50個基點至12.50%。

Pepperstone不代表這裡提供的材料是準確、及時或完整的,因此不應依賴於此。這些資訊,無論來自第三方與否,不應被視為建議;或者買賣的提議;或者購買或出售任何證券、金融產品或工具的招攬;或參與任何特定的交易策略。它不考慮讀者的財務狀況或投資目標。我們建議閱讀此內容的讀者尋求自己的建議。未經Pepperstone的批准,不允許複製或重新分發此信息。