分析

EURUSD收在先前的上升趨勢之上(自3月低點繪製),目標為1.0960(7月至10月賣空的61.8%斐波那契水平),而USDCHF看起來將跌破0.8850,保持熊市趨勢不變。 GBPUSD 收在200日均線之上,對1.2500的突破將使我們走向1.2560。 USDSEK上周是百分比變動最大的貨幣對,我們關注瑞典央行的會議,25個基點的升息成為可能。

USDCNH也開始下行,並有望突破7.2000。中國人民銀行已經明確表示他們偏好低波動性,且在基本上抹去了人民幣的任何脈衝後表現得相當出色——自8月中旬以來交投在狹窄範圍內,他們現在會阻止美元的疲軟嗎?

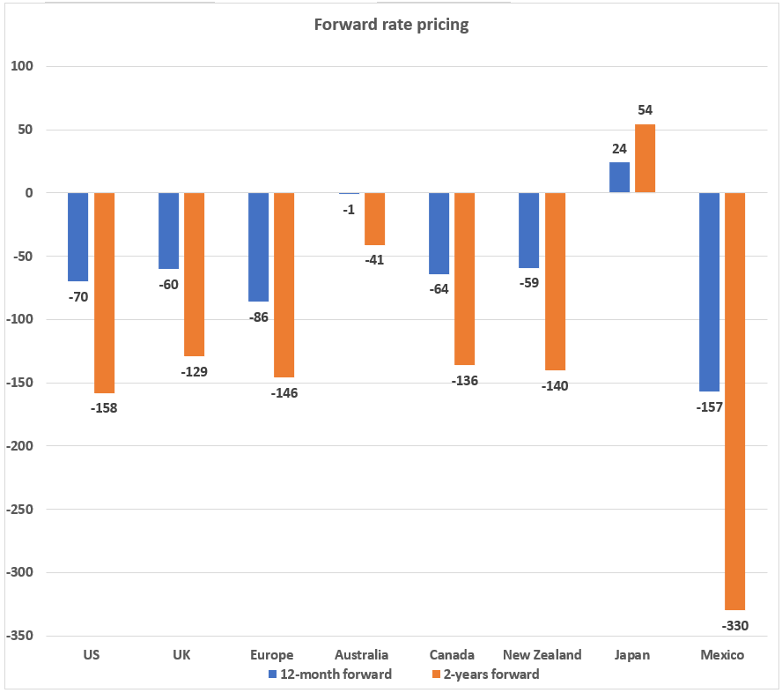

美元的命運取決於數據流和聯準會發言人——到目前為止,對於2024年定價的100個基點的降息阻力有限,美國掉期市場將首次「實時」聯邦公開市場委員會會議(FOMC)定價在5月。許多人會認為這太快且太激進,但市場正在就「高息長期」打賭,這在歐洲、英國、加拿大、紐西蘭等地也是如此,市場預計歐洲央行將於四月開始發達經濟體的寬鬆週期。

2024年央行寬鬆將是備受關注的主題,關於市場為何對這種寬鬆進行折現存在一些辯論。核心觀點是,絕對確信通膨正在朝著目標前進,勞動力市場足夠冷卻,而增長水平要低得多,這就是將利率提高到更均衡的狀態並擺脫限制性的根本原因。

當市場折現前期降息時,我們看到寬鬆成為衰退對沖的一種方式,央行需要將政策利率降到通貨膨脹以下。

如果我們看一下遠期利率差異——我們觀察1或2年歐元遠期利率與美國遠期利率之間的差異——會發現美國利率在相對基礎上沒有真正偏向更積極的移動,這解釋了美元的拋售。但顯然,美國CPI產生了共鳴,美元微笑理論右邊的觀點(即美元數據比其他國家更例外)正在失去美元的支持。

有人可能會說,如果我們完全依賴央行背離——這是捕捉 2022 年和 2023 年匯率波動的一種有利可圖的方式——那麼2024年可能是日圓的一年。然而,生活很少是那麼簡單的。

GER40 日線圖

在股票領域,我們看到美國指數盤整,並以美國國債市場的走勢為指導,其中10年期國債跌破4.37%將有所幫助的,隨後我們會關注NAS100漲破16,000點——Nvidia的季度業績可能是關鍵。目前歐洲股市的勢頭正盛,GER40、EUSTX50和SPA35處於強勢模式,擺盤交易者將尋求回調以在12月啟動新的多頭部位。

我曾期望中國/香港指數會表現強勁,但這是一個糟糕的判斷,我對此持觀望態度,等待看到更有建設性的資金流入。

本週的重大事件風險:

OPEC會議(11月26日)– 該聯盟在維也納舉行會議,由於布蘭特原油一直呈陡峭下跌趨勢,並已從9月高點下跌20%,有報導稱此次會議可能會出現即將實施的額外供應削減。在週末會議開始之際,持有原油部位的交易者需要考慮原油可能出現的跳空風險。

英國秋季聲明(11月22日)– 大臣亨特將提出秋季聲明,有傳言稱政府將重點對那些申請福利的人實施制裁,並鼓勵人們就業。儘管這對英鎊可能不會構成波動事件,但交易者將密切關注可能刺激經濟成長的任何切實可行的財政措施。

英偉達第三季財報(11月21日盤後發布)– 市場期待2023年表現最佳的美國股票再次發布強勁的財報 - 根據期權定價推導出英偉達當天的隱含波動率為7.1%。市場將會在報告中為相對於共識的上行驚喜調整倉位,預期我們將看到資料中心銷售額達到150億美元。人們將密切關注關於美國對向中國出口AI晶片的限制的影響以及這可能對2025/26年資料中心銷售的影響的展望。看漲者希望在季度業績上連續四次看到股價上漲,並且自然希望看到股價突破500美元的關口,這個關口已經七次限制了股價的上漲。

美國感恩節假期(11月23日)– 現貨股票休市,期貨市場有部分結算。

經濟數據導覽:

- 美國標普全球製造業與服務業PMI(11月25日01:45 AEDT)– 市場預計製造業指數為49.9(從50.0)/服務業為50.3(從50.6) - 我們應該會看到美元和風險資產對服務業數據更為敏感,特別是如果指數低於50.0 - 在這個水平上,我們看到與上個月相比的增長/下降水平。

- 中國1年和5年期基準利率決定(11月20日12:15AEDT)- 當市場對進一步的政策寬鬆,尤其是對銀行存款準備金要

求的進一步削減持謹慎態度時,很少有人預期會降低基準利率,預計1年期利率將保持在3.45%,5年期利率將維持在4.2%。 - 澳洲聯邦儲備銀行會議紀要(11月21日11:30AEDT)- 在上漲25 個基點後,我不確定我們是否會從會議紀要中了解到很多新信息,交易者最好聽取澳大利亞聯邦儲備銀行行長Bullock的講話,因為那更可能成為澳元波動事件。

- 美國領先指數(11月21日 02:00AEDT)- 共識是我們在10月看到領先指數下降0.7% - 有些人認為這個數據點是衰退條件的先兆,因此大幅度的下行可能會影響美元。

- 加拿大CPI(11月22日00:30 AEDT) – 經濟學家的共識是,我們將看到廣義CPI為3.1%(從3.8%),核心CPI為3.6%(從3.8%)。預期的通膨下降支持了加拿大的利率定價,首次降息被定價在2024年4月,而未來12個月定價了64個基點的降息。

- =美國FOMC會議紀要(11月22日 06:00 AEDT)– 在最近的聯準會討論後,尤其是克里夫蘭聯邦理事會主席洛麗塔大師(一位知名的鷹派)未能打壓市場對降息的預期,並暗示現在的爭論是維持利率限制多久,很難看到FOMC會議紀要會對市場產生太大的影響。

- 美國耐久財訂單(11月23日 00:30 AEDT)– 市場預期為-3.2%(從4.6%)。由於美國第四季GDP成長在2.2%左右,這裡的疲軟數據可能使GDP Nowcast模型被下調,或將導緻美國債券殖利率走低,引發美元拋售。

- 英國標普全球製造業與服務業PMI(11月23日 20:30 AEDT)– 共識是製造業數據為49.9,服務業為50.4 - 服務業PMI低於50可能會導致債券收益率走低,從而拉低美元。服務業PMI高於51.0將重新考慮美國的例外主義,並促使美元買家入市。

- 歐元區HCOB製造業及服務業PMI(11月23日 20:00 AEDT)– 共識是製造業PMI略微改善至43.4(10月份為43.1),儘管仍然是一個糟糕的結果。服務業PMI預計為48.1,同樣略微改善自47.8 - 歐元將對服務業數據產生敏感反應,歐元互換市場預計歐洲央行將在4月首次降息,並在未來12個月內削減86個基點。

- 瑞典央行會議 – 瑞典央行是否將利率上調至4.25%存在較大不確定性,互換市場預計將上調11個基點,彭博社調查的50%的經濟學家呼籲上調25個基點。我們可能會在瑞典克朗上看到一些波動,因此請注意相關部位。 USDSEK一直處於強勁的下行趨勢中,因此市場可能在會議前做多瑞典克朗的頭寸。

央行發言人

澳洲聯儲– Bullock行長演講(週一 10:00 AEDT 和週二 19:35AEDT)

英國央行 – Bailey行長講話(11月21日 05:45 AEDT)

歐洲央行– 10位發言人 – Schnabel(11月22日 04:00 AEDT)和 Lagarde(11月22日 03:00)最受關注

Pepperstone不代表這裡提供的材料是準確、及時或完整的,因此不應依賴於此。這些資訊,無論來自第三方與否,不應被視為建議;或者買賣的提議;或者購買或出售任何證券、金融產品或工具的招攬;或參與任何特定的交易策略。它不考慮讀者的財務狀況或投資目標。我們建議閱讀此內容的讀者尋求自己的建議。未經Pepperstone的批准,不允許複製或重新分發此信息。