如何交易聯邦公開市場委員會(FOMC)決策

聯邦公開市場委員會(FOMC)在美國貨幣政策中發揮關鍵作用,影響利率並對各類金融資產產生重大影響。本指南將解析FOMC決策如何影響市場,幫助交易者更準確地預測市場反應,調整交易策略。

決策.jpg)

為何利率如此重要?

利率在經濟中扮演關鍵角色,影響房貸、信用卡、投資報酬及股市表現等多個領域。理解利率變動能幫助投資者掌握經濟趨勢,做出更明智的財務決策。

影響利率的因素

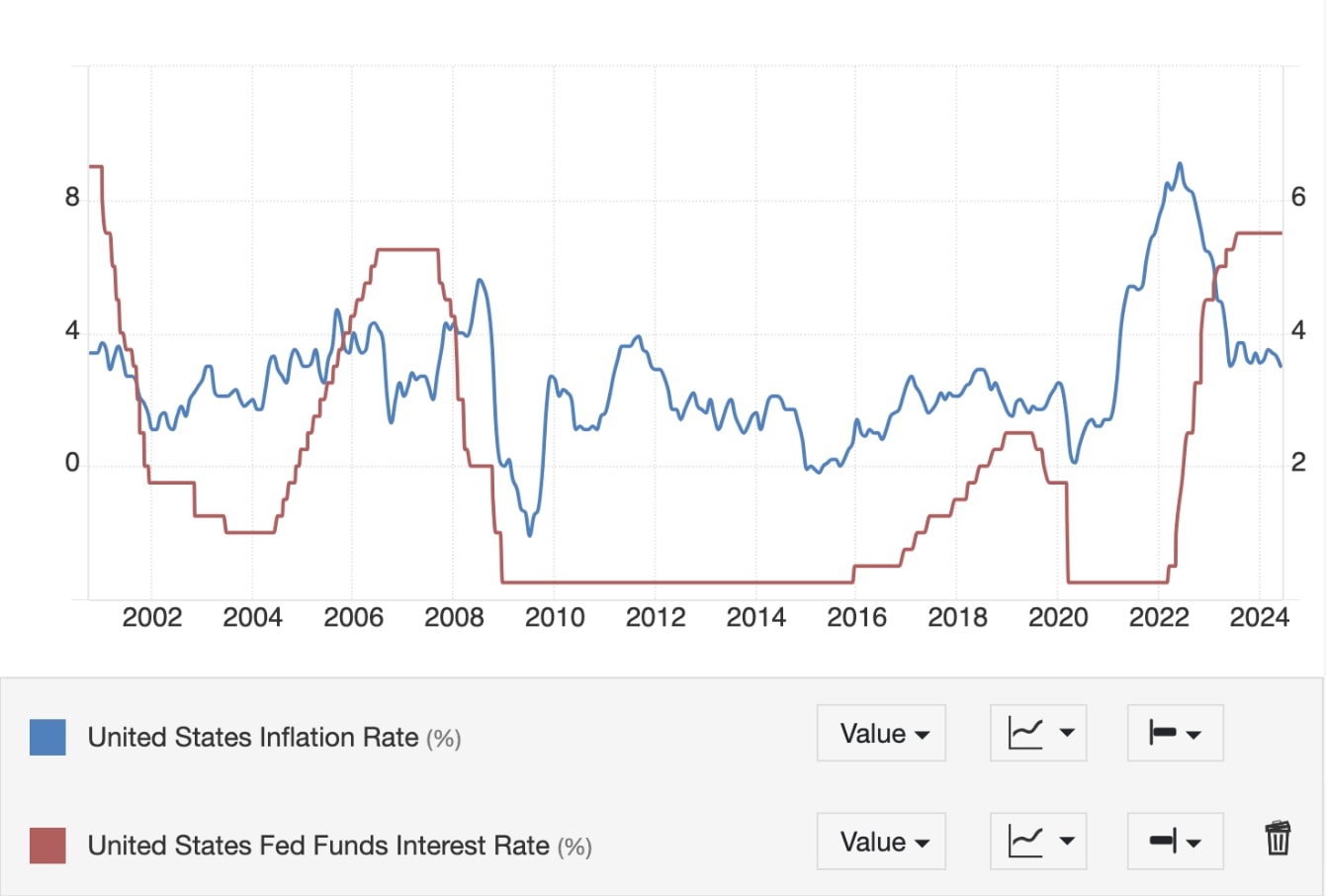

- 通貨膨脹(Inflation):當通膨上升,貸款機構通常會提高利率,以補償購買力下降的風險。

- 經濟成長(Economic Growth):強勁的經濟成長會提升信貸需求,推高利率;相反,在經濟衰退期間,信貸需求下降,利率隨之走低。

- 貨幣政策(Monetary Policy):美聯儲(Fed)透過調整聯邦基金利率來影響市場利率,以控制通膨並刺激經濟增長。

利率對經濟的影響

- 低利率:降低貸款成本,鼓勵企業投資與消費者支出,從而推動經濟增長。

- 高利率:提高借貸成本,抑制支出與投資,可能導致經濟成長放緩。

利率變動的歷史案例

- 2008年金融危機(Great Recession):為了對抗經濟衰退,美聯儲將利率降至接近零,鼓勵借貸與投資,刺激市場復甦。

- 2018年加息週期:為遏制通膨過熱,美聯儲在該年度四度升息,防止經濟過度擴張。

這些案例顯示,利率調整對市場有深遠影響,因此投資者應密切關注FOMC決策,以調整交易策略並降低風險。

FOMC決策如何影響金融市場

聯邦公開市場委員會(FOMC)的決策對金融市場具有深遠影響,因為它們直接影響利率、流動性與經濟預期。當美聯儲(Fed)調整聯邦基金利率時,整體經濟中的借貸成本將隨之改變,影響消費與投資。此外,量化寬鬆(QE)和量化緊縮(QT)也是影響市場的重要因素:

- 量化寬鬆(QE):透過購買資產增加市場流動性,推動市場上漲。

- 量化緊縮(QT):減少美聯儲資產負債表規模,收緊金融環境,限制市場資金流動。

除此之外,FOMC的前瞻指引對市場情緒也至關重要,美聯儲對通膨、就業及經濟增長的看法,會影響交易者對未來政策方向的預期,進而引發市場波動。

FOMC決策對不同資產的影響

- 股票市場:

○ 升息通常降低消費支出與企業投資,導致股價下跌。

○ 降息則刺激經濟活動,通常對股市有利,推動股價上漲。 - 債券市場:

○ 利率上升會導致債券殖利率上升,特別是短期債券(如美國2年期國債),進而壓低債券價格。

○ 利率下降則會降低殖利率,提升債券價格。 - 外匯市場:

○ 升息通常會推高美元匯率,因為較高利率吸引外資流入美國資產。

○ 降息則可能導致美元走弱,因為較低的利率減少了外資投資美元資產的吸引力。 - 大宗商品市場:

○ 升息可能會壓制黃金、原油等商品價格,因為持有這些無息資產的機會成本增加。

○ 降息則可能推動商品價格上升,因為市場資金成本降低,投資者對抗通膨資產的需求上升。

市場預期與FOMC交易策略

在FOMC決策公布前,交易者需了解市場對利率變動的預期,因為市場預期與實際結果之間的差異可能會引發市場劇烈波動。關鍵的市場預期工具包括:

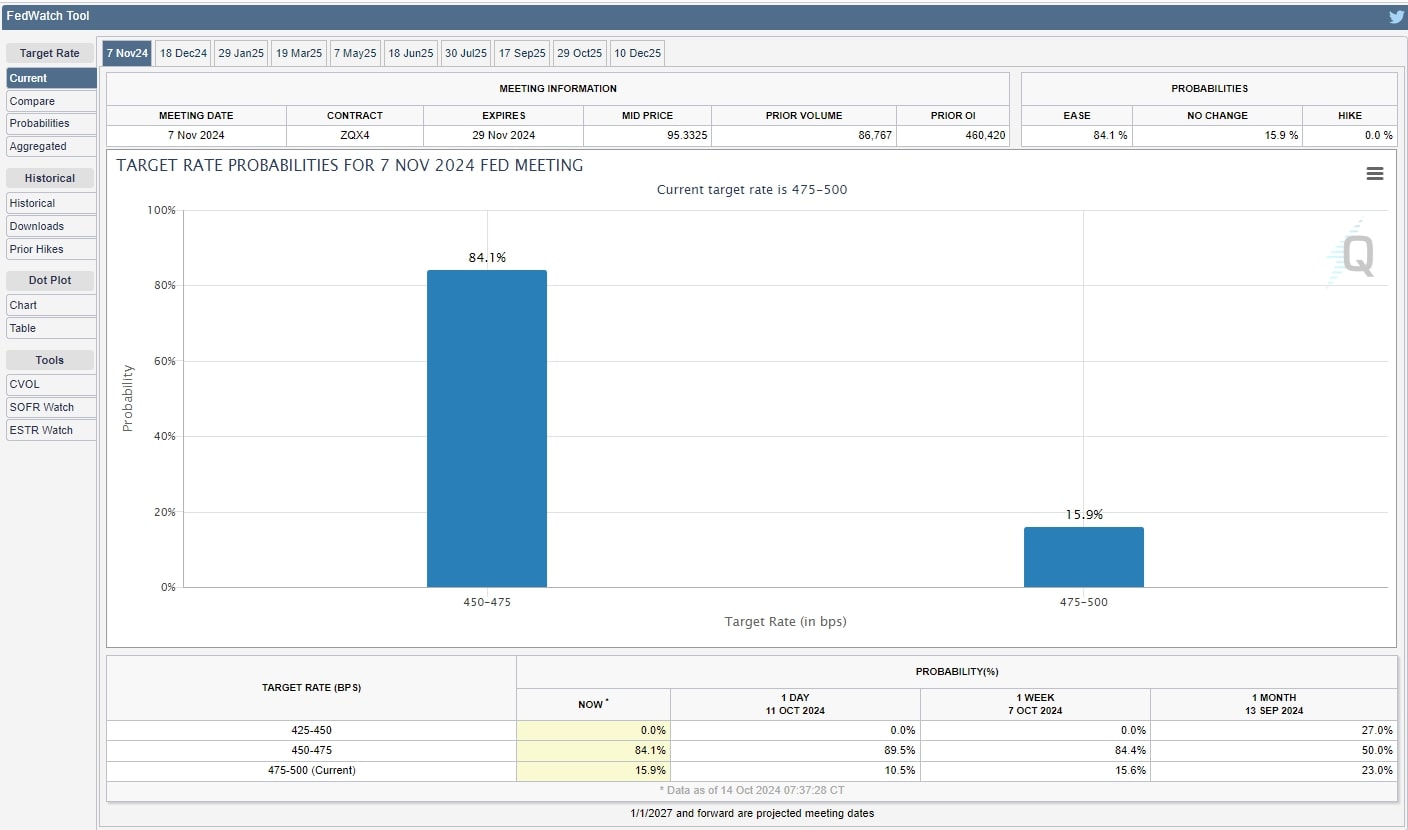

聯邦基金利率期貨(Fed Funds Futures)

聯邦基金期貨合約反映市場對未來利率走向的預期,其中芝加哥商品交易所(CME)的FedWatch工具是市場最常用的指標之一。

- 該工具的作用:

○ 計算市場對聯邦基金利率變動的機率(升息、降息或維持不變)。

○ 若FOMC決策與市場預期不同,例如升息或降息幅度小於或大於市場預期,市場可能會出現劇烈波動。

○ 若美聯儲的政策方向與市場預期有明顯落差,可能會引發股市、外匯市場與債券市場的價格劇烈變動。

當前市場預期範例

- 目前目標利率:聯邦基金利率的官方範圍介於4.75% - 5.00%之間。

- 市場預測的可能情境(以2024年11月7日會議為例):

○ 49.2% 機率:降息至 4.25% - 4.50%

○ 50.8% 機率:降息至 4.50% - 4.75%

當數據公布後,若最終決策與市場預期不同,例如沒有降息或降息幅度大於預期,可能會引發市場劇烈波動,影響貨幣、債券及股票市場。

如何利用FedWatch工具交易FOMC決策?

- 市場預期 實際結果:如果FOMC的決定與市場預期相符,市場可能會提前消化消息,波動較小;但若決策超出預期,市場可能迅速調整資產價格。

- 影響資產價格:交易者可以透過FedWatch工具來預測可能的市場反應,例如美元走強或走弱、債券殖利率變動、股市波動等。

- 實時調整策略:該工具會根據最新經濟數據進行調整,因此交易者應密切關注市場情緒變化,並根據數據變動調整交易策略。

經濟指標與FOMC決策的關聯

美聯儲(Fed)的貨幣政策受到通膨、就業數據及經濟增長預測等關鍵經濟指標的影響,這些數據也直接影響市場對FOMC決策的預期,並反映在FedWatch工具中。

通膨報告(CPI與PCE)

- CPI(消費者物價指數)與PCE(個人消費支出指數)是美聯儲衡量通膨的核心指標。

- 當通膨高於2%(美聯儲設定的長期目標)時,Fed可能會升息來抑制經濟過熱。

- 當通膨低於目標,Fed可能會降息,以刺激消費和經濟增長。

- 市場影響:公佈的通膨數據若高於預期,通常會推高美元及短期利率,而低於預期則可能導致美元走軟,債券價格上升。

就業數據(Unemployment Data)

- Fed的雙重使命:

○ 控制通膨(維持物價穩定)

○ 促進最大就業(降低失業率) - 低失業率:可能促使Fed升息,以防止勞動市場過熱,推高工資與通膨。

- 高失業率:可能促使Fed降息,以刺激企業投資與就業增長。

- 市場影響:就業報告若顯示強勁勞動市場,通常提振美元,但若數據疲弱,市場可能預期Fed將放鬆政策,導致美元走軟、股市上升。

經濟增長數據(GDP與市場預測)

- GDP增長強勁:Fed可能選擇升息,以防止經濟過熱與通膨上升。

- GDP增長放緩:Fed可能會降息,以促進投資、消費與經濟復甦。

- 市場影響:若GDP數據優於預期,可能推高股市與美元,而經濟疲弱則可能促使降息預期升高。

美國國債殖利率(U.S. Treasury Yields)

- 聯邦基金利率與2年期美國國債殖利率關係密切,因為兩者都反映市場對短期利率的預期。

- 當市場預期升息時,2年期國債殖利率上升;若預期降息,則殖利率下降。

- 市場影響:

○ 殖利率升高 → 通常意味著市場預期Fed將升息,可能打壓股市並支撐美元。

○ 殖利率下降 → 可能暗示市場預期Fed降息,刺激資金流入股票與黃金等資產。

即使最近Fed已進行50個基點的降息,聯邦基金利率與2年期美債殖利率的利差仍處於近30年來的最大水準,顯示市場可能預期降息速度將快於Fed的預測。

理解 FOMC 報告

除了美聯儲的利率決策外,交易者還需關注每次 FOMC 會議後發布的聲明與政策指引。這些聲明提供美聯儲對經濟的展望,並可能透露未來政策變動的線索。由於這些公告可能包含市場未預料到的信息,因此可能引發市場劇烈波動。

市場參與者通常會比較當前聲明與上次聲明的變化,以尋找利率方向的暗示,從而提前調整交易策略。

FOMC 公布期間的短線交易策略

FOMC 公告通常伴隨劇烈市場波動,因此制定有效的短線交易策略至關重要。以下是2024年9月18日美聯儲降息 50 個基點後 EUR/USD 走勢的典型案例:

- 初步反應:消息公佈後,EUR/USD 短暫急漲,因為市場預期美元吸引力下降(低利率使資金回報率下降)。

- 快速反轉:市場很快回吐漲幅,並刷新當日低點,這可能是因為美聯儲的語氣顯示出對未來經濟的不確定性,或市場已經提前消化了降息預期。

- 政策解讀:美聯儲主席鮑威爾表示,這次降息只是“重新校準”,即從過於緊縮的貨幣政策回歸正常,而非經濟危機的應對措施。因此,市場逐漸穩定,EUR/USD 回升至較高區間。

這種大幅震盪是 FOMC 公告後的常見市場行為,因為交易者會根據新的貨幣政策指引重新調整持倉與風險敞口。

短線交易者常用策略

- 事件前持倉管理:

● 為了避免市場劇烈波動帶來的風險,部分交易者會在公告前減少持倉,待市場消化決策後再進場交易。 - 波動性突破策略(Volatility Breakout Strategy):

● FOMC 公告後價格可能出現強勢突破,交易者通常關注關鍵支撐與阻力位,在價格突破後進場交易。 - 雙向佈局策略(Straddle Strategy):

● 同時在當前價格上方與下方設置買賣單,無論市場向哪個方向突破,都能獲利,同時透過止損控制風險。 - 觀望策略(Wait-and-See Approach):

● 風險較低的交易者可能會選擇等待市場穩定後再進場,避免被假突破或極端波動洗出市場。 - 專注於主要貨幣對:

● 由於美聯儲決策直接影響美元,交易者通常集中關注EUR/USD、GBP/USD等主要貨幣對,因其流動性較高且市場波動較大。

FOMC 公告對市場影響深遠,交易者需要理解其決策邏輯與市場反應模式。短線交易者可透過不同策略應對市場波動,而長線交易者則應密切關注政策變化,以調整投資組合。無論採取何種交易策略,風險管理與靈活應變是成功應對 FOMC 公佈行情的關鍵。

FOMC 會議期間的大宗商品交易策略

黃金常被視為對抗通膨和貨幣貶值的避險資產,因此對 FOMC 會議極為敏感。另一方面,原油價格與經濟增長預期高度相關,兩者都會因美聯儲的利率決策、通膨預測及市場情緒變化而劇烈波動。

2024年9月18日,美聯儲宣布降息後,黃金與原油表現出截然不同的價格走勢:

- 公告前:市場不確定性導致原油價格下跌超過 2%,而黃金因市場預期美聯儲將維持寬鬆政策而小幅上揚。

- 公告期間:原油小幅回升,而黃金則因避險需求上升而大幅上漲。

- 公告後:原油逐漸穩定,受惠於借貸成本降低;黃金則持續走高,受到美元走弱和通膨憂慮的支撐。

黃金交易策略

- 公告前:

○ 若預期鴿派信號(寬鬆貨幣政策),可能導致美元走弱並推動黃金價格上漲,可考慮買入黃金。

○ 若預期鷹派信號(緊縮政策),美元走強可能壓低金價,可考慮做空黃金。 - 公告期間:

○ 加息通常會打壓金價,而降息則可能推動黃金上漲。

○ 短線交易者可利用快速價格波動獲利,但此類交易風險較大,應謹慎管理止損。 - 公告後:

○ 若美聯儲維持寬鬆政策,黃金可能進一步走強,順勢交易者可考慮持有多單。

○ 若市場轉向避險情緒消退,可能導致金價回落,需警惕短期回調風險。

原油交易策略

- 公告前:

○ 經濟增長預期強勁可能帶動需求上升,適合佈局多單。

○ 若市場預期美聯儲將維持鷹派立場,可能抑制經濟活動並導致原油需求下降,適合考慮做空。 - 公告期間:

○ 加息通常會抑制油價,因為較高的借貸成本可能減少企業和消費者的能源需求。

○ 降息則有助於支撐油價,因為較低的利率可促進經濟增長並推動原油需求上升。 - 公告後:

○ 若政策信號顯示經濟擴張,可考慮持有多單。

○ 若市場預期經濟放緩,可能促使原油需求下降,適合考慮空頭交易。

FOMC會議期間,黃金與原油的價格波動通常受到利率決策、美元走勢及市場情緒影響。交易者應密切關注市場預期與實際決策的偏差,並根據政策信號與市場反應靈活調整交易策略。同時,風險管理至關重要,應設置適當的止損與止盈,以應對市場劇烈波動。

FOMC 會議期間的股票交易策略

在 FOMC 會議前後進行股票交易需要綜合分析市場情緒與經濟指標。以下是投資人可採用的基本策略,以適應市場變動:

公告前的市場佈局

- 鴿派立場(寬鬆政策):預期降息或市場流動性增加時,可考慮做多利率敏感行業,如公用事業(Utilities)與房地產(Real Estate)。

- 鷹派立場(緊縮政策):預期升息或流動性緊縮時,投資人可能減少股票敞口,或針對高增長股(如科技股)進行空頭交易。

公告後的市場反應

- 若 FOMC 傳遞經濟增長信號,可考慮做多消費相關股票,如零售與科技類股,因市場預期經濟持續擴張。

- 若 FOMC 表現謹慎或暗示貨幣緊縮,投資人可能會減少股市部位,轉向更具防禦性的資產,如黃金或公用事業類股。

FOMC 交易風險管理策略

在 FOMC 期間進行交易時,市場波動性往往較大,因此風險管理至關重要。以下幾種策略可幫助投資人降低風險:

倉位管理(Position Sizing)

- 交易者應根據整體投資組合與風險承受能力來確定適當的交易規模。

- 常見策略:僅將1-2% 的交易資本風險配置於單筆交易,以防止重大損失。

止損單(Stop-Loss Orders)

- 設置止損單可限制潛在虧損,確保當市場朝不利方向發展時能自動退出交易。

- 策略建議:可將止損設置於關鍵支撐位或阻力位,以提高交易成功率。

避免過度槓桿(Avoiding Overleveraging)

- 雖然槓桿能夠放大收益,但同樣會增加風險。

- 在 FOMC 事件期間,由於市場變動劇烈,建議降低槓桿比率或完全不使用槓桿,以有效控制風險敞口。

市場分析與預測(Market Analysis)

- 在 FOMC 公告前,應密切關注經濟指標與市場情緒,例如通膨數據(CPI、PCE)、就業報告及 GDP 增長預測。

- 綜合這些因素有助於提前調整交易策略,應對 FOMC 決策帶來的市場波動。

追蹤 FOMC 新聞的最佳實踐

有效追蹤 FOMC 新聞需要有系統的方法,以確保能及時掌握美聯儲的最新動向並快速做出反應。以下是幾個關鍵步驟:

關注聯準會官員發言

- FOMC 會議以外,美聯儲官員的公開講話通常會透露未來政策方向的重要線索。

- FOMC 每年召開 8 次會議,會議日期事先排定,投資人應追蹤這些日程,提前預測重大公告的潛在影響。

使用經濟日曆追蹤關鍵事件

- 許多交易平台(如 Pepperstone)提供即將發布的經濟數據與市場預測,幫助投資者提前準備交易策略。

即時金融新聞服務

- 訂閱即時新聞平台(如 Bloomberg、Reuters、CNBC),並設置FOMC 相關公告、演講與市場分析的警報。

- 免費新聞聚合工具(如 PiQ)匯總來自 Reuters、Bloomberg 等 100 多個信息來源,可即時獲取市場動態。

關注市場分析師與經濟學家

- 專家評論有助於解讀聯準會決策並預測市場影響。

- Pepperstone 提供 FOMC 會議前瞻報告,協助交易者制定應對策略。

- 可關注 Pepperstone 資深分析師 Chris Weston(@ChrisWeston_PS) 及 Michael Brown(@MrMBrown) 在 X(Twitter)上的評論,以獲取即時市場解讀。

透過上述方法,交易者能夠更有效地掌握 FOMC 動向,並根據政策變化調整交易策略,在市場波動中保持競爭優勢。

此處提供的資料並未按照旨在促進投資研究獨立性的法律要求準備,因此被視為行銷傳播。雖然在投資研究傳播之前不受任何交易禁令的約束,但我們在向客戶提供研究之前不會尋求利用任何優勢。Pepperstone 並不代表此處提供的資料是準確的、最新的或完整的,因此不應被依賴。該訊息,無論是否來自第三方,均不應被視為推薦;或購買或出售的要約;或招攬購買或出售任何證券、金融產品或工具的要約;或參與任何特定的交易策略。它沒有考慮讀者的財務狀況或投資目標。我們建議任何閱讀此內容的讀者尋求自己的建議。未經 Pepperstone 批准,不得複製或重新散佈此資訊。