看美聯儲如何為貨幣政策定調

美聯儲將於周三晚間公布本年度最後一次利率決議、經濟前景展望以及點陣圖。

- 遏製通脹迫在眉睫

鮑威爾在兩周前就已經放棄了「通脹暫時論」,此後更多的官員也陸續轉為鷹派,這為市場留出了充足的時間來適應和調整。隨著最新出爐的CPI又創下了40年新高6.8%,PPI同比增長9.6%刷新歷史新高,遏製通脹的重要性在現階段顯然已經超過了就業復蘇。

在本周更新的經濟展望中,美聯儲應該會上調通脹預期,但高通脹可能拖累GDP增速。

盡管市場中也存在著通脹「見頂」的觀點,但這只會相對延緩美聯儲的行動,並不會改變貨幣政策正常化的整體方向。

- 加快Taper勢在必行

要想遏製通脹,除了供應鏈和外部環境等不可控因素,美聯儲首先要做的就是收回過剩的流動性,也就是要處理量化寬松的問題。

市場普遍預期美聯儲將加快縮表(Taper)速度,由原來的每月減少150億美元購債加速至每月減少250-300億美元,從而在明年3月左右就可以徹底告別QE。

- 點陣圖透露玄機

提前結束量化寬松不代表一定會提前加息,但至少是為明年的多次加息留出了足夠的時間窗口。

目前利率市場價格暗示明年至少有兩次加息,首次加息時間點為6月,這比9月點陣圖更為激進,當時在18名委員中僅有一半預測明年會加息。可以預期本次的點陣圖將追趕市場預期,比如有更多的委員認同兩次加息的幅度,2022年的預測中位數可能上移50個基點。

一旦點陣圖顯示明年有3次加息,可能會產生一系列連鎖反應,比如幫助美元指數走出整理形態強勢上揚,2年期美債收益率突破0.70%,收益率曲線更為平坦,股市和黃金承壓下行等。

美元指數(USDX)

英國央行或按兵不動

英國央行將於周四晚間公布利率決議。考慮到經濟表現不佳以及疫情影響,央行這次大概率不會急於加息,這會為英鎊的反彈帶來考驗。上個月投票支持加息的委員表示希望在加息前看到更多關於Omicron的細節。本周英國失業率、CPI和零售銷售等數據也將成為明年2月加息與否的重要參考。

GBPUSD

英國衛生部門預計英國每天新增Omicron感染病例高達20萬,遠高於官方確診數。為了應對疫情,英國已經再次提升了警戒級別和防疫力度。如果防疫措施繼續升級,已經處於一年低位的英鎊可能跌向1.3000。相反,若央行明天意外加息,英鎊將獲得極大提振。

歐洲央行何時放棄通脹暫時論

歐洲央行的利率決議同樣將於周四晚間登場,焦點在於資產購買計劃的安排。當「疫情緊急購買計劃」(PEPP)明年3月到期後,是續作還是轉而通過「資產購買計劃」(APP)繼續向市場投放流動性?如果市場預期央行會在明年年底前結束APP並且2023年加息,歐元的反彈可能得以延續。

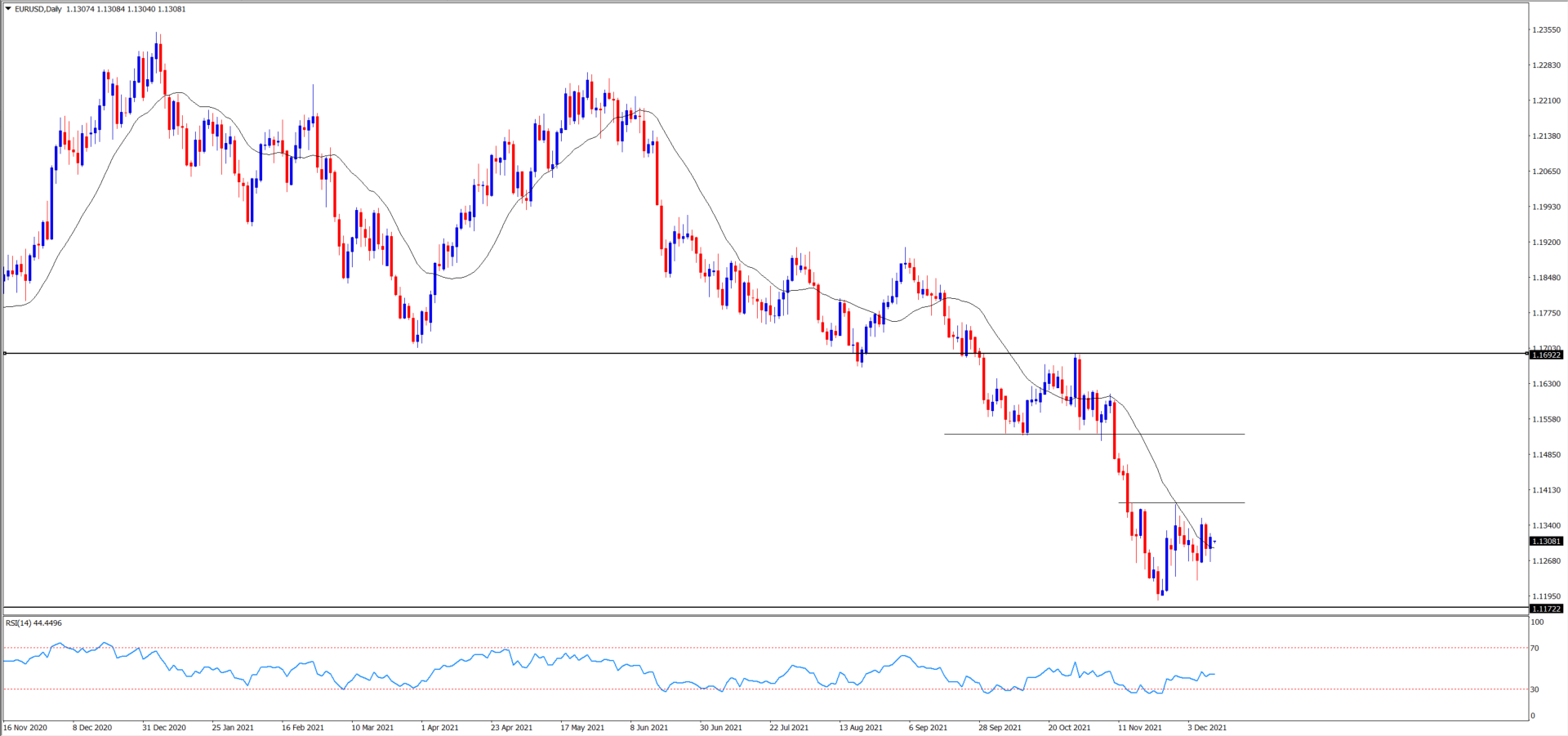

EURUSD

但疫情的反復無疑加劇了政策製定的復雜性。面對4.9%(歐元區成立以來最高)的通脹率,拉加德還在堅持「通脹暫時論」,這與已經逐步轉為鷹派的鮑威爾形成鮮明的對比(最好的參考指標是美國和德國的2年或者5年期國債利差)。歐洲央行的鴿派立場可能讓歐元脆弱的反彈以失敗告終。

Related articles

做好交易準備了嗎?

只需少量入金便可隨時開始交易。我們簡單的申請流程僅需幾分鐘便可完成申請。

Pepperstone不代表這裡提供的材料是準確、及時或完整的,因此不應依賴於此。這些資訊,無論來自第三方與否,不應被視為建議;或者買賣的提議;或者購買或出售任何證券、金融產品或工具的招攬;或參與任何特定的交易策略。它不考慮讀者的財務狀況或投資目標。我們建議閱讀此內容的讀者尋求自己的建議。未經Pepperstone的批准,不允許複製或重新分發此信息。