重要的是,加密貨幣世界現在認為ETH現貨ETF很快就會推出的機率非常高。因此,交易者需要關注的一個關鍵問題是,這一消息在多大程度上已經反映在價格中,以及「買預期,賣事實」的情景發生的可能性有多大。許多人現在甚至在展望下一個可能推出現貨ETF的加密貨幣,目前的領導者似乎是SOL。

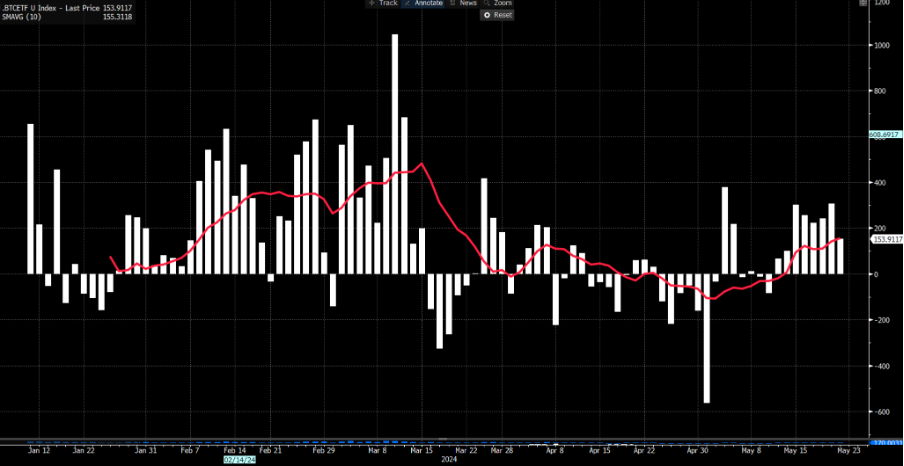

以BTC現貨ETF為參考,該ETF於1月10日完全獲批,在推出前,我們看到BTCUSD價格強勁上漲至49,000美元,然後在接下來的12天內下跌了21%至38,500美元。此後,交易者看到10個BTC現貨ETF(不包括Grayscale)的每日累計流入量情況樂觀,並積極買入,最終BTCUSD上漲了90%至73,000美元。

所有BTC現金ETF的每日流入量

同樣的價格走勢在ETHUSD中再次上演的可能性顯然是一個風險,但當每個人都預期這種情況發生時,往往並不會真正發生,或者至少回調幅度應該會淺得多。此外,由於投資者預期ETH現貨ETF將有堅實的資金流入,並且了解這些流入對BTC價格的影響,這種理解甚至可能完全消除「賣事實」的情況。

價格走勢展現對ETF推出的強烈期待

從5月20日以來ETHUSD的上漲來看,價格增加了30%並推高至3900美元,可以看出市場將潛在的ETF批准視為ETH的一個重大利好。我們也可以透過ETHUSD/BTCUSD(頂部視窗)或ETHUSD/SOLUSD比率看到ETH的表現優於其他幣種。

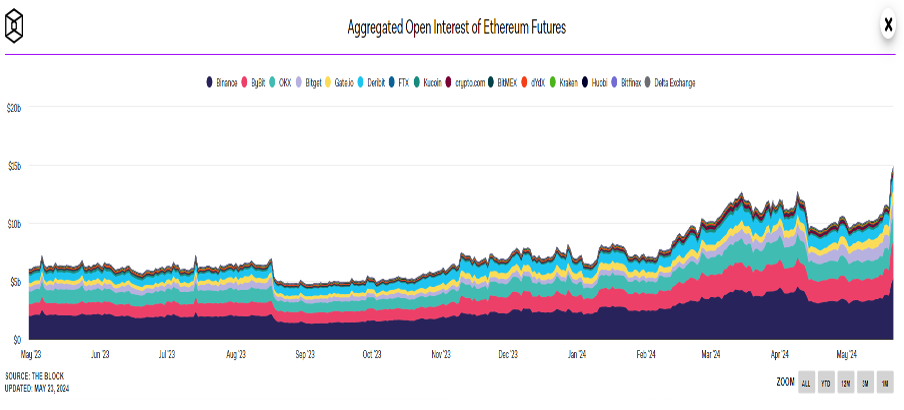

我們也可以看到,各平台上的ETF期貨未平倉合約數量穩定上升,所有未平倉合約的名義價值接近創紀錄的150億美元。如果我們再看看ETH永續期貨的資金費率,自3月份以來這些費率一直在下降,表明儘管代幣價格有所上漲,但市場參與者持有的槓桿仍然非常低——這表明我們還遠未進入狂熱階段,價格可能會進一步上漲,交易者可能會追漲。

(來源:The Block)

在 ETH 和 BTC 現貨 ETF 之間進行選擇的影響

對於潛在的ETH現貨ETF投資者(假設它確實推出)來說,他們現在面臨一個選擇。對於許多美國的金融顧問,建議客戶投資加密現貨ETF不僅僅是為了分散投資組合而選擇BTC或ETH - 由於其較高的波動性和與其他資產類別通常較低的相關性,加密貨幣可以幫助分散投資組合的變異數。這些顧問現在必須全面了解BTC和ETH之間的關鍵區別,並選擇哪個ETF更適合。

一方面,ETH的市值較低,流動性條件不同,因此流入ETH現貨ETF的資金可能對基礎價格產生更大的影響。

比特幣具有稀缺性因素,這在最近的「減半」後許多人已經意識到,而供應減少和需求良好的動態在長期內支持BTC價格。有人認為BTC是一種“價值儲存”,但考慮到其在大跌時傾向於跟隨S&P500,我對此持保留態度。

然而,比特幣並不是一個很好的交換媒介,ETH在這方面要好得多,因此從採用主題和潛在用例來看,ETH比BTC在長期有更多支援。

無論如何,市場已經看到BTC現貨ETF在推動價格上漲方面的影響,因此如果看到ETH現貨ETF的大量資金流入,市場將準備好交易ETH。

當然,我們可以合理地預見從BTC現貨ETF的資金流出並轉入ETH現貨ETF,這可能會提高BTCUSD/ETHUSD比率持續下行的可能性(交易者可以透過做空BTCUSD並做多ETHUSD來進行此類交易)。

交易策略是什麼?

對於那些專注於單獨交易ETHUSD的人來說,假設美國SEC全面批准ETH現貨ETF,問題在於ETHUSD是否能突破4000美元和3月高點4092.55美元,或者我們是否會看到多頭頭寸迅速減少並出現“賣事實」的情況——我比較傾向於前一種情景。然而,只要S&P500指數保持在較高水平,市場波動性保持低迷,美國債券收益率不急劇上升,那麼在「賣事實」後的任何15%的回調都應該為戰術性買家提供一個有吸引力的入場機會。

Pepperstone不代表這裡提供的材料是準確、及時或完整的,因此不應依賴於此。這些資訊,無論來自第三方與否,不應被視為建議;或者買賣的提議;或者購買或出售任何證券、金融產品或工具的招攬;或參與任何特定的交易策略。它不考慮讀者的財務狀況或投資目標。我們建議閱讀此內容的讀者尋求自己的建議。未經Pepperstone的批准,不允許複製或重新分發此信息。