分析

本文中,我們將考慮最近的驅動因素,並探討可能在進入第四季時導緻美元進一步上漲的情景。其中一個情景是通貨膨脹可能上升,這種結果或將在市場中引發真正的動盪。

(美元指數- 日線圖)

美元在第三季順風順水

一個明顯的美元槓桿是美國經濟的「例外主義」故事,可以說美國是所有經濟體中表現最好的。

作為例證,聯邦儲備委員會最近將2023年的GDP預測上調了1.1個百分點至2.1%,同時將2024年的預測上調了0.4個百分點至1.5%。與聯準會的積極行動形成對比的是中國經濟的疲軟以及對房地產市場的擔憂。而歐洲央行下調了成長預期,歐盟和英國服務業採購經理人指數出現了收縮,通貨膨脹下降也導致英國央行在9月會議上維持了利率。

聯準會還在其「點陣圖」預測中對2024年的預期降息幅度減少了50個基點。雖然對許多人來說是個意外,但這項改變是為了強化長期高息的政策立場,同時表明他們不打算很快降息。

此舉也導緻美國公債的名目和實質殖利率在「殖利率曲線」各個時期達到多年來的高點,其中美國10年期公債的表現特別不佳,殖利率達到了4.70%,創下了自2007年以來的最高水準。國債的波動支持了美元的估值,而且增加了對美元作為對股票下跌的避險手段的需求。

美國勞動市場緊張但逐漸降溫

隨著第四季的開始,美國勞動力市場將繼續受到密切關注。儘管我們正在等待9月的非農就業報告,但我們在報告發布前已經看到勞動市場正在降溫。

預計通膨將走低 - 但如果情況有變化呢?

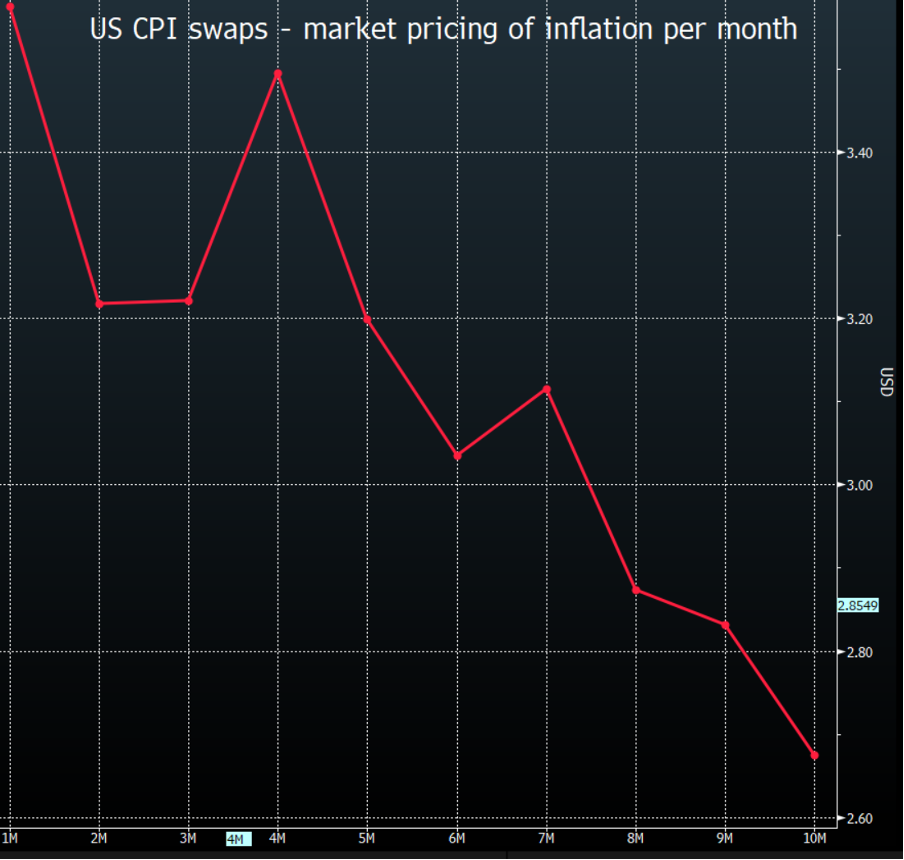

當美國勞動市場進一步降溫但通膨仍然上升時,事情將真正變得棘手。根據市場共識預期(反映在CPI「比價」 中),未來6個月內美國CPI整體預計將下降至3%,未來12個月內下降至2.25%。如果有任何情境讓我們質疑這種定價,則可能會增加不確定性,並導致市場波動上升。

在10月12日,我們將看到美國9月的CPI資料發布。目前預期如下:

- 經濟學家的共識是我們將看到廣義CPI月增幅為0.3%/年年增幅為3.6%(相較於3.7%),核心CPI月增幅預估為0.3%/年年增幅為4.1%。

- 克里夫蘭聯邦的Nowcast模型預測廣義CPI將達到3.7%,核心CPI達4.2%。

- 美國CPI比價(這是一種讓利率交易員設定對數據發佈時通膨水準的看法的方式)目前為廣義CPI的3.58%。

綜合上述市場/經濟學家的期望,觀點相似顯示市場參與者對他們在即將發布的CPI數據上的立場有一定信心。這意味著,如果實際結果與共識預期大相逕庭,將會引發市場廣泛的大幅波動。

因此,最大的痛點交易可能來自更高的美國核心CPI數據- 例如超過4.3%,再加上備受關注的「超核心」數據(核心CPI除去服務和住房部分的數據)。這種潛在結果可能會迫使聯準會在11月的FOMC會議上採取行動,強迫它們再次升息25個基點。這可能會導緻美國名目和實質國債殖利率創下新的週期高點,美元吸引買盤並進一步上漲。

如果美元的上漲不是由於強勁的經濟成長動力(和供應增加),而是由於通膨回升所導致的,可能不會受到股票市場或更廣泛的風險資產的歡迎。黃金價格可能接近1800美元,恐慌指數(VIX)可能會上升至25%左右。這也可能加速日本央行/財務省幹預以支持日圓的前景。

作為交易員,我們管理風險,努力定價確定性 - 美國核心通膨再次上升的可能性似乎很低,但仍然是一個或將發生的情景,風險需要管理。任何威脅市場核心觀點和定價的情況

美元是否可能迎來新一輪上漲?有可能,我們還需要考慮通膨是否會如預期的那樣下降,勞動市場是否會降溫。然而,如果我們正在評估可能會真正使波動性增加的因素,那就是聯準會在11月升息並威脅市場對通膨走勢的看法。

識別風險、保持開放的思維,並做好準備以做出反應是明智之舉 - 這將在市場中對您有所裨益。

Pepperstone不代表這裡提供的材料是準確、及時或完整的,因此不應依賴於此。這些資訊,無論來自第三方與否,不應被視為建議;或者買賣的提議;或者購買或出售任何證券、金融產品或工具的招攬;或參與任何特定的交易策略。它不考慮讀者的財務狀況或投資目標。我們建議閱讀此內容的讀者尋求自己的建議。未經Pepperstone的批准,不允許複製或重新分發此信息。