儘管許多國家的掉期市場都定價本週將會加息,並且存在在11月再次加息的風險,但需求的持續減弱可能導致這周成為一個措辭轉變的周,一個我們回頭看時會發現最後一次實施加息的周,標誌著激進緊縮週期的結束。

在整個緊縮週期中,做出這個判斷需要勇氣,或者說需要那些無需擔心聲譽的主體。然而,利率和債券波動急劇下降表明,中央銀行利率的分佈不再是正態化的(市場認為加息和減息的機會相等),現在已經明顯偏向減息。我們可以將拉丁美洲各國央行正在實施或即將實施的降息政策視為G10外匯市場的先行指標- 儘管我們正在朝這個方向發展,但除非需求大幅減速或金融條件大幅收緊,否則發達國家的降息政策在2024年第二季度才會出現。

本周如何看待美元?美國例外主義仍然是支持美元的核心因素,並且這一情況本週不會改變。不過,中國的情況正在改善,情緒也在轉好,所以如果美元兌人民幣匯率(USDCNH)能夠升至7.2000,那麼我更有信心會看到美元的可交易性下跌。目前美元的持倉仍然非常高。

其他核心主題也備受關注:

- 原油價格是否會漲到100美元?

- 歐元兌人民幣匯率(EURCNH)- 這個空頭趨勢是否將延續?

- 上週五納斯達克100指數下跌1.8%是受到期權流動性的推動而導致的偶發事件,還是市場還會迎來更多的波動?

- 美國5年期實際利率是否會突破2.22%(TradingView代碼:TVC:US05Y-FRED:T5YIE)?這是否會對風險市場產生負面影響?

- 市場對中國的情緒是否會更加積極?這是否會導致澳元表現優異?歐洲的採購經理人指數(PMI)是否會進一步下降?

交易者需要注意的重大事件風險:

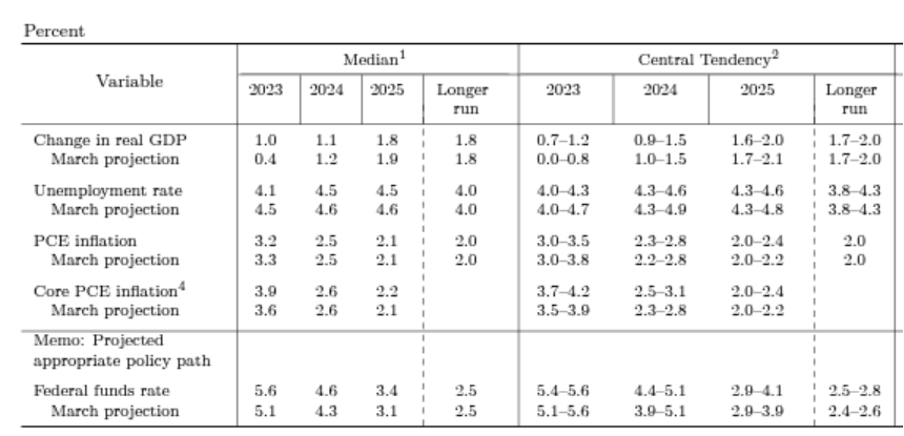

FOMC會議(週四 04:00 AEST) - 理論上,FOMC會議應該是一次低波動性的事件,但仍然需要管理風險。美聯儲幾乎沒有可能加息,因此焦點應該集中在該行的經濟預測和聯邦基金預測上。與我們上週看到的歐洲央行的行動相反,美聯儲應該會提高2023年和2024年的增長預測,同時降低通脹預測。我們應該會看到2023年聯邦基金利率(所謂的“點圖”)的中位數預測保持在5.6%,為該行提供靈活性,以便如果數據反饋需要的話,可以在11月再次加息。

我們還應該看到2024年聯邦基金預測的中位數仍然保持在4.6%,但這個預測/“點”存在增加25個基點的風險,這將鞏固利率在更高水平維持更長時間。我們也可能看到目前為2.5%的長期點數被提高。如果2024年的“點”被拉高,那麼我們可能會看到2024年的加息預測被消除,美元重新獲得買盤興趣,股票指數受到壓力。

六月FOMC會議的經濟預測和點預測

英國央行會議(週四 21:00 AEST) - 英國央行應該會加息25個基點,將基準利率提高至5.5%。幾乎54位經濟學家全部(由彭博社調查)都呼籲加息,而利率互換市場也以82%的概率定價了這一結果。這很可能標誌著英國央行在這一周期內的最後一次加息。英國央行還將宣布從2023年10月到2024年9月提高量化緊縮的速度。

上週,英鎊在外匯市場中表現最差,英鎊兌美元(GBPUSD)的匯率可能會下跌至1.2300,而英鎊兌墨西哥比索(GBPMXN)的匯率已經連跌7天,下跌了3.6%。英鎊兌加拿大元(GBPCAD)的匯率也已大幅下跌至1.6750,我更傾向於在1.6820附近賣出反彈。

GBPCAD 日線圖

日本央行會議(週五- 時間待定) - 在目前階段,央行沒有加息的機會,而在上週末植田總裁澄清了該行不打算放棄負利率政策(NIRP)後,我們有理由質疑這次會議是否會引起日元或日經225的任何波動。全國CPI(較早前在 09:30 AEST 發布)可能更有趣,預期廣義CPI從3.3%降至3%,而核心CPI為3%。

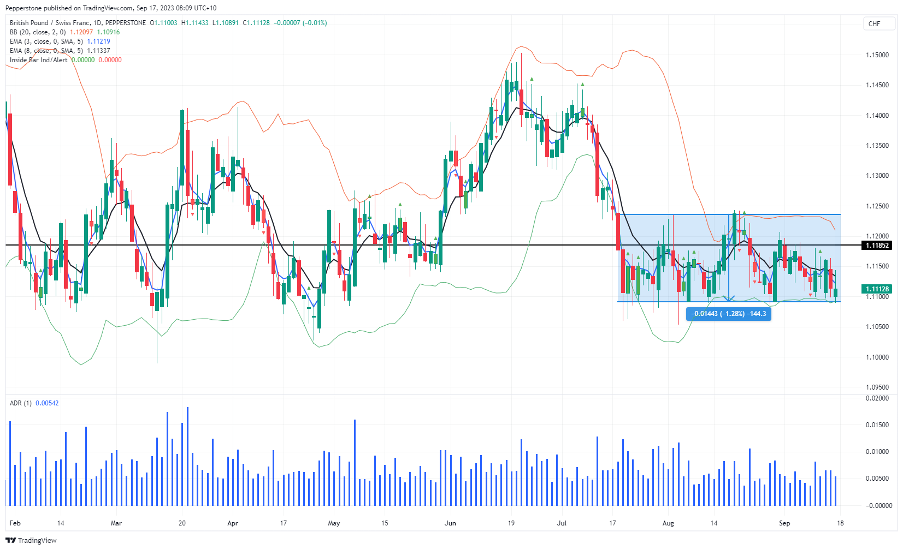

瑞士國家銀行(SNB)會議(週四 17:30 AEST) - 瑞士國家銀行應該會提高25個基點至2%,市場認為這一結果發生的概率為68%。 CADCHF最近一直在大幅上漲,所以我會在25個基點的加息後尋找任何回調的機會來開倉多單。 GBPCHF正測試最近的區間低點1.1085,因此可能會出現技術性反彈,儘管考慮到這兩種貨幣存在的事件風險,出現穩定的區間突破也不足為奇。

GBPCHF 日線圖

挪威銀行會議(週四 18:00 AEST) - 挪威中央銀行應該會加息25個基點,但市場已經完全定價和預期了這一舉措。挪威銀行可能是又一家在這最後一次加息後宣布停止加息的銀行,因為挪威克朗目前似乎失去了方向,缺乏刺激,並且已經明顯偏離了布倫特原油價格的上漲。 NOKJPY 是一個例子,交易者可以查看日線圖,看到區間交易的情況。

瑞典銀行(Riksbank)會議(週四 17:30 AEST) - 瑞典銀行應該會加息25個基點,將基準利率提高至4%,市場對這一加息的定價為100%。

南非中央銀行(SARB)會議(週四) - 儘管南非的核心通脹率仍然偏高,達到4.7%,但南非中央銀行應該會將利率維持在8.25%不變。

土耳其中央銀行會議(週四 21:00 AEST) - 預計會加息500個基點,將利率提高至30%。

巴西中央銀行(BCB)會議(週四 07:30 AEST) - 巴西中央銀行應該會將Selic利率削減50個基點,降至12.75%,儘管投票可能會有一些偏向於削減75個基點的情況。 USDBRL測試4.8500的區間低點,我傾向於看多BRL和MXN。

其他可能產生影響的重要數據

英國CPI(9月20日 16:00 AEST)- 市場預期英國廣義CPI將從6.8%升至7.1%,核心CPI則預計從6.9%下降至6.8%。市場可能更加關注核心CPI數據,其中結果可能會影響到隔日英國央行(BoE)會議的價格設定 - 然而,這需要非常巨大的下行差距才能使本週的會議暫停加息。

英國S&P製造業和服務業PMI(9月22日 18:30 AEST)- 我們在之前的英國服務業PMI數據中看到了一個大幅的意外下行,這證明了英鎊多頭倉位的清算對其產生了關鍵影響。市場預期製造業PMI將從43.0升至43.4,服務業PMI將從49.5回落至49.0 - 如果結果低於預期,可能會導致英鎊大幅下跌。

歐洲製造業和服務業PMI(9月22日 18:00 AEST)- 歐洲製造業PMI預期從43.5升至44.0,服務業PMI預期為從47.9降至47.7。數據疲軟,特別是服務業數據,可能會引發更多的歐元賣出情緒,EURUSD目前保持在2020年5月31日的低點1.0635 - 如果收盤破位,則可能跌至1.0516。

墨西哥CPI(週五 22:00 AEST)- 市場認為廣義CPI為4.48%(從4.6%),核心CPI為5.77%(從5.96%)。市場預計墨西哥央行(Banxico)將在12月降息,因此這份CPI數據可能會影響到這些預期並推動MXN的走勢。

歐洲央行講話 - 本週歐洲央行的關鍵人物可能會影響市場情緒,其中包括Villeroy、Lagarde、Elderson、Schnabel、Lane和Guindos。

Pepperstone不代表這裡提供的材料是準確、及時或完整的,因此不應依賴於此。這些資訊,無論來自第三方與否,不應被視為建議;或者買賣的提議;或者購買或出售任何證券、金融產品或工具的招攬;或參與任何特定的交易策略。它不考慮讀者的財務狀況或投資目標。我們建議閱讀此內容的讀者尋求自己的建議。未經Pepperstone的批准,不允許複製或重新分發此信息。