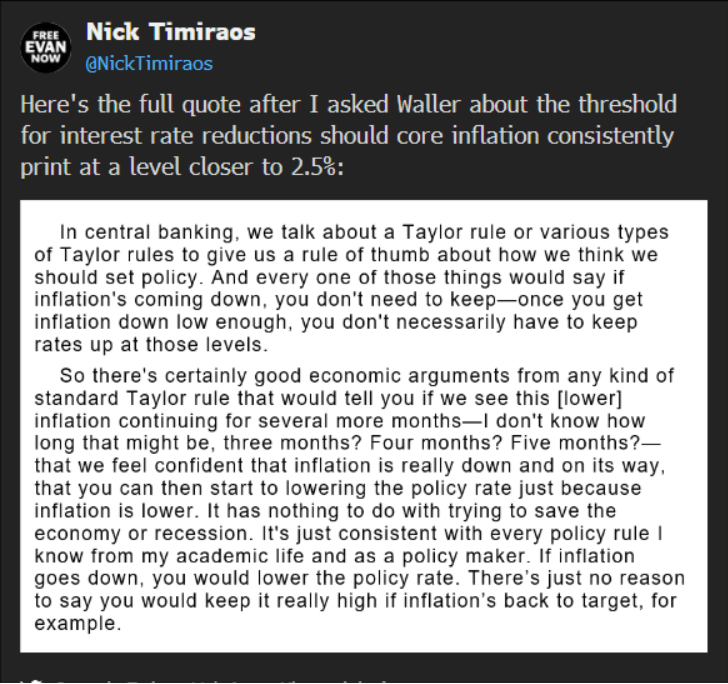

在接受《华尔街日报》记者Nick Timiraos的采访中, Waller提出了我们在三月份就看到降息的可能性。推文中的关键段落是:

"因此,从任何标准的泰勒规则来看,肯定存在良好的经济论据来告诉你,如果我们看到这种(更低的)通胀持续了几个月 - 我不知道可能会是多长时间,三个月?四个月?五个月? - 我们有信心认为通胀确实正在走下坡路,那么你可以开始降低政策利率,仅仅因为通胀较低。"

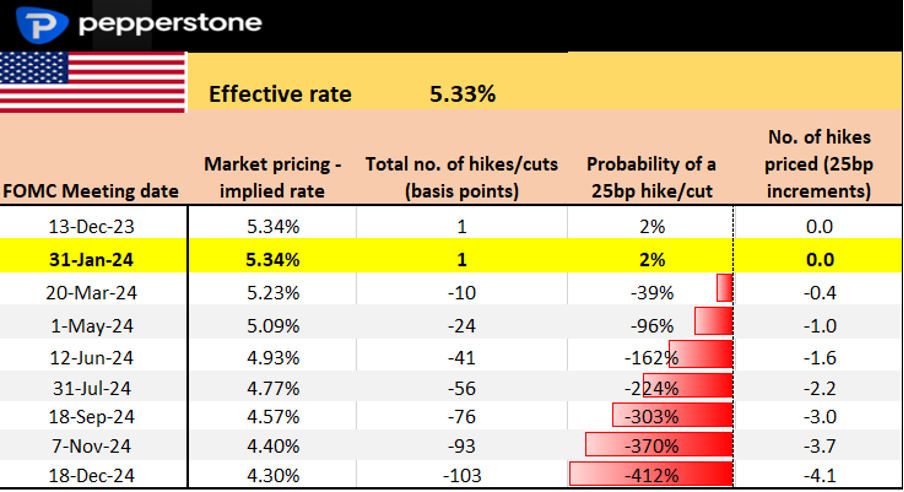

如果我们看一下美国的掉期定价,会发现三月份的FOMC会议(即3个月后)定价了9个基点的降息(或者说有36%的概率降息25个基点),五月份的FOMC会议定价25个基点降息(概率为100%),六月份的FOMC会议定价39个基点降息(或者1.5次降息)。而更远期的美国SOFR期货合约则在2024年定价了115个基点的降息。

自然而然,美国国债市场开始活跃,2年和5年期国债有大量买家涌现,5年期收益创下新的趋势低点,瞄准向200日均线4.12%。美国实际利率出现下滑,市场表明当美国的增长可能在第三季度降至0.5%,并且到2024年第二季度美国劳动力市场可能录得3万到5万的平均岗位增长,美国并不需要实际利率达到2.2%,它们应该更接近于1%-1.5%。

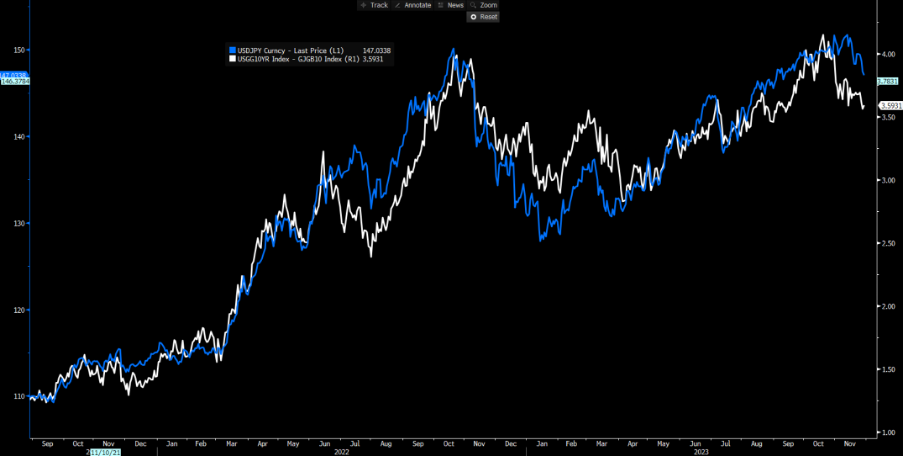

USDJPY 与美日10年期收益差异

更低的美国债券收益率,特别是相对于欧洲、英国和日本债券市场提供的收益而言,变得不那么有吸引力,也正是这种美国收益率溢价的下降打击了美元。

我们还可以在上述理由种加入一次不佳的美国7年期债券拍卖,以及额外的CTA(系统性趋势追踪者)流动。

Waller已经播下了一颗种子,可能会在其他美联储成员的指引中引发趋势——虽然市场已经预期降息,但这是美联储核心成员首次提出明确的宽松路径和可信的时间表。

因此,我们现在又开始着迷于数据观察。

下周的美国非农就业报告(NFP)将受到极大关注,因为劳动力市场是迫使降息的关键。目前的3个月平均NFP为204,000,因此要使3个月平均NFP降至200,000以下,我们需要看到NFP低于150,000。这或将是一个艰巨的任务,但依然有可能实现。

失业率预计将保持在3.9%,但如果上升到4%,市场将开始议论,因为这会触发SAHM经济衰退规则 - 尽管这次很容易对其有效性持怀疑态度。

11月13日我们将迎来11月美国CPI数据公布,许多人会记得美元对10月CPI数据的反应,当时是引发了一波美元抛售。市场预计月环比广义CPI为0.1%,核心CPI为0.3%,尽管现在我们似乎已经开始使用两位小数。核心CPI数据若低于0.25%,可能导致美元抛售,同时也有人质疑广义CPI数据月环比出现负数可能性。从纯粹的语义角度来看,这将引起市场议论。

从风险的角度来看,由于利率预期过高,而美元在整体上有了明显波动,我们需要意识到,美元将对美国经济数据的任何上行惊喜变得非常敏感,这可能引发一波美元多头回补。

由于月底资金流动仍在发挥作用,我们可能会看到美元进一步下行的动能,但许多人将寻找12月的反转迹象,并积极为潜在的多头回补行情做准备。然而,要引发持久的反弹,我们需要看到美元兑人民币汇率上涨,尤其是美国国债收益率上升的速度超过其他主权国家,而更高的跨资产波动性也会有所帮助。这可能取决于非农就业和CPI报告,因此这两个日期对于所有交易员来说都很重要。

此处提供的材料并未按照旨在促进投资研究独立性的法律要求进行准备,因此被视为营销沟通。虽然它并不受到在投资研究传播之前进行交易的任何禁令,但我们不会在向客户提供信息之前谋求任何优势。

Pepperstone并不保证此处提供的材料准确、及时或完整,因此不应依赖于此。无论是来自第三方还是其他来源的信息,都不应被视为建议;或者购买或出售的要约;或是购买或出售任何证券、金融产品或工具的征求;或是参与任何特定交易策略。它并未考虑读者的财务状况或投资目标。我们建议此内容的读者寻求自己的建议。未经Pepperstone批准,不得复制或重新分发此信息。