重要的是,加密货币世界现在认为ETH现货ETF很快就会推出的概率非常高。因此,交易者需要关注的一个关键问题是,这一消息在多大程度上已经反映在价格中,以及“买预期,卖事实”的情景发生的可能性有多大。许多人现在甚至在展望下一个可能推出现货ETF的加密货币,目前的领先者似乎是SOL。

以BTC现货ETF为参考,该ETF于1月10日完全获批,在推出前,我们看到BTCUSD价格强劲上涨至49,000美元,然后在接下来的12天内下跌了21%至38,500美元。此后,交易者看到10个BTC现货ETF(不包括Grayscale)的每日累计流入量情况乐观,并积极买入,最终BTCUSD上涨了90%至73,000美元。

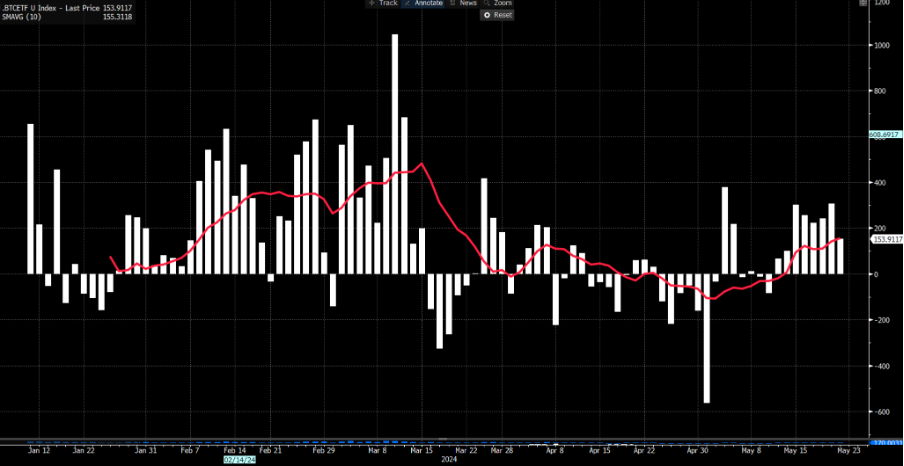

所有BTC现金ETF的每日流入量

同样的价格走势在ETHUSD中再次上演的可能性显然是一个风险,但当每个人都预期这种情况发生时,往往并不会真正发生,或者至少回调幅度应该会浅得多。此外,由于投资者预期ETH现货ETF将有坚实的资金流入,并且了解这些流入对BTC价格的影响,这种理解甚至可能完全消除“卖事实”的情况。

价格走势表现出对ETF推出的强烈期待

从5月20日以来ETHUSD的上涨来看,价格增加了30%并推高至3900美元,可以看出市场将潜在的ETF批准视为ETH的一个重大利好。我们还可以通过ETHUSD/BTCUSD(顶部窗口)或ETHUSD/SOLUSD比率看到ETH的表现优于其他币种。

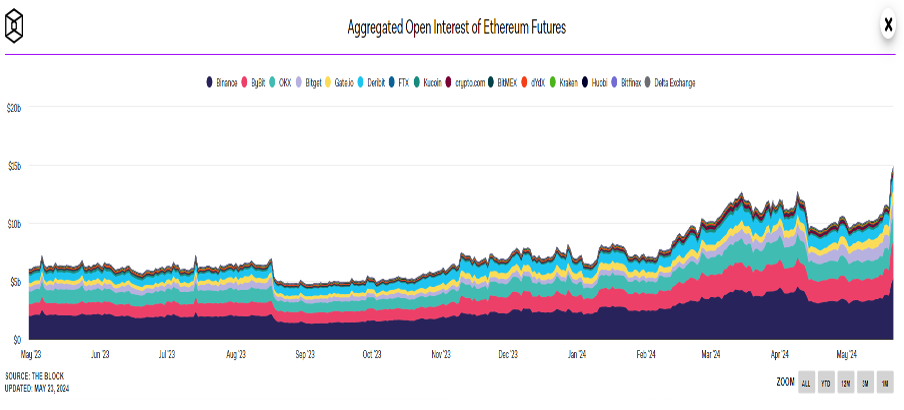

我们还可以看到,各个平台上的ETF期货未平仓合约数量稳步上升,所有未平仓合约的名义价值接近创纪录的150亿美元。如果我们再看看ETH永续期货的资金费率,自3月份以来这些费率一直在下降,表明尽管代币价格有所上涨,但市场参与者持有的杠杆仍然非常低——这表明我们还远未进入狂热阶段,价格可能会进一步上涨,交易者可能会追涨。

(来源:The Block)

在 ETH 和 BTC 现货 ETF 之间进行选择的影响

对于潜在的ETH现货ETF投资者(假设它确实推出)来说,他们现在面临一个选择。对于许多美国的金融顾问,建议客户投资加密现货ETF不仅仅是为了分散投资组合而选择BTC或ETH - 由于其较高的波动性和与其他资产类别通常较低的相关性,加密货币可以帮助分散投资组合的方差。这些顾问现在必须全面了解BTC和ETH之间的关键区别,并选择哪个ETF更适合。

一方面,ETH的市值较低,流动性条件不同,因此流入ETH现货ETF的资金可能对基础价格产生更大的影响。

比特币具有稀缺性因素,这在最近的“减半”后许多人已经意识到,而供应减少和需求良好的动态在长期内支持BTC价格。有人认为BTC是一种“价值储存”,但考虑到其在大跌时倾向于跟随S&P500,我对此持保留态度。

然而,比特币并不是一个很好的交换媒介,ETH在这方面要好得多,因此从采用主题和潜在用例来看,ETH比BTC在长期有更多支持。

无论如何,市场已经看到BTC现货ETF在推动价格上涨方面的影响,因此如果看到ETH现货ETF的大量资金流入,市场将准备好交易ETH。

当然,我们可以合理地预见从BTC现货ETF的资金流出并转入ETH现货ETF,这可能会提高BTCUSD/ETHUSD比率持续下行的可能性(交易者可以通过做空BTCUSD并做多ETHUSD来进行此类交易)。

交易策略是什么

对于那些专注于单独交易ETHUSD的人来说,假设美国SEC全面批准ETH现货ETF,问题在于ETHUSD是否能突破4000美元和3月高点4092.55美元,或者我们是否会看到多头头寸迅速减少并出现“卖事实”的情况——我更倾向于前一种情景。然而,只要S&P500指数保持在较高水平,市场波动性保持低迷,美国债券收益率不急剧上升,那么在“卖事实”后的任何15%的回调都应该为战术性买家提供一个有吸引力的入场机会。

此处提供的材料并未按照旨在促进投资研究独立性的法律要求进行准备,因此被视为营销沟通。虽然它并不受到在投资研究传播之前进行交易的任何禁令,但我们不会在向客户提供信息之前谋求任何优势。

Pepperstone并不保证此处提供的材料准确、及时或完整,因此不应依赖于此。无论是来自第三方还是其他来源的信息,都不应被视为建议;或者购买或出售的要约;或是购买或出售任何证券、金融产品或工具的征求;或是参与任何特定交易策略。它并未考虑读者的财务状况或投资目标。我们建议此内容的读者寻求自己的建议。未经Pepperstone批准,不得复制或重新分发此信息。