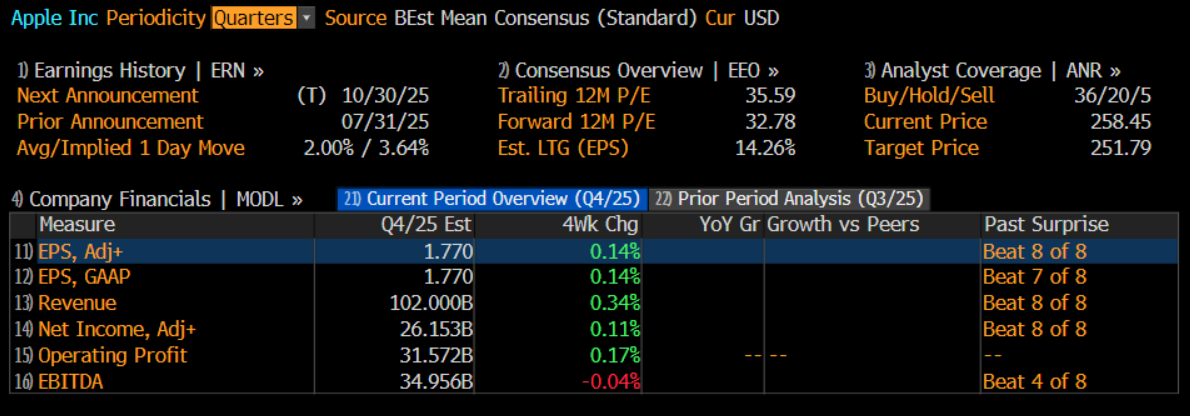

10 月 30 日美股盘后(澳洲时间 10 月 31 日),苹果将公布 2025 财年第四财季财报。市场预期,其营收约为 1020–1030 亿美元,同比增长约 7.5%;净利润预计在 260–270 亿美元区间,经调整后同比增幅约 4.7%,每股收益(EPS)预计为 1.77 美元。虽然多数关键数据的增长幅度较第三财季有所放缓,但市场情绪整体偏向积极。

回顾苹果股价走势,堪称“逆袭之旅”。7 月财报季期间,其年初至今表现仍为净下跌,显著落后于 Meta、微软等科技巨头,甚至不及标普 500 指数的平均水平。当时关于将苹果与特斯拉从“七巨头”中剔除的讨论也甚嚣尘上。

过去三个月,苹果股价累计涨幅超过 33%,在“七巨头”中位列第三,距离跻身“四万亿美元”市值俱乐部仅一步之遥。这得益于上一季度亮眼业绩、iPhone 需求超预期以及服务业务收入占比稳步上升。

展望本次财报,交易员尤其关注三大问题:iPhone 17 系列能否赢回中国市场份额;服务收入增速能否保持稳健;以及公司能否抵御中美关税可能带来的成本压力。

考虑到中美贸易谈判对市场份额和供应链结构的潜在影响,这份财报也将为苹果股价能否延续涨势至年底提供重要指引。

iPhone17 销量大增,中国市场贡献突出

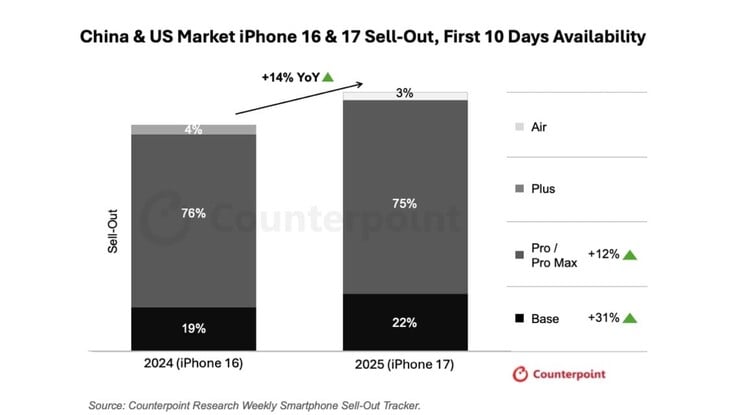

iPhone 17 的换机需求是本季度最关键的盈利引擎。数据显示,仅开卖前 10 天,iPhone 17 全系列销量就比 iPhone 16 高出 14%。在这一强劲需求的推动下,根据市场调研机构 Omdia 的数据,iPhone 出货量同比增长 4%,创下史上最强的第三财季表现。同时,订单数量的增加也导致交货周期较去年延长约 13%。

作为苹果的重要市场,中国消费者的热情依旧高涨,尤其是标准版机型。京东数据显示,iPhone 17 标准款预定量是 iPhone 刚发售时标准款的 10 倍以上,而 Pro Max 版本的预定量增速也实现翻倍。天猫数据显示,在“双十一”购物节活动开始的第一小时,苹果官方旗舰店的 iPhone 17 销售额就超过了去年首日全天总额。

这一亮眼表现背后,不仅是产品本身的吸引力,更得益于政策和电商平台的支持。一方面,中国当局在 2025 年初推出了“数码产品购新补贴政策”,对单件售价不超过 6000 元人民币的手机,消费者可获得 15% 的购新补贴。iPhone 17 标准版 256GB 在中国大陆售价 5999 元,正好符合补贴条件,实际支付价格的下降有效拉动了额外需求。另一方面,京东、淘宝和拼多多等平台通过满减、以旧换新及大额优惠券,进一步降低了消费者的购机成本。

iPhone 17 自发售以来的亮眼业绩,不仅将市场情绪从“担忧”拉回到“信心”,也重新定价了换机节奏和替代周期的预期——升级已不再局限于高端用户,更广泛的消费端需求正在回补。这直接改善了未来几个季度的营收可见度,同时在一定程度上对冲了毛利压力,为苹果维持估值溢价提供了支撑。

服务业务持续扩张,降低硬件依赖风险

苹果过去的利润高度依赖硬件销售,但如今服务业务正在逐步成为利润的稳定支柱。以 iCloud、Apple Music、App Store 为代表的服务业务在上一季度占公司总营收约 29%,毛利率高达 75%,对整体利润贡献显著。

市场普遍预期,这一板块第四财季有望继续保持两位数增长,背后有多重利好因素支撑。影响其服务业务的部分利空因素已经得到解决:谷歌在反垄断官司中的和解意味着其将继续向苹果支付每年数十亿至百亿美元的费用,以维持默认搜索引擎地位。同时,苹果与 Epic Games 之间就第三方支付问题的诉讼告一段落,进一步稳定了 App Store 的收入来源。

此外,上季度App Store 收入同比增长约 10%,高于市场预期,Apple TV+ 在 8 月上调订阅价格 30%,也对本季度服务业务营收形成正向支撑。

更长远来看,苹果庞大的生态系统和不断增长的设备基数,加上 AI 服务的发展,为公司开辟了新的收入渠道。未来,AI agent 收费项目、下一代家居设备及更多售后服务都有潜力成为新的营收增长点,提升消费者黏性,同时增强整体利润率。

如果服务业务增速能够维持甚至加快,将在很大程度上降低苹果对 iPhone 季节性换机周期的依赖,为公司整体盈利能力提供坚实支撑。在硬件毛利率承压、行业竞争加剧的背景下,这一趋势的重要性尤其突出。

乐观情绪掩盖背后隐忧

总体来看,市场对苹果第四财季的业绩保持积极预期。iPhone 17 的定价策略、服务业务持续增长,以及中国“双十一”购物节带来的季节性促销,都为市场情绪提供了有力支撑。如果本季度财报指引向好,市场可能进一步上调对苹果 2026 年及以后的估值预期。

与此同时,苹果持续的大规模股票回购正在减少流通股本,从而提升每股收益(EPS)。在当前高估值背景下,这类稳定的现金回报与盈利增长,使机构投资者将苹果视为大市值科技股中的首选标的。

然而,在乐观情绪背后,仍存在不容忽视的风险。

首先是关税问题。尽管中美谈判目前方向积极,美国或取消对中国额外征收的 100% 关税并延长暂停期,但苹果高度依赖中国组装环节。一旦关税政策反复或生产成本上升,企业的利润率将受到明显压制,而潜在的汇率波动也可能冲击其在关键市场的表现。

其次是 AI 战略落地节奏。如果 Apple Intelligence 与相关生态建设推进不及预期,尤其是在中国及其他主要语言市场,消费者可能转向三星、谷歌或小米等替代品牌。这将直接影响未来换机需求和服务收入增长。

交易员将密切关注 2026 年春季可能与谷歌合作进行的 Apple Intelligence 重启计划,以及中国区审批进展。如果推进顺利,都将成为潜在利好信号。

此处提供的材料并未按照旨在促进投资研究独立性的法律要求进行准备,因此被视为营销沟通。虽然它并不受到在投资研究传播之前进行交易的任何禁令,但我们不会在向客户提供信息之前谋求任何优势。

Pepperstone并不保证此处提供的材料准确、及时或完整,因此不应依赖于此。无论是来自第三方还是其他来源的信息,都不应被视为建议;或者购买或出售的要约;或是购买或出售任何证券、金融产品或工具的征求;或是参与任何特定交易策略。它并未考虑读者的财务状况或投资目标。我们建议此内容的读者寻求自己的建议。未经Pepperstone批准,不得复制或重新分发此信息。

.jpg)