阿里巴巴将于11月25日盘后公布2026财年第二季度业绩。作为中国科技板块最受关注的龙头企业之一,阿里今年以来股价已经上涨超过140%,明显跑赢港股和美股整体表现。然而,在近期全球科技股普遍回调的背景下,阿里股价自10月初触及192美元年内高点后也不可避免地承压回落。

面对高估值与市场对AI泡沫的担忧,交易员对阿里本次财报的关注点不仅在于“能否继续讲好AI故事”,更在于“此前的大规模投入是否正在逐步转化为可持续的收入和盈利能力”。这将直接决定市场是否愿意继续给予估值溢价,也将成为支撑股价进一步表现的核心因素。

财务预期偏保守:营收稳健,但利润承压

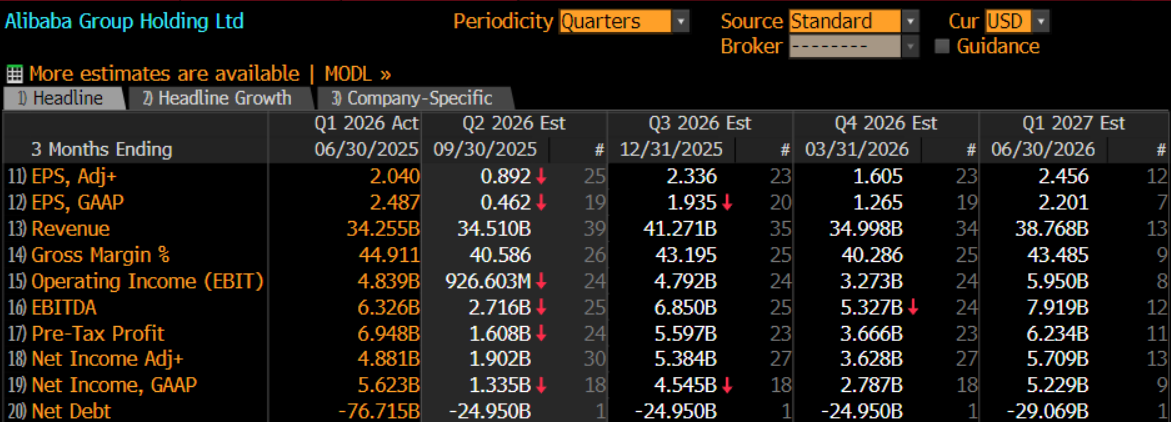

针对本季度财务表现,市场普遍预期阿里巴巴Q2总收入约为345亿美元,同比增长约4.6%,仍维持低个位数增长水平。与此同时,调整后每股收益(EPS)和净利润预计将分别下滑57%和63%,显示短期盈利能力较上一季度明显承压。

这一情形从根本上源于阿里在即时零售(闪购)与AI云端的大规模投入:前者以补贴换市场份额,后者以资本开支与费用化研发铺算力与模型能力。这种“以短期利润换取长期竞争力”的策略,短期内必然压缩利润空间,但并不等于基本面恶化。

在我看来,盈利承压本身并非风险点,市场更关注的是这些投入是否换来了足够强的业务动能。交易员可以留意以下三方面信号:

- 电商主业在闪购与营销投入后的GMV与用户留存等指标是否真正改善;

- 云业务的外部收入与企业端商业化是否开始出现毛利率、合同规模的可见性提升;

- 管理层对于即时零售亏损收窄的节奏部署是否具有可执行性。

若这三项中至少两项交出正面信号,即便EPS仍被一次性投入压低,市场也可能把焦点从“当季亏损”转向“未来增长的可持续性”。

短期看信号,长期看路径

总的来说,阿里巴巴本次财报发布很可能出现“营收稳健、利润短期受压”的组合。围绕市场关注的AI交易主题,如果阿里云在财报电话会上能清晰传递几个关键信号——客户需求是否回暖、AI产品是否已有实际变现案例、成本结构是否有所改善、海外扩张是否加速布局——都可能促使市场重新评估其成长潜力。

对于交易员而言,阿里的财报影响主要可能通过三条路径传导至市场:

首先,如果财报显示电商业务稳住基本盘、云业务开始显现可见性,同时即时零售亏损出现拐点,市场情绪可能得到明显提振。此时,ETF和量化资金可能被动回补空头头寸,推动股价在短期内企稳。

其次,阿里在港股的权重较高,直接影响恒指科技指数的波动。一旦管理层释放清晰指引,本地资金可能借助“估值反弹+政策交易”的机会短线入场,推动股价修复。

第三,作为板块龙头,阿里的表现往往会影响整个中国科技板块的情绪。只要财报传递出明确方向,京东、美团、快手乃至部分SaaS公司都有望受益于情绪外溢,估值弹性可能同步提升。

当然,也不能忽视外部风险:全球科技股情绪回落、国内价格竞争持续激烈,以及海外合规和地缘政治不确定性,都可能加剧短期波动。

在我看来,目前阿里的利润压力更多是策略性取舍,而不是基本面走弱。只要未来几个季度阿里云的收入结构有所改善、AI产品加速变现、即时零售亏损保持在可控范围内,阿里的估值依然有坚实支撑。

我认为,阿里中长期前景仍然积极,但策略上可以采用“分阶段验证”:在传统的电商收入之外,交易员应持续关注云业务和即时零售改善进度,同时避免被一次性财务波动左右,引发情绪性操作。

此处提供的材料并未按照旨在促进投资研究独立性的法律要求进行准备,因此被视为营销沟通。虽然它并不受到在投资研究传播之前进行交易的任何禁令,但我们不会在向客户提供信息之前谋求任何优势。

Pepperstone并不保证此处提供的材料准确、及时或完整,因此不应依赖于此。无论是来自第三方还是其他来源的信息,都不应被视为建议;或者购买或出售的要约;或是购买或出售任何证券、金融产品或工具的征求;或是参与任何特定交易策略。它并未考虑读者的财务状况或投资目标。我们建议此内容的读者寻求自己的建议。未经Pepperstone批准,不得复制或重新分发此信息。

.jpg)