- Português

- English

- Español

- 简体中文

- 繁体中文

- Tiếng Việt

- ไทย

- لغة عربية

A traders' week ahead playbook - selling rallies in risk

History would suggest we can, but while liquidity will be poor today (due to the US observing Juneteenth – US cash markets are closed, futures partially open) much depends on whether traders and funds roll their puts into far lower strikes, or whether dealers cover their hedges (meaning buying back S&P 500 futures shorts), in turn, driving the equity market higher. My base case is the S&P 500 trades into 3300/3400 over time but that call is obviously not this coming week – trading wise, if I'm buying risk it's for a scalp or a day trade, but swing is out of the question and I want to be in front of the screens when holding exposures…sleep is a good thing.

As it is, all the distribution of probabilities points to equity markets likely to be sold on any rally – the job of the trader is to understand how far these rallies can go before getting set into shorts. The moves in crypto over the weekend are a case in point that former liquidity beneficiaries cant find a friend, although we’re seeing the likes of Bitcoin now back above 20k - the weekend focus on crypto on social media has been wild and there is literally no one who is bullish, and if they are then they don’t want to publicly declare their hand. It feels like if this is to rally then it's short-covering over organic buying.

A 5.6% decline in crude on Friday (WTI crude fell 8.6% on the week) is a silver lining and the weekly chart of US 5yr Treasuries suggests exhaustion in the rampant bond sell-off – if the equity market is to rally we need a lower crude price, not just in spot but throughout the futures curve, and bond bulls need to drive down yields too – perhaps then we can squeeze to 3900 in the US500, but that is a stretch, and gold will like lower bond yields.

One to watch as we focus on Jay Powell's testimony to Congress this week, where Powell will be grilled but continue to push for credibility in his myopic inflation fighting stance. In NDFS de Pares de Moeda markets, the CHF was the superstar last week, and the momentum players are long the 'swissy' and eyeing follow-through -GBPCHF is a favourite from clients who were magnetised to the movement.

Anyhow, while the investment community manage drawdown, the trading community get set for another wild week – I want to be long risk this week, but I'll let the market guide – it feels so wrong to be long as I know there is more pain to come – either way, having an open mind, reacting to price and let the market guide will always serve any trader well.

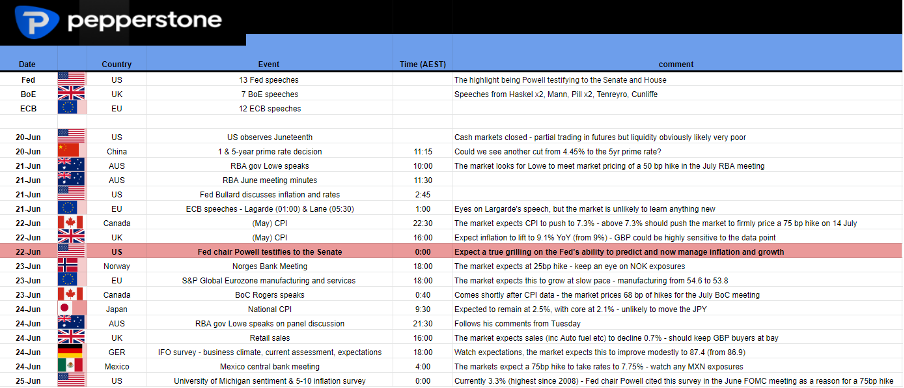

So, what's on the docket this week? I’ve put a few thoughts together on event risk this week.

(Source: Pepperstone - Past performance is not indicative of future performance.)

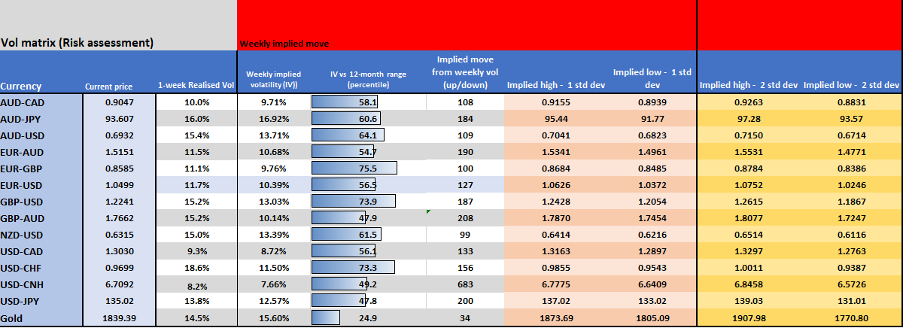

Implied volatility matrix – with the event risk mentioned above, here's the implied volatility (priced by options) and the expected movement. I like to use for risk and mean reversion purposes, but it offers a guide on the expected movement on the week in some key NDFS de Pares de Moeda/XAU pairs.

(Source: Pepperstone - Past performance is not indicative of future performance.)

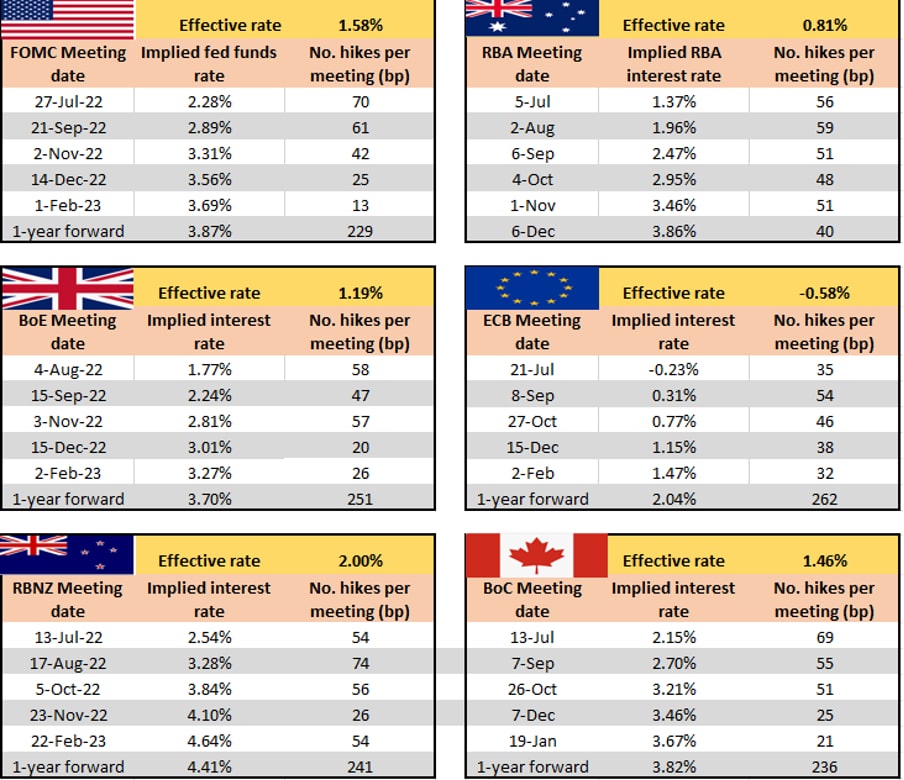

Interest rates expectations – with the markets so interested on upcoming central bank meetings, I’ve looked at interest rate pricing. Here’s my matrix on the upcoming meetings and what’s priced into markets by way of priced hikes. I feel this helps traders manage event risk far better. As an example, we see 70bp of hikes priced for the July FOMC meeting, 56bp for the next RBA meeting.

(Source: Pepperstone - Past performance is not indicative of future performance.)

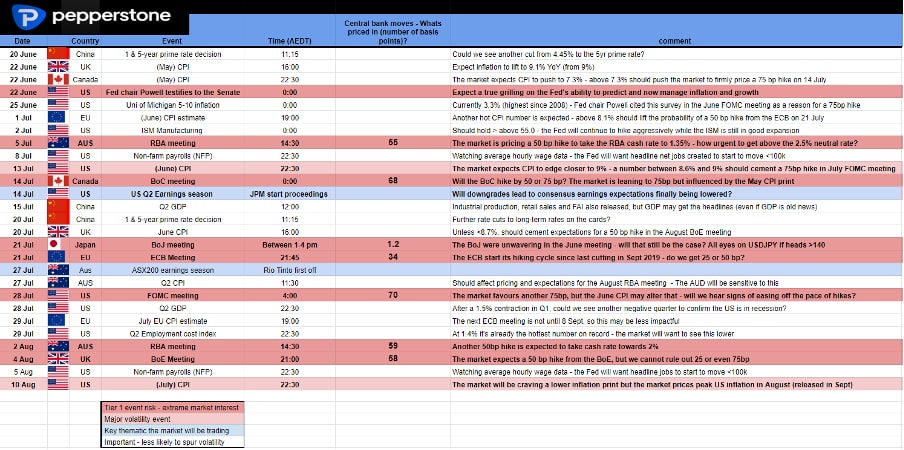

Looking ahead at the key event risk – here we list the marquee event risks on the docket over the next 6-8 weeks. These are the events that the market will look at front and centre and above all others. Be aware of these, they mean everything to markets.

(Source: Pepperstone - Past performance is not indicative of future performance.)

Related articles

Pronto para operar?

É rápido e fácil começar. Inscreva-se em minutos com nosso simples processo de inscrição.

O material fornecido aqui não foi preparado de acordo com os requisitos legais destinados a promover a independência da pesquisa de investimento e, como tal, é considerado uma comunicação de marketing. Embora não esteja sujeito a nenhuma proibição de negociação antes da divulgação da pesquisa de investimento, não buscaremos obter qualquer vantagem antes de fornecê-la aos nossos clientes. A Pepperstone não representa que o material fornecido aqui é preciso, atual ou completo e, portanto, não deve ser confiável como tal. As informações, quer sejam de terceiros ou não, não devem ser consideradas uma recomendação; ou uma oferta de compra ou venda; ou a solicitação de uma oferta para comprar ou vender qualquer título, produto financeiro ou instrumento; ou participar de uma estratégia de negociação específica. Não leva em consideração a situação financeira ou objetivos de investimento dos leitores. Aconselhamos aos leitores deste conteúdo que busquem seu próprio conselho. Sem a aprovação da Pepperstone, a reprodução ou redistribuição desta informação não é permitida.