Como desenvolver um plano de negociação

"Muitas pessoas acham que a negociação pode ser reduzida a algumas regras. Sempre fazer isso ou sempre fazer aquilo. Para mim, negociar não tem nada a ver com sempre; tem a ver com cada situação." - Bill Lipschitz, Market Wizard.

Como diz o velho ditado, se você não planejar, então planeje falhar. Trading é um negócio arriscado.

"Arriscado" significa que, como em outros empreendimentos na vida, você precisa planejar com antecedência para administrar a incerteza inerente aos mercados e garantir que seu capital de risco (que, afinal, é o que permite que você permaneça no jogo) nunca se esgote. O financiamento nocional, o dimensionamento adequado da posição e a disciplina são fundamentais para essa parte da equação.

"Negócios" significa que você deve tratar esse empreendimento como um negócio e não como uma aposta. Se você tivesse um plano de negócios para mostrar a Warren Buffett, ele o aprovaria e investiria em você? Buffett investe em empresas que estarão no mercado nos próximos 100 anos - ou pelo menos em um futuro próximo. Empresas que são fortes, com uma estratégia clara, com um fosso competitivo. Você precisa estruturar seu investimento comercial da mesma forma.

Desenvolver uma vantagem clara (seu fosso), manter as mãos até que sua vantagem esteja em jogo (paciência), diversificar suas apostas sem piorá-las e gerenciar as correlações são fundamentais para essa parte da equação. Mas também estar em uma posição pessoal para fazer com que a negociação funcione para você. Não pense em pagar as contas com suas negociações. Em vez disso, certifique-se de ter fluxos de renda diversificados que permitam que você aprenda, sobreviva e depois prospere, sem ser pressionado a ter um bom desempenho.

Você precisa de um plano claro e conciso para guiá-lo ao longo de seu caminho para uma negociação consistente, pois seu plano se torna a base para a tomada de decisões racionais, em vez de cometer erros imprudentes e movidos pela emoção. Mas não é qualquer plano que serve. Ele precisa ser único e especial para você. Precisa ser seu plano-um que você possui no fundo.

Um modelo de plano de negociação

Quando traders experientes falam sobre planos de negociação, os aspirantes a traders geralmente começam a bocejar e a se distrair. Afinal de contas, não se trata apenas de "aprender uma configuração" e "executar a configuração"? Infelizmente, não é tão simples assim.

As configurações reais são apenas a ponta do iceberg. Um plano de negociação real é muito mais parecido com um jogo de xadrez bem preparado. Você precisa de estratégia (as metas e os objetivos), tática (como atingir as metas) e psicologia (gerenciamento do estresse).

Aqui está um modelo para um plano de negociação sólido:

Estratégia

- Garantir vários fluxos de renda (ou seja, arrume um emprego de meio período ou permaneça em seu emprego diário enquanto aprende e aperfeiçoa seu método; certifique-se de que seu capital de risco seja um capital que você possa se dar ao luxo de perder sem mudar seu estilo de vida).

- Entenda como os mercados funcionam. (Aprenda sobre estrutura de mercado, dinâmica de mercado, notícias macroeconômicas e suas implicações).

- Entenda sua vantagem (e há muitas arestas a serem exploradas; contanto que você encontre um conjunto de condições baseadas na participação real, não haverá problema).

- Aceitar a incerteza. (Você terá perdas, especialmente no início de sua carreira de trader, portanto, planeje-as e não tente ganhar todas as negociações; em vez disso, tente selecionar negociações de qualidade e deixe que elas trabalhem para você).

- Entenda as probabilidades. (Tudo pode acontecer no curto prazo; sua vantagem se revelará no médio prazo, pois a distribuição de ganhos/perdas é bastante aleatória).

- Planejamento de contingência. (Sempre tenha um plano B; se não conseguir fazer com que sua negociação funcione dentro de um determinado horizonte de tempo - por exemplo, um ano -, procure orientação ou ajuda se quiser prosseguir com esse negócio; não jogue um bom capital atrás de um mau).

- Entenda quando sua vantagem está em jogo e mantenha o controle sobre ela. (Quantas negociações por semana você tem? Quantas por mês? Dessa forma, você pode planejar seu mês com antecedência).

Taticas

- Qual é o objetivo do seu sistema? (Os exemplos podem ser: maximizar os ganhos de curto prazo em um movimento de impulso; escalar tendências potenciais de longo prazo à medida que elas se desenvolvem; esmaecer os extremos da faixa; etc.)

- Definir o ambiente de mercado adequado. (O que constitui uma tendência? O que constitui um intervalo? Onde estão os pontos de transição? Qual situação é ideal para minha estratégia?)

- Defina uma configuração de baixo risco. (Breakouts ou pullbacks são exemplos clássicos de configurações ideais em um ambiente de tendência).

- Defina seu risco por negociação. (Normalmente, é melhor não arriscar mais do que 1% do patrimônio líquido consolidado por negociação, e esse 1% deve ser "ajustado" à quantidade de pips da entrada ao stop loss, de modo que posições maiores sejam possíveis quando os stops forem mais apertados e vice-versa).

- Defina como implementar seu risco. (Não é necessário entrar com uma participação total; você pode escalar à medida que o preço se move a seu favor; você pode entrar com uma parte no mercado e deixar uma ordem limitada para pegar uma retração etc.)

- Defina seus critérios de gerenciamento de negociação. (Quando segurar, quando dobrar? Quando reduzir ou adicionar? O objetivo aqui é aproveitar os vencedores e cortar os perdedores assim que for logicamente possível. Infelizmente, não existe uma fórmula mágica para isso, e você precisará experimentar).

- Defina seus critérios de saída. (Metas predefinidas? Metas de volatilidade? Trailing stops? Mais uma vez, não existe uma fórmula mágica e você precisará explorar o que funciona melhor com seu método).

- Monitoramento de desempenho. (Mantenha estatísticas detalhadas sobre suas negociações, especialmente no início. Além da matemática fria e dura, mantenha o controle também sobre a abordagem e as configurações que você usa, porque se você tiver um registro de 50 negociações, mas tiver feito algo diferente em cada uma delas, na realidade você não tem um histórico estatisticamente válido, porque está usando um processo repetitivo).

- Aprimoramento do sistema. (Com base no monitoramento do seu desempenho, você poderá identificar as principais áreas a serem trabalhadas e as áreas que estão funcionando bem. Por exemplo, se você ganha com frequência, mas suas negociações vencedoras são pequenas em comparação com suas negociações perdedoras, você pode considerar manter stop losses mais rígidos ou encontrar maneiras de permitir que seus vencedores tenham mais lucro).

Psicologia

- Quais são suas crenças fundamentais (sobre o mercado, sobre você mesmo, sobre como o mundo funciona)?

- Suas crenças fundamentais coincidem com as dos principais participantes do mercado? (Como tendemos a negociar com base no que acreditamos ser certo, precisamos estar em sintonia com os mercados, e ler o Market Wizards pode ser um exercício melhor do que ler o ZeroHedge, por exemplo).

- Você tem ansiedade de desempenho? (Você tem medo de perder? Você está sob pressão para ganhar? Você acha que negociar é sua última esperança? Quaisquer bloqueios mentais que você tenha, quer esteja ciente deles ou não, surgirão quando você começar a arriscar seu capital nos mercados. Esteja preparado para aceitar seus problemas mentais e, talvez, buscar ajuda profissional para resolvê-los - mas não os evite, pois isso bloqueará seu desempenho).

- Você está em boa forma? (Não é segredo que uma boa saúde física leva a uma melhor saúde mental e vice-versa. Evite negociar quando não estiver em sua melhor forma física).

- Trabalhe em você mesmo. ("Mindfulness" é uma ótima prática a ser adotada).

- Tenha disciplina de ferro em seu plano de negociação.

- Seja grato. (Isso tende a promover o relaxamento e a apreciação, além de manter a ganância longe).

A busca não é encontrar o Santo Graal que desvenda os segredos do sucesso no mercado, mas sim encontrar uma abordagem que se adapte à sua personalidade. Essa é a razão pela qual você precisa ter respostas claras para todas as perguntas acima. Não é possível ter sucesso nos mercados copiando a abordagem de outra pessoa, pois são remotas as chances de o método dela se adequar à sua personalidade.

You have to know yourself, and not try to be somebody you’re not.

O poder de uma renda secundária

"Sou extremamente bem diversificado. Meu processo de pensamento é que, se eu estragar tudo em um lugar, sempre terei um salva-vidas em outro." - Marty Schwartz, Market Wizard.

Grande parte da negociação eficaz tem a ver com o gerenciamento do estresse. Um trader altamente estressado comete erros e tem dificuldade para negociar seu plano. E o estresse vem de muitos lugares, portanto, é imperativo que você estabilize sua situação pessoal primeiro e depois tente domar os mercados!

Aqui estão os principais perigos de negociar sob pressão:

- Falta de disciplina.

- Procurando negociações em vez de esperar pelo surgimento de configurações.

- Impossibilidade de tratar as perdas como o custo de fazer negócios e nada mais.

- Negociação excessiva.

- Encurtando os vencedores.

- Perdas de potência.

Como em qualquer empreendimento na vida, você precisa estar totalmente comprometido. Para limitar a pressão mental nas negociações, isso significa que não importa o que você faça, mesmo que isso envolva empilhar prateleiras em meio período. É importante apenas garantir que você tenha outra fonte de renda se quiser ser um trader. O fluxo de caixa é fundamental, pois ajuda a controlar o estresse.

Crie seu plano de trading

Com tudo isso dito e feito, é hora de colocar a mão na massa e construir um sistema de negociação a partir do zero. Se você vê o seu plano de negociação como um carro esportivo caro, destinado a levá-lo do ponto A (aspirante a operador) ao ponto B (operador consistente e bem-sucedido), então, evidentemente, o componente central do seu plano de negociação - o sistema de negociação - é o sistema de negociação.o "motor", por assim dizer, é o sistema de negociação real. O aspecto psicológico pode ser visto como "como você dirige o carro". É muito possível operar mal um sistema bem-sucedido. É por isso que você também precisa dos componentes psicológicos para que ele funcione.

Visão geral do sistema

- Qual é o conceito do sistema? Lembre-se de que, nas negociações, a simplicidade supera a complexidade. Portanto, mantenha o conceito de seu sistema simples, por exemplo, "o objetivo é capturar uma boa tendência".

- Qual é o objetivo do sistema? Se o "pano de fundo" do sistema for um ambiente de tendência, então onde sua vantagem aparece, dentro de uma tendência? Ela capta recuos profundos? Ela atinge rompimentos superficiais? Quando sua vantagem está "em jogo"?

- Por que o sistema deve funcionar como planejado? Quais componentes da estrutura e da dinâmica do mercado fazem sentido lógico se abordados dessa forma?

- Qual é a vantagem do sistema, claramente declarada?

- Quais mercados você negociará com o sistema e por que esses mercados são ideais? à Por exemplo, está bem documentado como o Forex & Commodities tendem a apresentar mais tendências do que as ações e podem ser uma escolha melhor para um sistema de tendências.

- O sistema é mecânico ou discricionário? Normalmente, ter regras claras a serem seguidas ajudará a tomar decisões racionais.

- O sistema é puramente técnico ou inclui informações externas? à Informações externas podem ser, por exemplo, indicadores de sentimento, notícias macroeconômicas, etc.)

- Com quais períodos de tempo o sistema trabalha? É uma abordagem de vários períodos de tempo? Ou funciona em um único período de tempo?

- Com que frequência o sistema precisa ser monitorado? Uma vez por dia? Outras vezes?

- Problemas em potencial? Quando o sistema NÃO funciona? Quais situações são mais difíceis de avaliar?

Uma vez concluída a visão geral do sistema, pode ser uma boa ideia começar a fazer uma demonstração do sistema, para que você possa gradualmente anotar e manter registros do desempenho e do número médio de negociações por dia/semana/mês, além de anotar as possíveis áreas problemáticas.

Lembre-se, tente ser sistemático em seu processo de tomada de decisão. Tente identificar o mesmo tipo de situação várias vezes. Essa é a única maneira de realmente investigar as chances de seu sistema e gerar estatísticas significativas.

Exemplo de plano de negociação

Ferramentas: Média móvel simples de 5 semanas, média móvel simples de 5 dias, RSI de 5 dias, envolvimentos de mercado/influências fundamentais.

Qual é o conceito do sistema? Negocie em um mercado de tendências; fique longe de retrações.

Qual é o objetivo do sistema? Negocie de acordo com uma tendência estabelecida, quando o momentum estiver alinhado com a tendência.

Por que o sistema deve funcionar como planejado? Quando há fatores claros empurrando os preços em uma determinada direção, fica mais fácil filtrar as tendências que devem continuar por algum tempo. Além disso, estamos adotando uma abordagem de vários períodos de tempo e, assim, obtendo uma visão mais ampla do cenário (evitando a miopia). Também estamos deixando que o mercado nos faça entrar e sair de nossas negociações e, portanto, não estamos forçando nada.

Qual é a vantagem do sistema, claramente declarada? Identifique os dias de tendência nos mercados de tendência e evite mercados instáveis.

Quais mercados você negociará com o sistema e por que esses mercados são ideais? Forex, ouro, prata e petróleo bruto são ideais, pois são mercados que tendem a apresentar tendências.

O sistema é mecânico ou discricionário? O sistema é 80% mecânico e 20% discricionário. As regras de negociação são mecânicas; a seleção de instrumentos é discricionária.

O sistema é puramente técnico ou inclui informações externas? Combinação.

Com quais períodos de tempo o sistema funciona? Abordagem de vários períodos de tempo (semanal, diário).

Com que frequência o sistema precisa ser monitorado? Uma ou duas vezes por dia.

Problemas em potencial? Falta de disciplina (tentativa de negociar em mercados instáveis); falta de fatores evidentes; falta de volatilidade.

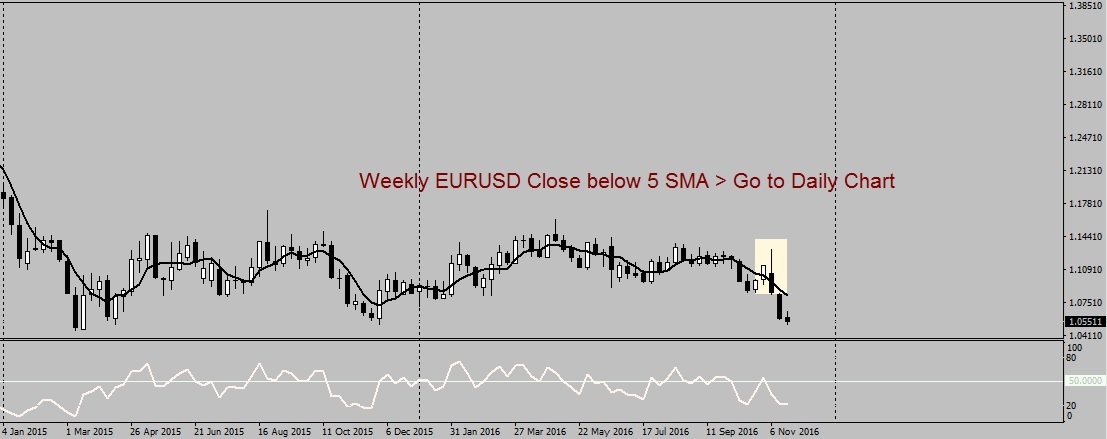

"Fechamento semanal do EURUSD abaixo de 5SMA (1ª regra confirmada) \u2014Pepperstone MT4."

"EURUSD diário. Enquanto permanecermos abaixo da 5SMA (2ª condição), agora que a semanal está negativa, e o RSI permanecer abaixo de 50 (3ª condição), podemos procurar entradas."

"Gráfico 1H do EURUSD ilustrando o gatilho. O preço precisa cumprir os três requisitos anteriores e também precisa romper a faixa do dia anterior para o lado correto."

Stop Loss é colocado na máxima do dia de disparo.

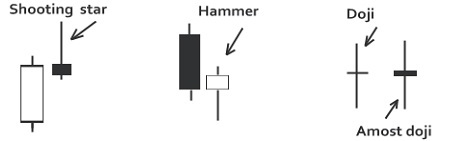

Condição de saída. Se uma negociação tiver sido acionada, saia dela na primeira ocorrência de um dia neutro ou de contra-tendência. Normalmente, a forma de vela de um dia neutro ou de contra-tendência assume a forma de uma Shooting Star, um Hammer ou um Doji.

Aumento da probabilidade. Tente pegar o primeiro sinal válido após um recuo diário dentro da tendência mais ampla (semanal) ou tente pegar o primeiro sinal válido após uma mudança de tendência semanal.

Breve ideia sobre um sistema de contra-tendência

"Petróleo bruto, gráfico diário\u2014Pepperstone MT4."

O exemplo acima ilustra o que poderia ser um sistema muito específico destinado a identificar possíveis reversões de extremos do mês anterior. Isso significa que ser muito específico sobre o local da reversão (alta ou baixa do mês anterior) e a forma da reversão (ação específica do candle).

Ser tão específico permitirá que você entenda o que constitui uma jogada de alta probabilidade, com base em suas regras. Ela deve estar lá, olhando para você quando você liga o software de gráficos, e não deve haver dúvida de que é uma configuração válida.

Depois de estabelecer parâmetros claros para o seu sistema, você pode começar a gravar:

- Relação risco/recompensa.

- Índice de vitórias/derrotas.

- Máximo de perdas consecutivas.

- Máximo de vitórias consecutivas.

- Par de moedas mais preciso (o que você tende a acertar).

- Par de moedas menos preciso (o que você tende a errar).

- Hora da entrada.

- Duração da negociação.

Isso permitirá que você gere uma expectativa para seu sistema e, portanto, estruture objetivos de retorno adequados. Mas, ao fazer esse exercício, você também entenderá, com uma margem de erro muito pequena:

- A que horas suas negociações geralmente aparecem.

- Como é uma "boa" configuração (confiança).

- Como é uma configuração "ruim".

- Independentemente de você ter um negócio ou não.

Grande parte desse processo consiste em entender quando ficar parado. Muitos aspirantes a operador (e também alguns operadores experientes) não sabem o que constitui uma situação de altas probabilidades e o que não constitui. Ao repetir os mesmos movimentos várias vezes, você pode treinar seus instintos se for disciplinado e permitir que seu "instinto" esteja em sincronia com sua mente. Aqui está um exemplo de rotina com a qual você pode praticar:

Antes de ir para a cama: Leia um resumo do mercado para o dia e prepare uma provável lista de observação dos dois ou três pares de moedas com melhor aparência que provavelmente oferecerão configurações no dia seguinte. Para nosso sistema de tendências, isso poderia exigir a filtragem dos mercados mais evidentes com base em seus respectivos quadros fundamentais. Em seguida, você também poderia filtrar as tendências de melhor aparência e colocar ordens pendentes nas situações de maior qualidade.

Antes do trabalho: Leia sobre os acontecimentos durante a sessão noturna. Há alguma notícia importante a ser levada em consideração? Há algum tema evidente em jogo? A lista de observação ainda é válida? Alguma ordem foi executada?

No trabalho: Se possível, monitore os acontecimentos em torno das principais aberturas de mercado e gerencie as negociações abertas de acordo. Portanto, dependendo do seu fuso horário, certifique-se de vislumbrar o European Open, o New York Open e o Wellington Open. Como o preço está se comportando nesses momentos importantes? Sua negociação precisa ser gerenciada? Está tudo correndo bem? Houve alguma notícia inesperada?

Depois do trabalho: Monitore e gerencie as negociações abertas conforme descrito acima, leia sobre os acontecimentos macroeconômicos diários, prepare uma provável lista de observação para o dia seguinte (se houver alguma alteração a ser feita em sua lista de observação atual).

Para você

O objetivo final de seu plano de negociação é obter uma situação pessoal confortável para negociar, com o mínimo de pressão possível. Lembre-se de que 12 a 18 meses de exposição aos mercados geralmente não são suficientes para se tornar consistente. Tornar-se um trader consistente é mais uma maratona do que uma corrida de velocidade.

Quando sua situação pessoal estiver em ordem, concentre-se em criar hábitos repetitivos que lhe permitam enfrentar os mercados da mesma forma, sob o mesmo ângulo, todos os dias. Isso permitirá que você obtenha estatísticas significativas que podem lhe dizer o que precisa ser melhorado e o que está funcionando bem.

Mas o mais importante é que, ao seguir um plano estruturado, você se tornará um especialista em seu método. E esse é possivelmente o atributo mais poderoso que um trader pode ter.

As informações fornecidas aqui foram produzidas por terceiros e não refletem a opinião da Pepperstone. A Pepperstone reproduziu as informações sem alteração ou verificação e não garante que este material seja preciso, atual ou completo e, portanto, não deve ser considerado como tal. As informações não devem ser consideradas como uma recomendação; ou uma oferta de compra ou venda; ou a solicitação de uma oferta de compra ou venda de qualquer título, produto financeiro ou instrumento; ou para participar de qualquer estratégia de negociação específica. Aconselhamos os leitores deste conteúdo a buscarem sua própria orientação. A reprodução ou redistribuição dessas informações não é permitida.