Os CFDs são instrumentos complexos e apresentam um alto risco de perda rápida de dinheiro devido à alavancagem. 81.1% das contas de investidores de varejo perdem dinheiro ao negociar CFDs com esse provedor. Você deve considerar se entende como os CFDs funcionam e que pode correr o alto risco de perder seu dinheiro.

- Português

- English

- Español

- 简体中文

- 繁体中文

- Tiếng Việt

- ไทย

- لغة عربية

LatAm e EUA no Ritmo do Mercado: Principais Insights para Investidores

Panorama Global

EUA: crescimento sólido e cautela do Fed

A semana foi marcada pela divulgação de vários dados macroeconômicos nos EUA, os quais levaram o mercado a moderar suas expectativas em relação a um ciclo agressivo de cortes pelo Fed.

Destacou-se a terceira e última revisão do PIB do 2T25, que foi ajustada para cima em relação aos registros anteriores, indicando que a atividade cresceu durante o período a um ritmo saudável de 3,8%. Esse dado, somado a números de pedidos iniciais de desemprego melhores que o esperado, continua refletindo um dinamismo positivo no crescimento econômico americano e um mercado de trabalho que se modera em ritmo mais lento do que o previsto.

Além disso, foram divulgados dados de inflação no final da semana, em que o índice PCE de agosto ficou em linha com as estimativas do mercado. Embora tenha trazido certa tranquilidade por não mostrar uma aceleração em relação aos meses anteriores, os índices subjacentes permaneceram em 2,9% anualizado, ainda acima da meta de 2% do Fed.

Isso moderou o otimismo do mercado sobre uma rápida normalização da política monetária nos EUA, refletindo-se em:

- Menor apetite por risco entre os investidores.

- Queda dos principais índices acionários globais.

- Aumento das taxas do Tesouro americano.

- Fortalecimento do dólar.

Commodities: petróleo e cobre sob pressão

Embora as interrupções de oferta no Iraque tenham se moderado, o petróleo permaneceu pressionado para cima durante grande parte da semana, impulsionado por um dado surpresa de estoques nos EUA abaixo do esperado.

O cobre, por sua vez, passou por volatilidade, com a paralisação temporária de uma mina da Freeport gerando um choque de oferta negativo e pressionando os preços para cima. No entanto, isso foi parcialmente compensado por sinais de maior produção proveniente do Peru para 2026, criando um cenário mais equilibrado.

América Latina

México: Banxico corta com cautela

O México foi destaque após o Banxico cortar 25 pb para 7,50% na taxa básica, em decisão dividida. O banco manteve uma mensagem cautelosa diante de uma inflação subjacente ainda elevada.

A reação do peso mexicano foi influenciada por:

- Um dólar global mais forte.

- A comunicação de um ciclo de flexibilização gradual.

Brasil: inflação e taxas “altas por mais tempo”

No Brasil, o IPCA-15 de meados de setembro subiu devido a habitação e eletricidade, reforçando a ideia de taxas “altas por mais tempo” e mantendo os diferenciais de juros em relação aos EUA ainda elevados.

Chile: cobre, bolsa e dólar

No Chile, o cenário combinou duas forças principais:

- Volatilidade do cobre, impactando o sentimento do mercado.

- Pressão idiossincrática na bolsa, vinculada a vendas secundárias da LATAM Airlines, drenando o apetite por risco local.

Além disso, o CLP se mostrou mais fraco em dias de alta do dólar global, criando um cenário complexo para investidores locais.

Perspectivas por país na LatAm

Para os próximos dias, o cenário favorece tomadas de risco seletivas e diferenciadas por país:

- México: segue em um ciclo de cortes graduais, dependente de dados, com espaço limitado para movimentos bruscos.

- Brasil: atravessa uma desinflação com sobressaltos, consolidando uma pausa prolongada no ciclo de juros e mantendo spreads elevados com os EUA.

- Chile: acompanha o ritmo do cobre/dólar e do fluxo corporativo local, afetando liquidez e apetite por risco.

- Colômbia: consolida a valorização do peso, com foco na trajetória de taxas externas e na influência da política monetária americana.

Em todos os casos, a persistência de taxas reais altas nos EUA será o “árbitro” de cada mini-rali, determinando a capacidade de cada mercado sustentar movimentos de alta.

Aspectos Técnicos

MXN

O MXN se aproximou novamente da zona de resistência (faixa amarela) em torno de 18,8–18,5, mas esses níveis foram rejeitados com clareza na sexta-feira.

Essa zona permanece como um ponto de forte oferta, onde os vendedores reaparecem, impedindo movimentos de alta sustentados.

Indicadores de momentum: o MACD permanece abaixo de zero e com tendência negativa. Uma aceleração do histograma poderia sinalizar a continuação da tendência de baixa do MXN desde o início de 2025.

EURO

O EUR está testando um suporte ascendente, enquanto o MACD começa a inclinar-se em território negativo, sugerindo que o momentum baixista está ganhando força.

Isso gera pressão que pode levar à quebra do suporte, com níveis-alvo de 1,1500 ou até 1,1200.

Se mantiver o suporte e romper para cima, seguirá seu caminho ascendente, encontrando-se em uma fase de decisão técnica crítica.

Bitcoin

O Bitcoin está em um ponto de inflexão técnico, apoiado em um suporte-chave entre US$ 107.000 e US$ 110.000, historicamente capaz de conter quedas.

Enfrenta pressão de uma linha de tendência descendente que limita qualquer recuperação, sugerindo que um movimento forte se aproxima.

MACD: permanece em território negativo, confirmando momentum baixista, mas começando a mostrar sinais de esgotamento da pressão vendedora.

Cenários possíveis:

- Rompimento para cima: superar US$ 112.000 poderia iniciar recuperação para US$ 117.000–US$ 120.000.

- Rompimento para baixo: perda do suporte poderia levar os preços para US$ 100.000–US$ 97.500 como próximo alvo técnico.

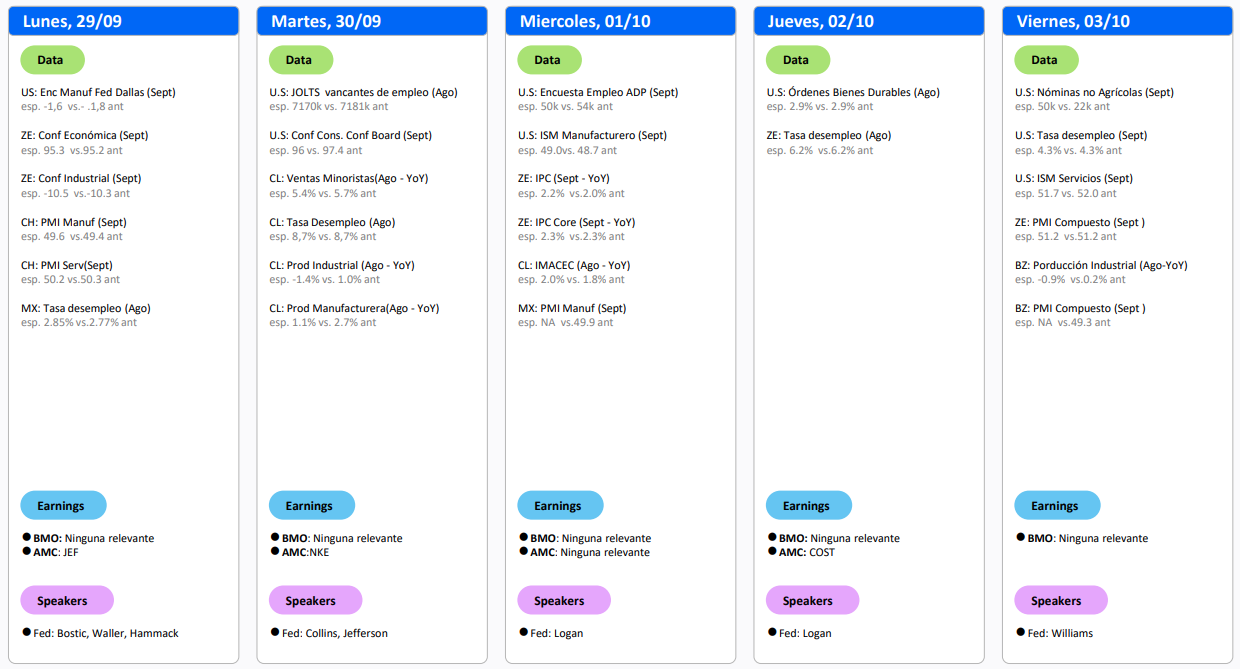

Calendário

O material fornecido aqui não foi preparado de acordo com os requisitos legais destinados a promover a independência da pesquisa de investimento e, como tal, é considerado uma comunicação de marketing. Embora não esteja sujeito a nenhuma proibição de negociação antes da divulgação da pesquisa de investimento, não buscaremos obter qualquer vantagem antes de fornecê-la aos nossos clientes. A Pepperstone não representa que o material fornecido aqui é preciso, atual ou completo e, portanto, não deve ser confiável como tal. As informações, quer sejam de terceiros ou não, não devem ser consideradas uma recomendação; ou uma oferta de compra ou venda; ou a solicitação de uma oferta para comprar ou vender qualquer título, produto financeiro ou instrumento; ou participar de uma estratégia de negociação específica. Não leva em consideração a situação financeira ou objetivos de investimento dos leitores. Aconselhamos aos leitores deste conteúdo que busquem seu próprio conselho. Sem a aprovação da Pepperstone, a reprodução ou redistribuição desta informação não é permitida.