- Italiano

- English

- Español

- Français

La tecnologia si prepara per un rialzo di fine anno

Il messaggio della recente azione dei prezzi sta arrivando forte e chiaro; ovvero che i rialzisti hanno saldamente il controllo della situazione e lottano per un maggiore grado di controllo su base quasi quotidiana. I dati sull'IPC statunitense più tiepidi del previsto della scorsa settimana hanno consolidato l'idea che il ciclo di inasprimento della Fed sia giunto al termine secondo il mercato, avvantaggiando il settore tecnologico sensibile ai tassi, costringendo il Nasdaq a tornare al di sopra delle medie mobili a 50 e 100 giorni, e ai suoi migliori livelli in quasi due anni.

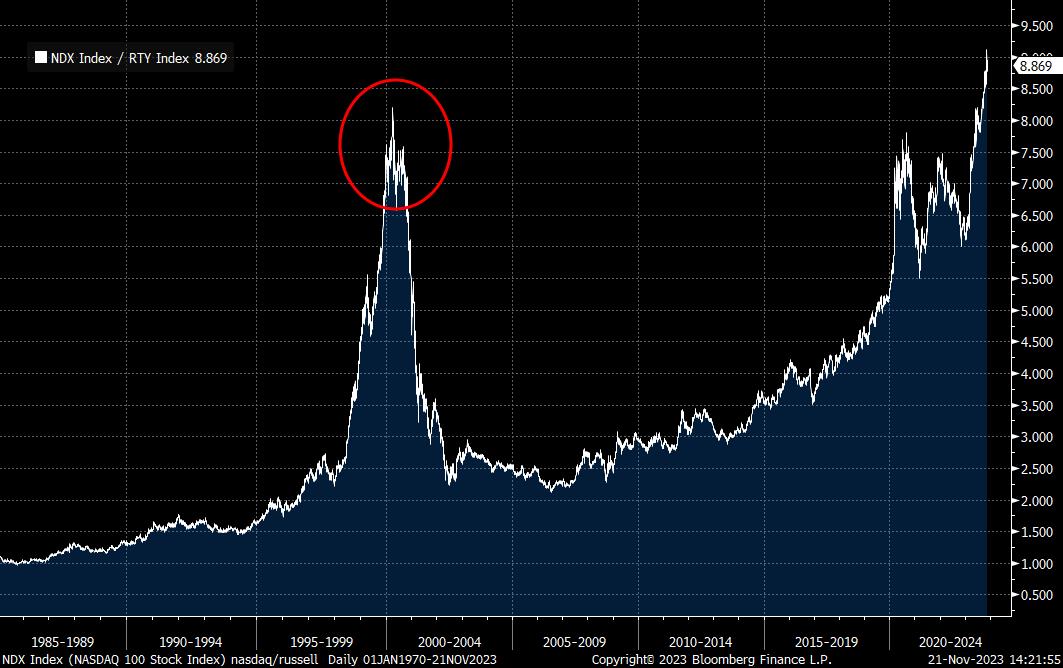

Questa forza tecnologica, tuttavia, non è evidente solo osservando il livello principale al quale viene scambiato il Nasdaq. Su base relativa, rispetto alle small cap, la tecnologia sta attualmente sovraperformando, quasi senza alcuna differenza, il margine più ampio di sempre, notevolmente al di sopra del livello di sovraperformance osservato durante la “bolla dotcom” all’inizio del millennio.

Naturalmente, questo non dovrebbe essere particolarmente sorprendente, visto quanto è stata ben documentata la performance stellare dei “magnifici sette” quest'anno.

Tuttavia, ci sono alcuni segnali che l’ampiezza del mercato stia iniziando a migliorare, il che fa ben sperare che i guadagni continuino con l’avvicinarsi della fine del 2023. La percentuale di membri dell’S&P 500 che negoziano al di sopra della media mobile a 200 giorni, ad esempio, è ora ai massimi da agosto, il che implica che i guadagni stiano iniziando a essere distribuiti più ampiamente tra i membri dell’indice.

Oltre a ciò, l’elenco dei catalizzatori azionari rialzisti continua a crescere: i titoli del Tesoro continuano a salire, in particolare nel lungo termine, con i rialzisti obbligazionari ora tornati al comando e il mercato che assorbe le recenti sessioni senza intoppi; i mercati emergenti stanno trovando domanda mentre il ciclo di inasprimento della Fed giunge alla conclusione; la Cina continua a fornire stimoli che, pur essendo inferiori alle aspettative, stanno comunque iniettando liquidità; e le speranze di un atterraggio morbido da parte degli Stati Uniti continuano a crescere.

Questo lungo elenco dovrebbe essere abbinato alla stagionalità, che in genere è favorevole nelle ultime settimane dell'anno, insieme alla consueta "vetrina" di fine anno che di solito avviene, quando i gestori di fondi sentono il bisogno di acquistare con buone performance, e in voga, i nomi, per evitare di dover giustificare il non possederli nelle lettere di investimento di fine anno.

Naturalmente, permangono rischi per il settore azionario. Nonostante negli ultimi tempi i mercati abbiano ridotto la loro attenzione sul Medio Oriente, in mezzo ai crescenti segnali che l’impatto del conflitto Israele-Gaza sul complesso energetico sarà minimo, rimane il rischio che le tensioni riemergano e che si verifichi un’escalation regionale del conflitto. Inoltre, anche se il ciclo di rialzi della FOMC sembra essere terminato, il mercato sembra scontare un ritmo troppo aggressivo di tagli dei tassi, con oltre 100 punti base di allentamento previsti entro la fine del prossimo anno.

Per ora, l'azione dei prezzi parla da sola, con i rialzisti del rischio pronti a correre nella parte finale del 2023. Sebbene le ragioni per un ulteriore rialzo siano solide, i rischi permangono, e con la media S&P di fine 2024 del lato vendite L'obiettivo di prezzo è perfettamente in linea con il livello attuale dell'indice, i rialzisti di lunga data potrebbero essere inclini a bloccare i profitti prima che prevalgano le condizioni di trading ridotte alle festività.

Related articles

Pepperstone non dichiara che il materiale qui fornito sia accurato, attuale o completo e pertanto non dovrebbe essere considerato tale. Le informazioni, sia da terze parti o meno, non devono essere considerate come una raccomandazione, un'offerta di acquisto o vendita, la sollecitazione di un'offerta di acquisto o vendita di qualsiasi titolo, prodotto finanziario o strumento, o per partecipare a una particolare strategia di trading. Non tiene conto della situazione finanziaria o degli obiettivi di investimento dei lettori. Consigliamo a tutti i lettori di questo contenuto di cercare il proprio parere. Senza l'approvazione di Pepperstone, la riproduzione o la ridistribuzione di queste informazioni non è consentita.