- Italiano

- English

- Español

- Français

Analisi

Considerazioni dalla manna delle Banche Centrali

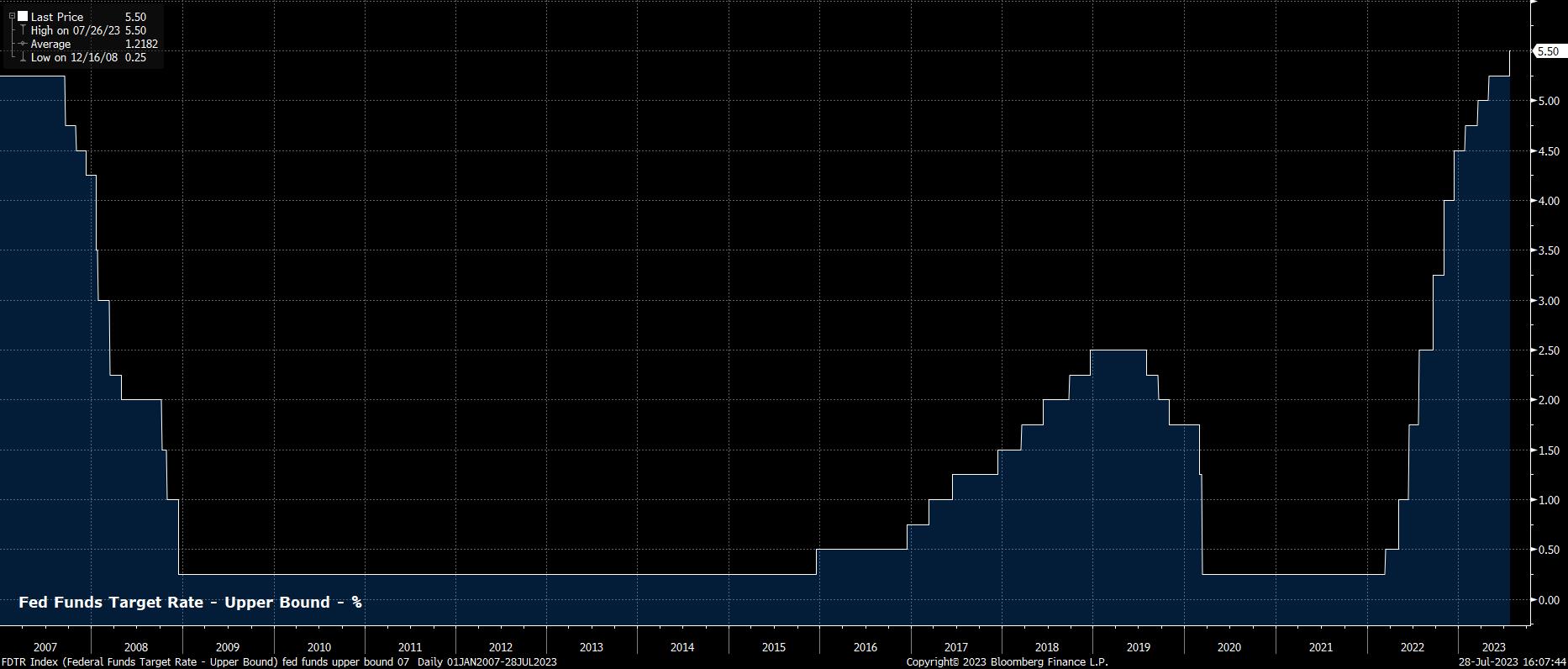

Iniziando con la Fed, il FOMC ha votato all'unanimità a favore dell'aumento di 25pb che i mercati avevano completamente prezzato, portando la gamma target per il tasso dei fondi federali al 5,25% - 5,50%, il più alto degli ultimi 22 anni.

In molti modi, questa è stata una delle decisioni del FOMC più poco interessanti del ciclo. Dato che l'aumento era stato chiaramente comunicato in anticipo, la mossa dei tassi stessa ha provocato poche reazioni di mercato. Inoltre, la dichiarazione di politica accompagnatoria aveva quasi nessun cambiamento rispetto a quella di giugno, oltre a uno spostamento piuttosto insignificante per descrivere il ritmo di espansione economica come "moderato", anziché "modesto".

La conferenza stampa del presidente Powell è stata altrettanto poco stimolante, fornendo pochissimi suggerimenti espliciti riguardo alle prospettive di politica, sebbene un atteggiamento rialzista fosse nuovamente evidente, dato che il FOMC rimane in modalità di dipendenza dai dati durante l'estate. Forse l'osservazione più interessante è stata quella in cui Powell ha definito la politica come "restrittiva", ma non ancora pronta a dire che la politica è "sufficientemente restrittiva", quest'ultima formulazione verrà probabilmente utilizzata quando i tassi raggiungeranno il loro livello terminale.

Ciò non vuol dire che la Fed consegnerà sicuramente un altro aumento, sebbene una mossa sia in settembre che in novembre rimanga possibile se i dati continueranno a sorprendere al rialzo, è chiaro che il Comitato non è ancora pronto per dichiarare concluso il ciclo di stretta. Ciò è probabilmente dovuto sia al desiderio continuo di mantenere condizioni finanziarie restrittive, sia alla preoccupazione per una potenziale recrudescenza dell'inflazione nel corso dell'anno, a mano a mano che gli effetti di base favorevoli svaniscono.

Tenendo conto di ciò e considerando quanto i dati statunitensi continuino a sorprendere positivamente, la valutazione attuale del mercato di una probabilità di appena una su cinque di un aumento in autunno sembra troppo bassa, presentando rischi al rialzo per il dollaro statunitense nello spazio delle valute estere.

_D_2023-07-28_16-07-28.jpg)

A Francoforte, l'ultima decisione di politica della BCE è stata considerevolmente più interessante. Pur decidendo anch'essa di aumentare i tassi di interesse di 25 punti base in una decisione unanime, portando il tasso di deposito ad un livello record, nel complesso i responsabili delle politiche hanno adottato un tono molto più accomodante del previsto.

La dichiarazione di politica, innanzitutto, ha sottolineato che i tassi saranno "stabiliti a" livelli sufficientemente restrittivi, anziché essere "portati a" tali livelli come accennato alla riunione di giugno. Questo è stato interpretato dai mercati come un segno che la BCE potrebbe già essere arrivata al tasso terminale, specialmente dopo che la Presidente Lagarde ha sottolineato il carattere deliberato di questo cambiamento di formulazione alla conferenza stampa post-incontro.

Alla conferenza stampa, Lagarde ha continuato ad adottare un tono accomodante, notando che ha una "mente aperta" riguardo alla decisione di settembre, rifiutandosi però, quando le è stato chiesto, di ripetere l'indicazione precedente che la BCE ha "ulteriore terreno da coprire" nell'aumento dei tassi - aumentando nuovamente la probabilità che luglio segni la fine del ciclo di tightening.

Di conseguenza, come ci si potrebbe aspettare, i mercati sono stati prontamente ri-prezzati in direzione accomodante, ora vedendo solo un 30% di probabilità di un aumento di 25 punti base dopo la pausa estiva, circa la metà delle probabilità che erano state assegnate a tale esito all'inizio della settimana. Anche se questo ha portato l'EUR sotto l'asticella di 1,10 dollari, sembra probabile che ci sia spazio per ulteriori ribassi, specialmente se i mercati ri-prezzano ulteriormente le aspettative del FOMC come accennato in precedenza.

_eurusd_mb_2023-07-28_16-07-03.jpg)

Ultimo, ma non meno importante, è la Banca del Giappone (BoJ). Quello che inizialmente sembrava una decisione accomodante di allargare i margini del controllo della curva dei rendimenti (YCC), si è rivelato un atteggiamento accomodante, con il Governatore Ueda che ha sottolineato nella conferenza stampa post-incontro che il cambiamento non è un passo verso la normalizzazione, ma è invece destinato ad aumentare la sostenibilità e la durata della politica monetaria ultra-espansiva attuale. Di conseguenza, è improbabile che questa mossa metta un freno alla crescita dello JPY per il momento.

_U_2023-07-28_16-06-28.jpg)

Pepperstone non dichiara che il materiale qui fornito sia accurato, attuale o completo e pertanto non dovrebbe essere considerato tale. Le informazioni, sia da terze parti o meno, non devono essere considerate come una raccomandazione, un'offerta di acquisto o vendita, la sollecitazione di un'offerta di acquisto o vendita di qualsiasi titolo, prodotto finanziario o strumento, o per partecipare a una particolare strategia di trading. Non tiene conto della situazione finanziaria o degli obiettivi di investimento dei lettori. Consigliamo a tutti i lettori di questo contenuto di cercare il proprio parere. Senza l'approvazione di Pepperstone, la riproduzione o la ridistribuzione di queste informazioni non è consentita.